A股史上第一家!0营收、亏损10亿的企业,你会申购吗?

泽璟制药,注定是A股IPO历史上最特殊的一家!

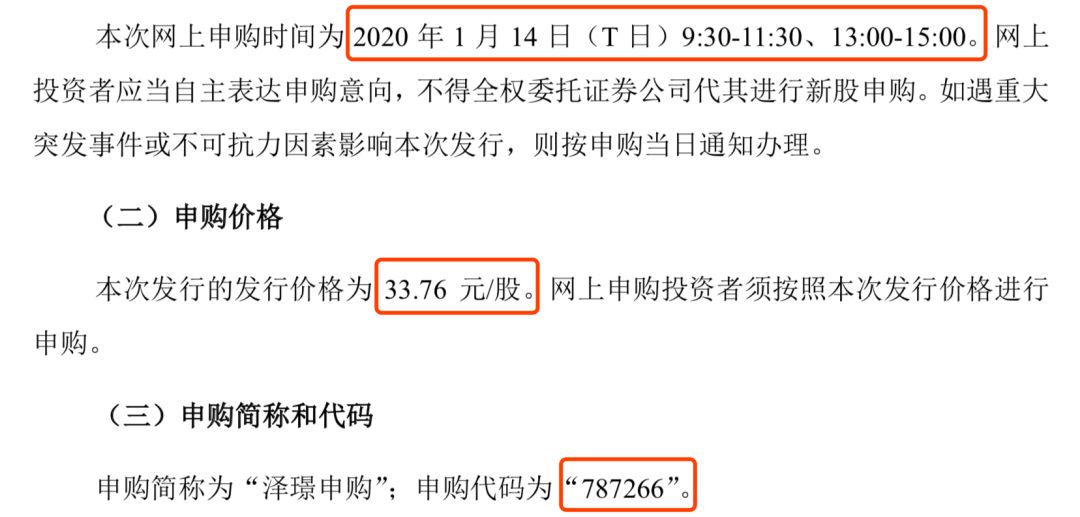

作为A股历史上第一家亏损的IPO企业,泽璟制药(688266)将于明日(1月14日)开启网上申购。

据招股书的财务数据显示,泽璟制药的营业收入为0、已经连续亏损3年半,累计巨亏超10亿元,且无药品销售。

意味着,泽璟制药无法采用市盈率、市盈率、市净率...的IPO定价方法。因此,最终采用何种估值方式一直备受市场关注。

1月12日晚间,泽璟制药的定价浮出水面,其与联席主承销商中金公司最终确定,发行价格为33.76元/股,对应总市值达81.02亿元。

值得注意的是,与以往A股定价方式不同的是,该发行价采用了“市值/研发费用”作为可比估值指标,对应的“市值/研发费用”为56./74倍。

对于未盈利企业的发行,海外成熟市场早已轻车熟路,但对于A股尚属首次,这一定价必将持续考验A股各方参与者。

史无前例!巨亏10亿元的企业,即将上市

2019年10月30日,泽璟制药作为第一家亏损的企业,历经三轮问询后,顺利过会,并将于明日开启网上申购。

泽璟制药,成立于2009年,是一家专注于肿瘤、出血及血液疾病、肝胆疾病等多个治疗领域的创新驱动型新药研发企业。

与此前顺利登陆科创板不同的是,泽璟制药近几年营收为0、已经连续亏损3年半,累计巨亏超10亿元,且无药品销售。

由于,多项新药仍处于研发烧钱阶段,尚无药品销售收入,因此2016年至2018年,泽璟制药的营收分别仅为20万元、0万元、131万元。

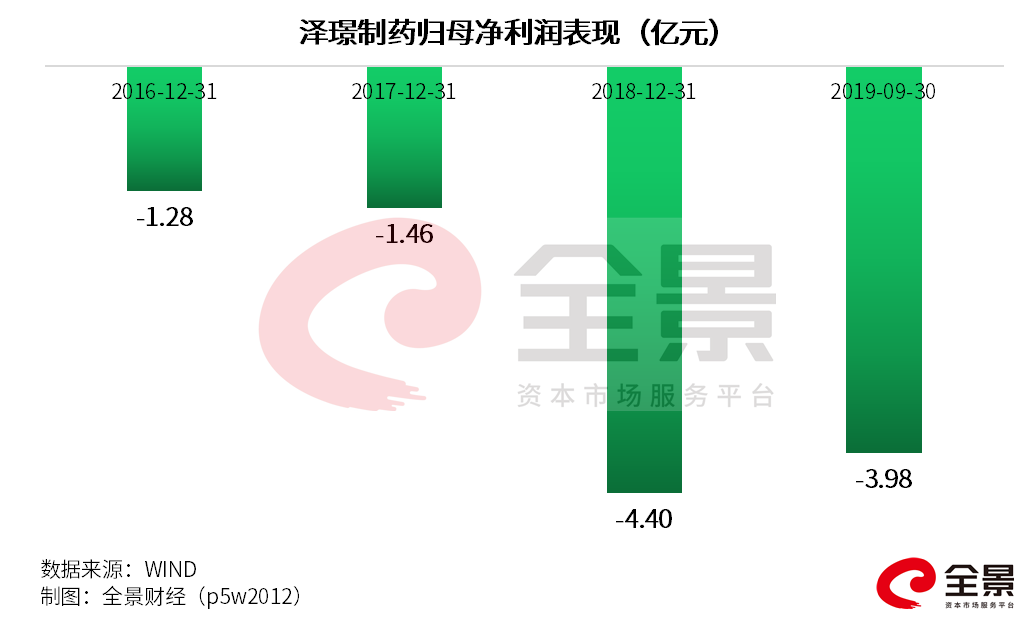

创新药的研发,需要大量的资本开支、研发投入。在没有营收的支撑下,泽璟制药的净利润年年亏损。

2016年至2019年上半年,泽璟制药累计净亏损达10亿元,且因股权激励计提的股份支付金额较大,其还存在较大的累计为弥补亏损。

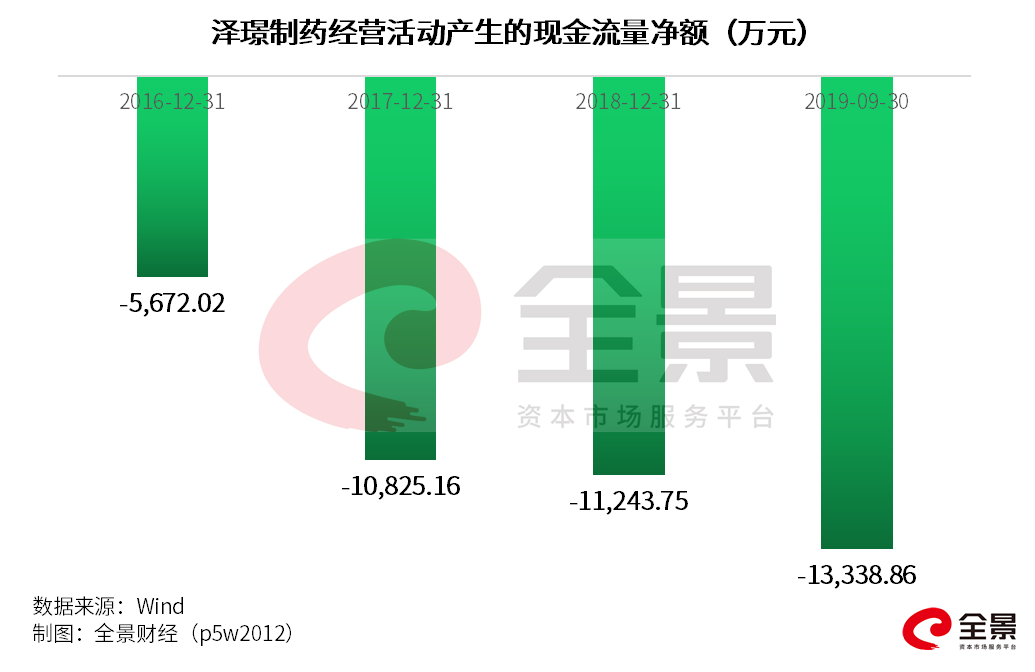

另外,泽璟制药的经营活动产生的现金流量净额亦持续为负值:

在此之前,A股从未出现未盈利企业上市,因此,泽璟制药从IPO之初至发行定价环节均受到较多关注。

33.76元/股!IPO定价合理吗?

与以往A股上市公司不同的是,市盈率、市销率、市净率等常见的可比估值方法,均无法给亏损的泽璟制药进行IPO定价。

而,对于该类型亏损的创新药企业,境外资本市场则已有成熟的先例,可以借鉴。

据医药行业分析人士透露,由于创新药研发风险大,存在失败的概率,因此实践中通常会以DCF模型为基础,再对在研药物的收入、利润、现金流的预测基础上,考虑在研药物未来研发成功的概率。

此次泽璟制药的IPO定价,正是基于DCF模型和可比公司,测算泽璟制药发行后合理股权价值为80.73-98.52亿元,对应每股股权价值为33.64-41.05元。

最终,IPO定价为33.76元/股,落在报价区间下限,也意味着报价机构对泽璟制药IPO较为谨慎。

资深投行人士王骥跃表示,创新药研发周期长,其产生的收入、利润等多在未来年份才能实现,DCF模型较为适合创新药公司的估值,所以采用DCF模型对泽璟制药估值是合适的。

值得注意的是,此次定价,泽璟制药也参照了可比公司进行估值。泽璟制药选取了市值/研发费用这一指标,对应的估值为56.74倍。

从可比公司来看,A股仅贝达药业(300558)一家,该指标为90.91倍。此外,还选取了歌礼制药(1672)等6家港股公司,港股可比公司平均值为21.33倍。

因此,泽璟制药的市值/研发费用之比高于可比公司平均值、中值,但离A股的贝达药业还有一定差距。

对此,有业内人士分析,港股市场医药上市公司的估值处于相对较低水平,而贝达药业在A股上市公司中属稀缺的创新药企业,且已实现商业化生产并达到一定销售规模,因此具有一定的市场估值溢价。

A股首家亏损企业

每一款新药成功上市之前,都需要进行持续、巨额的研发投入,没有营收、净利润的支撑,创新药企业只能依赖融资。

但A股此前的上市标准,无疑是“拒绝”这类致力于研发创新药的企业。

而与此形成鲜明反差的是,2018年,中国医药市场规模已高达1.5万亿元,据 Frost & Sullivan 的预测,中国医药市场将于2023年达到2.1万亿元。

科创板,无疑也是A股市场最具颠覆性的改革,其第五套上市标准,则允许尚未盈利甚至无营业收入的生物医药企业上市。

该套上市标准,一直被市场认为是,科创板为生物医药企业量身定制的一套上市标准,因此泽璟制药IPO,将开启A股IPO的一个时代。

目前,泽璟制药产品管线拥有11个创新药的29项在研项目,其中4个在研药品已处于II/III期临床试验阶段。

值得一提的是,泽璟制药的外用重组人凝血酶处于III期临床阶段,已接近商业化,而其所处的人血来源/畜血来源凝血酶2018年在华销售额共计5.3亿元,占整个血凝酶市场份额7.3%。

同时,泽璟制药方面预计,2020年-2023年将有4-5个创新药的多个适应症陆续申请新药上市销售。

据披露,泽璟制药最近一次(2018年下半年)市场化私募融资的投后估值约48亿元。《发行公告》显示,泽璟制药此次IPO发行价对应融资规模约为20.26亿元,对应公司市值为81.024亿元。

也就是说,不考虑IPO融资的发行前公司估值约61亿元人民币,较一年多之前的私募融资投后估值提升约25%。

据统计,目前申报科创板的企业中,约30家企业选择了非盈利上市标准。除了泽璟制药,还有百奥泰(提交注册))、天智航、前沿生物、神州细胞、君实生物等5家企业存在亏损或尚未产生销售收入。

业内人士认为,泽璟制药的发行定价于上述发行人而言具有一定的参考意义。

明天打新,你参与吗?

依照公告,投资者可依照33.76元/股的价格在明日(1月14日)进行网上、网下申购,申购时无需缴付资金。

但由于泽璟制药是A股首例亏损企业,对于未来股价走势,券商等机构多认为存在诸多不确定性。

资深投行人士王骥跃表示,“投资泽璟也意味着更高的风险,因为普通投资者可能无法判断是否高估或值得买入;对专业投资者同样风险很大,因为公司现在还没收入,未来收入现金流的预测风险就比普通公司更大一些,如果未来实现与预期差异较大,股价也会很大波动。”

从上述可比同行公司来看,上市后股价表现不一,歌礼制药、百济神州、华领医药、基石药业等股价已破发,而信达生物、君实生物较发行价分别上涨约1倍和三成。

从近期科创板新股上市首日表现来看,赚钱效应也存在较大分化。其中,于2019年12月4日上市的建龙微纳(688357),上市首日便破发,上市当日其收报42.35元/股,这一价格低于其43.28元的发行价。

此外,另一只生物医药新股祥生医疗(688358)上市首日仅较50.53元/股的发行价上涨逾2%。此后几个交易日股价持续下跌,并跌至43.85元/股的低位,截至今日盘后,报51.47元/股,这一价格仅较发行价上涨1.86%。

对此,经济学家宋清辉也指出,“科创板实行更加包容的注册制,尚未盈利的公司能够上市,这将让那些重视研发投入但短期未盈利的企业获得长期的股权资金,有利于其发展。当然,对于这类企业如何定价、如何估值是个大问题,一般的投资者如果研究不够深入,还是不要轻易申购。”撰文/制表:全小景

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。