基金经理观点

市场综述

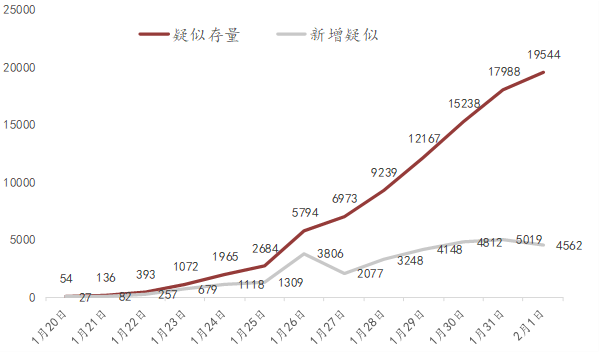

新型冠状病毒肺炎疫情是影响市场中短期走势的首要变量。根据目前疫情形势与主流预期,2月3日开始后的一两周是疫情拐点的确认期。疫情拐点需要看到非湖北省新增确诊与疑似病例下行,湖北省内扩散情况得到遏制,省内新增病例开始筑顶。主流经济学家预测疫情对2020年1季度经济增速的影响在0.4%至1.5%之间,这将可能使2020年全年增速低于实现全面建成小康社会的目标,宏观政策需加大逆周期调控力度,转型方向和疫情严重地区和行业政策扶持力度可能加大。从海外资本市场表现看,与总需求高度相关的铜和原油价格回落至2019年低位,经济弱复苏预期完全证伪。结构层面,餐饮、酒店、航空等部分板块营收永久性损失,汽车、家电、建筑、建材等板块营收则可能在企业复工、疫情结束后反弹,电子、汽车部分行业为武汉等区域支柱产业,可能存在供应链扰动,影响其他区域企业复工。

图1,全国新增疑似病例数量有回落趋势

图2 非湖北区域新增确诊病例呈回落趋势

我们判断,未来一至两周疫情拐点确认前,A股市场仍存在高度不确定性,市场情绪占主导,市场整体无明显交易价值。综合考虑盈利预期、风险溢价等因素,短期沪深300下跌的极限幅度为6%(对应上证指数约为2800点),该下跌幅度对应市场情绪回到历史冰点(参考2018年末)。结构上,若疫情拐点和复工逐步确认,建议加仓科技成长、受疫情影响较大的可选消费、建材等,提升仓位。

我们认为如果调整幅度较大则是比较好的布局机会,主要逻辑如下:

首先,假设疫情拐点明确,那么市场中期逻辑很难变化。科技方向盈利增速较主板占优,且有5G、新能源汽车周期等产业逻辑加持。疫情导致主板盈利预期证伪,逆周期政策结构性发力可能加强,成长也将受益。根据盈利、货币政策和风险偏好三因素判断,主板盈利以及货币政策已无太大超预期空间。因此,疫情爆发前(1月20日以前),景气度向上或持续景气、受益于科技周期的方向获得资金青睐,市场结构特征突出。我们使用1月21日重点公司一致预期汇总的2020年行业增速显示,1月涨幅靠前行业排名与2020年预期盈利增速靠前行业排名相关系数(秩相关系数)达到0.63,显著高于2019年的0.44,表明市场可能已进入业绩验证阶段。

图3:2020年1月市场行情主要受业绩预期和科技周期逻辑驱动(截至1月21日)

其次,从投资者行为的角度,疫情打压市场情绪,提供科技主线和主题的低买机会。对于外资,参考历史经验,其对黑天鹅事件较为敏感。参考2018年疫苗黑天鹅事件,陆股通减持医药行业持续了2个月之久。外资持续流出对主板影响更大一些。杠杆资金主要集中在创业板等深市方向,短期情绪影响可能产生交易机会。

最后,从行业层面看,TMT与新能源受负面影响相对较小。电子板块中,消费电子由于属于劳动密集型行业,推迟复工或影响供给。但如半导体等资本密集型细分行业,影响则较小。新能源板块中,春节前后是电动车行业需求淡季,整体影响可能较小。传媒板块中的游戏、计算机板块中的医疗、办公、教育信息化等方向则存在短期受益逻辑。

权益类基金经理观点

本次疫情来的突然,程度也都超过市场的预期。当下来看,市场短期将由情绪主导,从春节期间外盘和A50的情况来看,我们判断短期市场将有一波调整。目前来看疫情的影响时间长短尚不明确,但是我们判断疫情对企业盈利情况的影响是短期的,不影响长期基本面。我们之前从风险偏好、流动性预期、景气弹性预期三个维度考虑,中长期上看好大科技和大消费两条主线。判断科技(电子、传媒等同时具备盈利的“基本面”和5G的“产业逻辑”)和必需消费(食品饮料/休闲服务的利润率/周转率驱动ROE抬升)这两条投资主线。

从我们重点关注的两个板块来说,科技股整体受疫情的影响不大,部分劳动密集型产业可能受到延期复工有短期的影响,但是整体风险仍是可控的。对消费板块来说,可选消费短期将会有较明显的影响,预计业绩在1-2个季度会有所波动,如果出现较大幅度的下挫,则在疫情拐点到来的时候是布局的良机;对于必须消费来说,我们判断影响有限,且部分消费类别有积蓄的特征,疫情过后可能会出现显著的反弹性需求。

短期部分行业的公司可能有业绩的波动,但是我们判断这仅是短期的一次性冲击,并不影响企业本身经营的能力,没有改变企业的长期投资价值。我们将持续重点关注相关板块业绩优秀的公司,择机参与市场投资。

固收类基金经理观点

本周央行开展了14天期逆回购和1年期TMLF操作,公开市场净投放资金5630亿元。周内资金面宽松,资金价格明显下行,其中短端隔夜和7天利率分别较上周下行10BP和29BP至2.43%和2.60%;中长端14天和21天利率分别较上周下行39BP和15BP至2.80%和3.09%。受1月LPR报价结果低于预期、新冠肺炎疫情防控形势升温以及宽松的资金面等因素的影响,周内债券市场避险需求快速增加,债券收益率明显下行,隐含税率收窄,信用利差走阔,其中1年、3年、5年、7年和10年期的国债收益率分别收于2.18%、2.59%、2.79%、2.94%和2.99%,分别较上周下行8BP、11BP、8BP、9BP和9BP;1年、3年、5年和7年期的AA+中期票据收益率分别收于3.13%、3.47%、3.88%和4.31%,分别较上周持平、下行2BP、5BP和2BP。本周东海祥瑞A净值为1.117,较上周上行0.09%;东海祥瑞C净值为1.098,较上周上行0.09%。东海祥利净值为1.0147,较上周上行0.08%。

国内新冠肺炎疫情对社会经济活动产生了明显的负面影响,资本市场风险偏好快速回落,避险需求大幅提升。从经济基本面来看,疫情短期将抑制消费和投资需求,对国内经济增长带来一定的负面冲击,通胀压力将有所缓解,但疫情不会改变国内经济中长期运行的基础。从政策面来看,为支持疫情防控工作的顺利开展和推动国内需求的有效回升,预计财政政策和货币政策的宽松力度会进一步加大,政策性基准利率的下调、市场流动性合理充裕的保障和定向宽松措施的实施等政策预计将会陆续出台。

节前债券市场对疫情做出了快速反应,10年期国债收益率快速下行10BP左右,当前收益率水平已突破了2018年以来的低点。短期来看,在疫情拐点出现之前,预计疫情信息将会成为影响债券市场走势的重要变量,债券收益率仍存在一定的下行空间,部分行业的信用利差有一定的走阔风险。中长期来看,随着政策逆周期调控力度的加大,经济将会逐渐企稳回升,但考虑到国内对地方债务的管控以及对地产政策的调控,后期有效信贷需求的释放将较缓慢,利率总体仍将处于下行周期之中,建议积极把握债券市场的投资机会,挖掘债券市场中的价值洼地。

数据截止时间:2020年2月2日

风险提示

本文相关观点不代表任何投资建议或承诺。东海基金管理有限责任公司(以下简称“本公司”)或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经本公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,或对本专栏内容进行任何有悖原意的删节或修改。基金有风险,投资需谨慎。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。