雷根基金:港股IPO热潮不减 蓝月亮、京东、农夫山泉等筹划上市

雷根基金:港股IPO热潮不减,蓝月亮、京东、农夫山泉、泰格医药筹划上市

ü蓝月亮

据外媒报道,内地洗衣液品牌蓝月亮,计划今年在香港融资10亿美元,知情人士表示,预计中金和花旗将参与今次IPO,而蓝月亮亦计划于其后增加多一家投行参与。早在2019年12月就有消息称,高瓴资本投资的蓝月亮正在考虑2020年赴港IPO,只是当时消息称募资额约为4亿美元。据蓝月亮官网,创办于1992年,其品牌已实现连续10年中国洗衣液市场综合占有率第一;蓝月亮洗衣液、洗手液品牌力指数连续9年第一。

ü京东

据知情人士透露,京东(JD)可能已聘请包括瑞银、美银在内的投行,准备在香港第二上市事宜。瑞银、美银,曾是京东在2014年5月22日IPO时的承销商,也是京东今年初年初发行10亿美元债券的承销商。

ü农夫山泉

3月17日,中国证监会国际部正式接收了农夫山泉股份有限公司提交的《股份有限公司境外首次公开发行股份(包括普通股、优先股等各类股票及股票派生的形式)审批》材料。这意味着农夫山泉已取得“小路条”,很快就能在港交所递交招股书了。

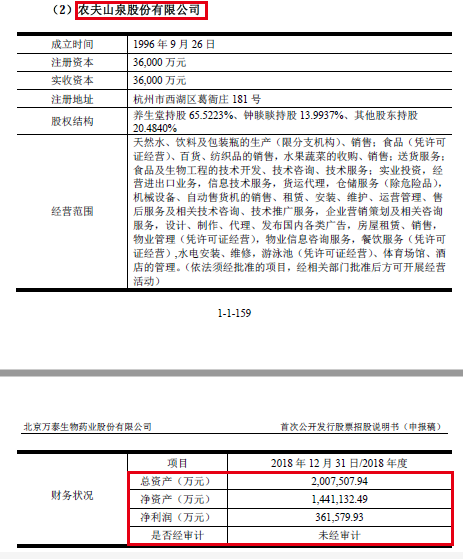

农夫山泉股份有限公司,总部位于浙江杭州,由浙江诸暨人钟睒睒创立于1996年。作为中国饮料20强之一,农夫山泉专注于研发、推广饮用天然水、果蔬汁饮料、特殊用途饮料和茶饮料等各类软饮料。

目前没有农夫山泉的公开财务资料,但从北京万泰生物药业在2019年5月31日递交的招股说明书可以看到农夫山泉的一些财务数据。农夫山泉2018年的净利润为36.16亿,在2018年12月31日的总资产、净资产分别为 200.75亿、144.11亿元人民币。

ü泰格医药

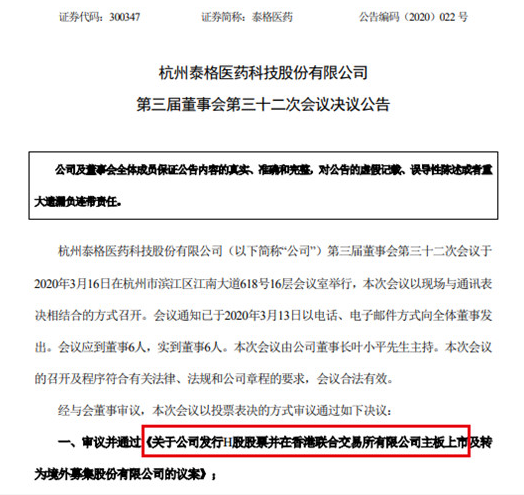

3月16日晚间,泰格医药(300347.SZ)发布公告,公司拟发行H股并申请在港交所主板挂牌上市,H股拟发行数量不超过发行后公司总股本的15%。

作为国内CRO(药物研发外包服务)龙头企业,泰格医药有望成为该领域继药明康德(603259.SZ,02359.HK)、康龙化成(300759.SZ,03759.HK)之后的国内第三家“A+H”的公司。

泰格医药表示,在符合港交所最低发行比例等监管规定的前提下,结合公司未来业务发展的资金需求确定发行规模,本次H股拟发行数量不超过发行后公司总股本的15%(超额配售权行使前),并授予承销商不超过前述发行的H股股数15%的超额配售权。最终发行数量,将由股东大会授权董事会及其授权人士根据法律规定、监管机构批准及市场情况确定。

泰格医药成立于2004年,2012年在深交所挂牌上市,主要为国内外医药和医疗器械创新企业提供创新药、医疗器械及生物技术相关产品的临床研究全过程专业服务,其业务覆盖临床研究全产业链。根据泰格医药发布的2019年业绩快报,公司2019年营收、净利润分别为28.23亿元、8.48亿元,同比分别增长22.71%、79.55%。

目前,国内专注于CRO的上市公司包括药明康德、泰格医药、昭衍新药、康龙化成等。

雷根集团控股有限公司Regan Group Holding Limited(简称“雷根集团”)坐落于中国最具影响力的上海陆家嘴金融中心,致力于为全球客户提供精准专业化的全球资产配置服务,帮助客户进行全球化投资咨询及资产配置,引领定制化投资人高端生活理念。

雷根集团以科技驱动金融,专注为客户提供专业化服务,为资产持续创造价值。业务覆盖由中国银行保险监督管理委员会批复全国互联网保险经纪资格、香港证券及期货事务监察委员会(SFC)批复证券交易资格,资产管理,就证券提供意见资格及香港保险业监管局批复保险经纪资格,香港特别行政区公司注册处批复信托管理资格,丰富的国际业务资源优势,为全球客户提供跨境财富管理综合金融服务。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。