为什么同仁堂一直都在向股东借钱?

来源:阿尔法工场

导语:理想的企业不会去使用有息负债,而是使用无息负债,并且在少投入甚至不投入新增资本的情况下、不断提高净资产回报率。

事出反常必有妖。

其他应收款这个科目跟公司主营业务没关系,所以我们要去看报表附注,看看里面有没有股东借款。但是同仁堂(SH:600085)不一样,它不是借钱给股东,而是向股东借钱。这一借就至少有8年了。

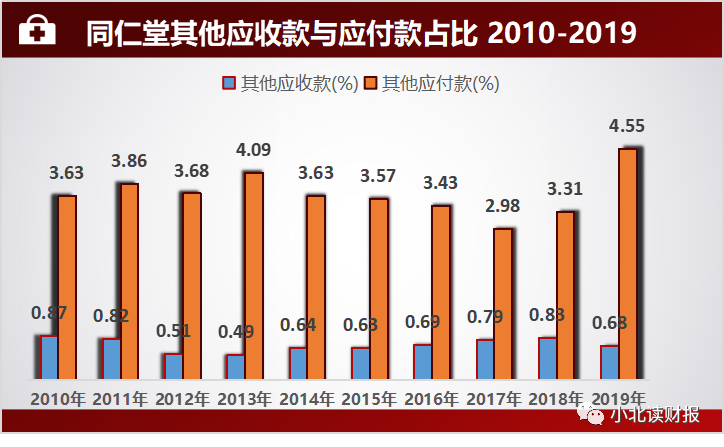

下面是10年来同仁堂其他应收款和其他应付款的占比情况。

相比于同仁堂209.2亿元的资产规模,9.53亿元的其他应收款并不算多。但是这种与主营业务无关的科目,性质比金额大小更重要。如果有人骗你,那么不管他骗你一次还是骗了你十次,他都是骗过你的人。定性比定量更重要。你要做的是尽快止损。

下面是同仁堂其他应付款的明细。

2011年前的股东借款没有数据。2017年开始,同仁堂每年都要向股东借2个亿。可惜我们不知道这个股东是谁,是以多高的利息给同仁堂贷款的,或者是免费支援同仁堂。但是有个金主做股东可真好。而且同仁堂的实际控制人是北京国资委。有个有背景的股东真好。

也许正是这样的背景让国企的其他应收应付款科目说不清道不明。

前段时间看过三峡水利的报表,它的其他应付款占比也很高,几年来都在5%以上。三峡水利的前身是成立于1929年的万县市电业公司,现在的实际控制人是国务院国资委。

三峡水利给人的感觉是很牛的样子。

我原来只知道有的ZF机关会欠企业的钱,没想到三峡水利会欠CZJ的钱。下面是三峡水利其他应付款的明细。

三峡水利的盈利能力一般,并且在2003年出现了亏损,这可能跟行业有关。但是同仁堂属于大消费板块,并拥有老字号的优势,可它的盈利能力并不突出。

下面是10年来同仁堂的盈利性指标,净资产收益率、总资产收益率以及投入资本回报率呈现出了明显的下滑趋势,并在2019年低于10%。

净资产收益率。

Return on Equity。衡量的是企业使用净资产来赚钱的能力。

总资产收益率。

Return on Total Assets。衡量的是企业使用(负债+净资产)来赚钱的能力。

投入资本回报率。

Return on Invested Capital

=息前税后经营利润)÷投入资本

=(营业利润+财务费用-非经常性投资损益) ×(1-所得税率)

接下来我们要思考的一个重要的问题是,什么时候这三个比率相等?

下面是将前面的折线图变换成柱形图的图示。

折线图反映的是趋势,柱形图侧重于当年的对比。

同仁堂的ROE几乎每年都要大于ROA,这说明同仁堂在使用负债,可能是无息负债也可能是有息负债。同仁堂的ROE要大于ROIC,这说明同仁堂肯定在使用有息负债。

另外,同仁堂的ROA要大于ROIC,说明同仁堂也在使用无息负债,并且使用(无息负债+有息负债)的赚钱能力要好于单纯使用有息负债的赚钱能力。无息负债包括应付款项等,应付款越多,通常表明这家公司对上游越强势。

遗憾的是,2019年同仁堂的这种强势地位有所减弱,因为它使用有息负债的比例提高了,这与同仁堂2019年业绩下滑是相呼应的。

下面是贵州茅台三个指标的比较。

跟同仁堂不同的是,茅台的ROE和ROA基本相等,但是有时候ROA要大于ROE,特别是在2013年、2014年和2015年。考虑到当时白酒行业正处在寒冬期,茅台的预收款减少,使用负债赚钱的能力就减弱了。

所以总结来看,

ROE反映的是企业使用净资产赚钱的能力;

ROA反映的是企业使用(无息负债+有息负债+净资产)来赚钱的能力;

ROIC反映的是企业使用(有息负债+净资产)来赚钱的能力。

理想的企业不会去使用有息负债,而是使用无息负债,并且在少投入甚至不投入新增资本的情况下、不断提高净资产回报率。

巴菲特选择公司的标准是,公司不需要大量的资金投入就能带来滚滚财源。这是我原来在筛选“价值50”股票池的时候忽视的地方。

同仁堂向股东借钱可能是很多人求之不得的。因为股东可能给它很低的贷款利率、甚至免费给它使用。这样的话,同仁堂的ROE、ROIC也会提高。谁不喜欢低成本的资金呢。只是不知道这里面到底有没有背后的故事。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。