鹏华资产投资周报 | 0907-0913

有影响力的财富管理平台

一、 权益类资产表现及综述:

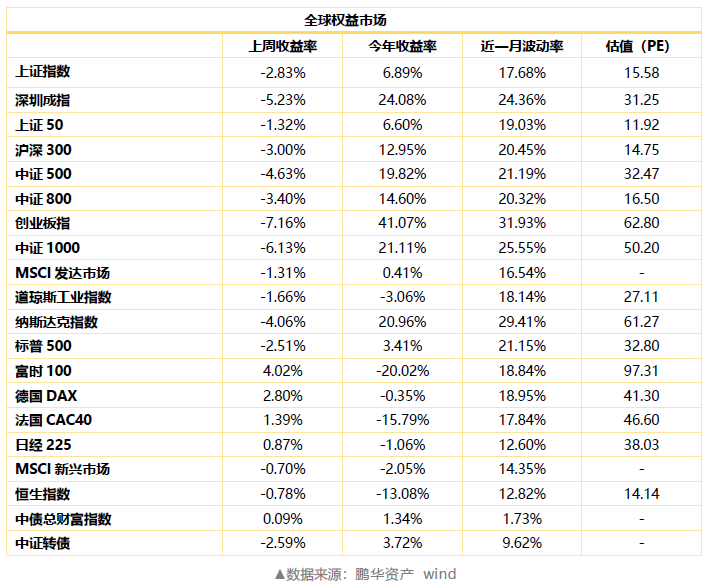

股票市场综述:上周A股市场大幅调整,沪深300、中证500以及中证1000分别下跌了3%、4.65%、6.13%,创业板下挫7.16%。行业分析,银行、钢铁、房地产以及采掘等行业跌幅相对较小;农林牧渔、通讯、国防军工以及计算机跌幅靠前。市场成交较萎靡,风险偏好下降。

全球市场观察。全球主要经济体股市大部分下跌,美国纳斯达克、标普500业绩表现分别为-4.06%、-2.51%。欧洲主要股市大部分上涨,其中德国DAX、法国CAC40业绩分别为2.80%、1.39%,富时100涨4.02%。亚洲市场,日本日经225指数涨0.87%,香港恒生指数跌0.78%。

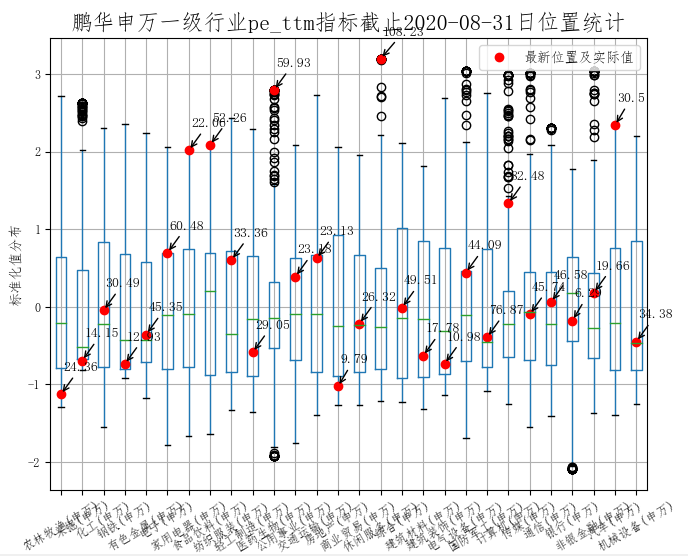

A股市场行业分析:从历史PE角度分析,家用电器、食品饮料、医药生物以及休闲服务等行业估值处于历史分位数的高位。房地产、农林牧渔等行业处于历史估值分位数的低位。

▲数据来源:统计2013年以来数据,数据来源鹏华资产、wind

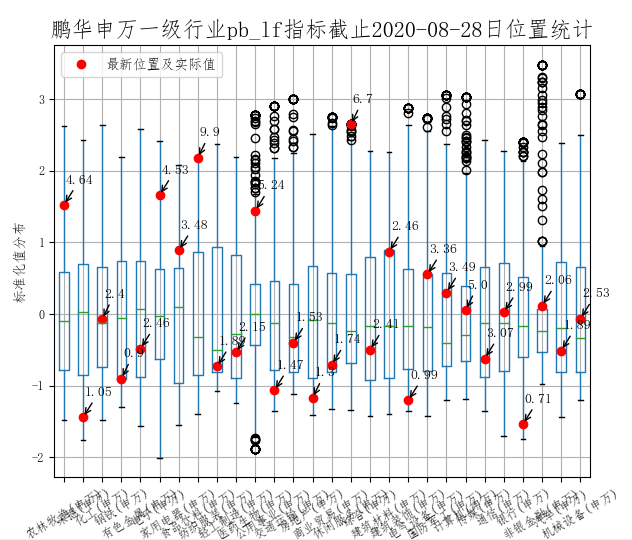

▲数据来源:统计2013年以来数据,数据来源鹏华资产、wind从历史PB角度分析,食品饮料、电子、农林牧渔以及休闲服务等行业处于历史估值分位数的高位,房地产、采掘、公用事业以及银行等行业处于历史估值的底部。

▲数据来源:统计2013年以来数据,数据来源鹏华资产、wind

▲数据来源:统计2013年以来数据,数据来源鹏华资产、wind分析申万一级行业PE与ROE同比的历史分位,银行、农林牧渔、通讯、传媒等行业在自身较低PE历史分位的情况下具有相对历史较高的ROE增速。

二、 商品类资产表现及综述:

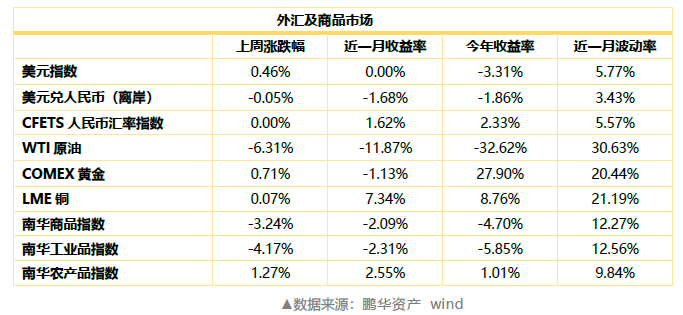

商品市场综述:商品市场上周主要呈下跌趋势。南华商品指数大跌3.24%,南华工业品指数大跌4.17%,农产品指数上涨1.27%。WTI原油继续下跌6.31%,COMEX黄金上涨0.71%,LME铜继续上涨0.07%。

三、债市资金/利率观察及综述

1、货币市场走势

(1)公开市场操作周度统计

8月以来地方政府专项债恢复大规模发行,对市场流动性“抽水”效应明显,因此央行加大流动性注入。央行上周公开市场7天逆回购投放6200亿元,利率维持不变;上周央行公开市场7天逆回购到期2800亿元,14逆回购到期1100亿元;全周累计公开市场净投放资金2300亿元。

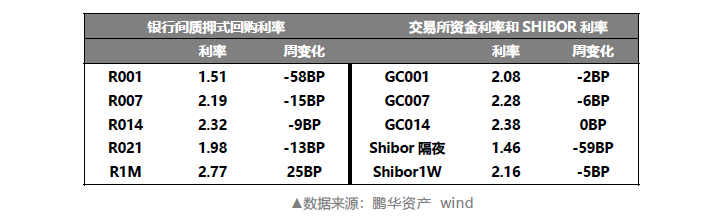

(2)货币市场利率变化

银行间资金价格下行,银行间交易所回购利率边际继续下行。R001加权收报1.51%,R007加权收报2.19%;GC001收报2.08%,GC007收报2.28%。

2、债券市场走势

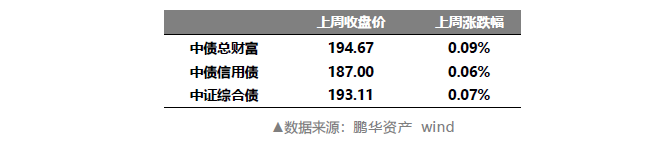

(1)债券指数走势

上周各债市指数小幅上行,中债总财富上涨0.09%,中债信用债上涨0.06%,中证综合债上涨0.07%。

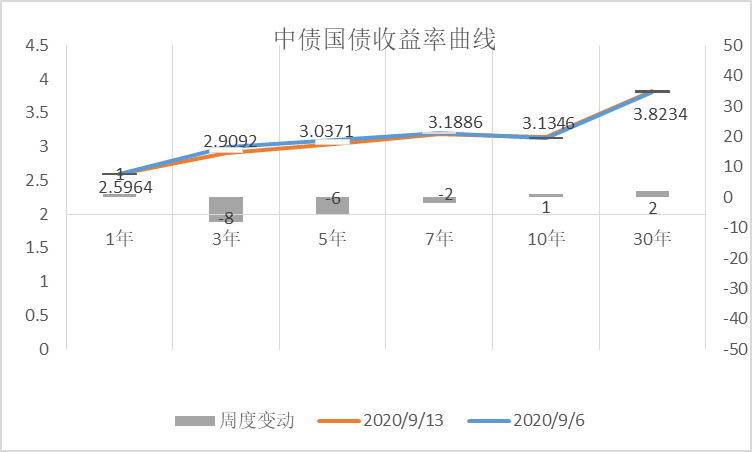

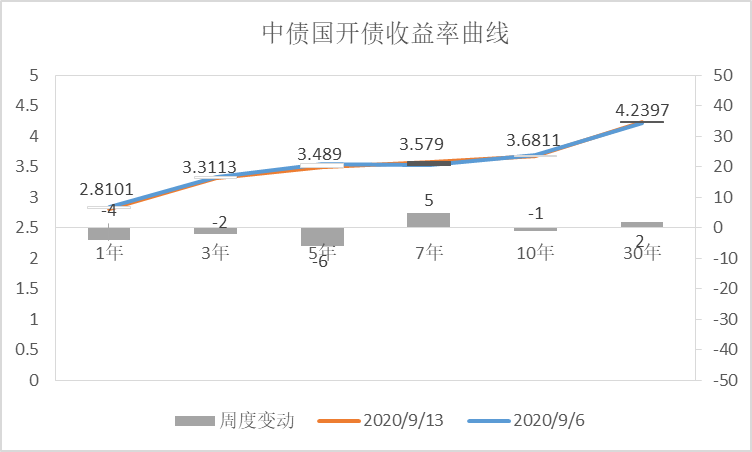

(2)收益率曲线变动和期限利差

上周各期限国债、国开债利率整体下行,3年、5年、7年期国债收益率下行8BP、6BP、2BP, 10年期国债收益率上行至3.824%。

▲数据来源:鹏华资产 wind

▲数据来源:鹏华资产 wind ▲数据来源:鹏华资产 wind

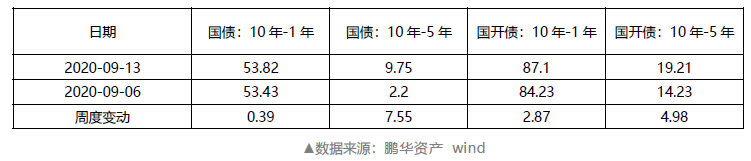

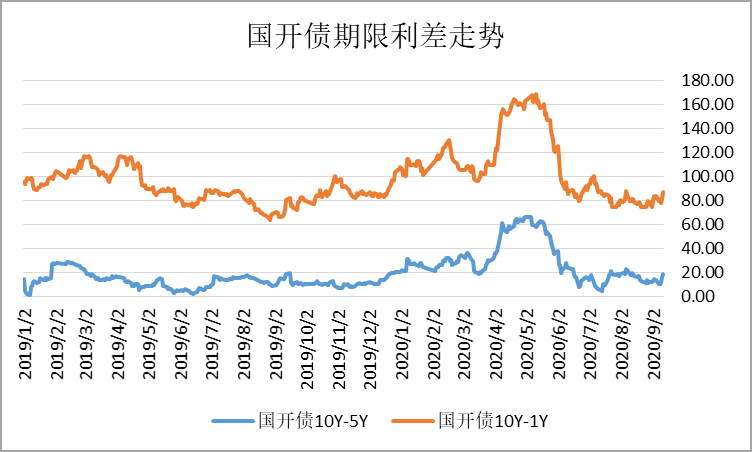

▲数据来源:鹏华资产 wind上周国债、国开债收益率期限10-1Y、 10-5Y期利差均走阔。

▲数据来源:鹏华资产 wind

▲数据来源:鹏华资产 wind

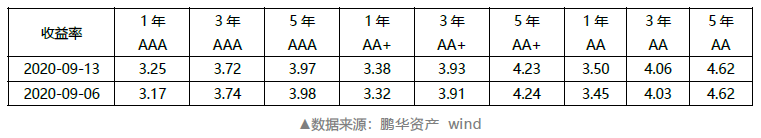

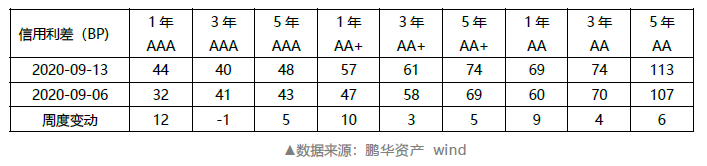

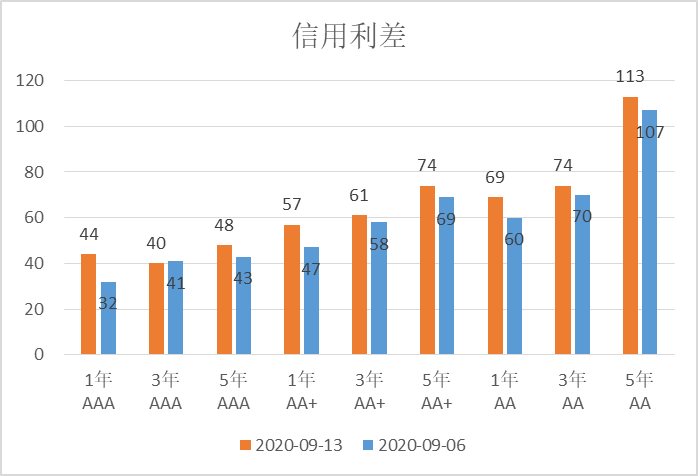

▲数据来源:鹏华资产 wind(3)信用债的收益率变动和信用利差变动(信用债-同期国债利差)

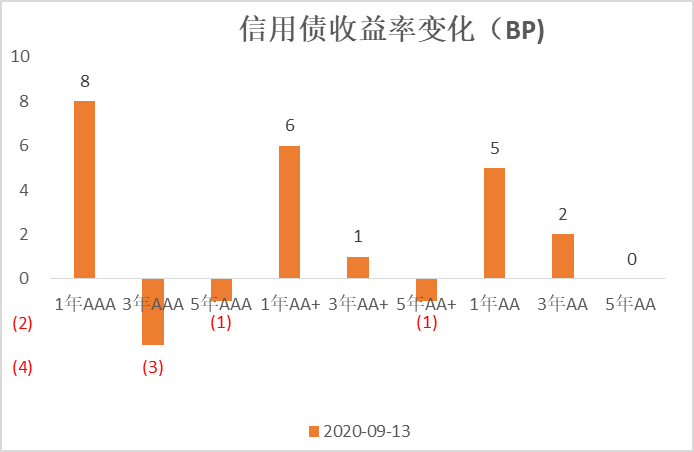

上周各期限各级信用债二级收益率普遍上行。

▲数据来源:鹏华资产 wind

▲数据来源:鹏华资产 wind上周各等级信用债利差整体走阔。

▲数据来源:鹏华资产 wind

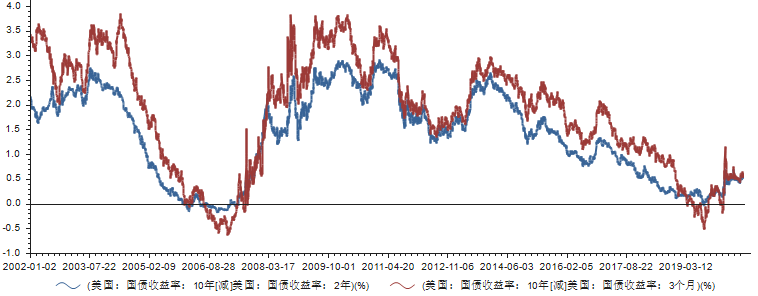

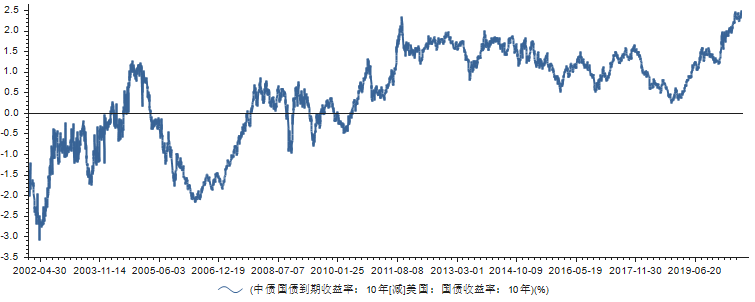

(4)美债期限利差与中美利差

上周美债期限利差小幅收紧,处于低位54-56BP附近;中美10年期国债利差仍处于历史高位,收报246BP。

▲数据来源:鹏华资产 wind

▲数据来源:鹏华资产 wind

▲数据来源:鹏华资产 wind债券市场综述:央行上周公开市场7天逆回购投放6200亿元,利率维持不变;7天逆回购到期2800亿元,14逆回购到期1100亿元;全周累计公开市场净投放资金2300亿元,央行加大注入流动性力度。银行间资金价格下行,银行间交易所回购利率边际继续下行,R001加权收报1.51%,R007加权收报2.19%;GC001收报2.08%,GC007收报2.28%。上周各债市指数小幅上行,中债总财富上涨0.09%,中债信用债上涨0.06%,中证综合债上涨0.07%。各期限国债、国开债利率整体下行,1 0年期国债收益率上行至3.824%。上周国债、国开债收益率期限10-1Y、 10-5Y期利差均走阔;各期限各级信用债二级收益率普遍上行,各等级信用债利差整体走阔。上周美债期限利差小幅收紧,处于低位54-56BP附近;中美10年期国债利差仍处于历史高位,收报246BP。

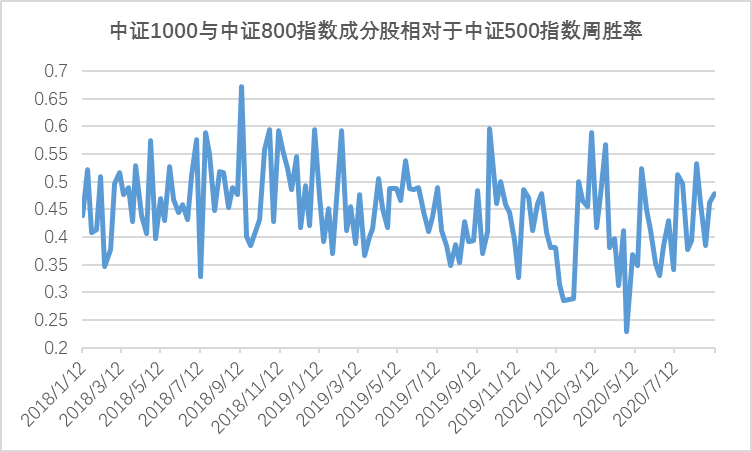

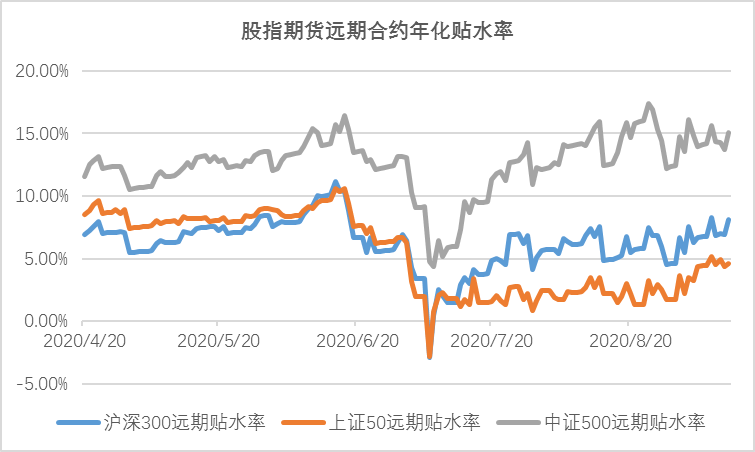

四、策略跟踪综述

市场中性策略。上周市场中证500指数表现较优,中证1000与中证800成分股相对于中证500指数胜率为47.89%,与上上周比继续上升。与此同时,股指期货IC、IF、IH年化贴水率仍处上升趋势。市场成交额维持万亿以下,高频交易策略困难程度加大。综合分析,目前市场环境对股票市场中性策略布局为中性,可以耐心等待股指期货贴水回复。

▲数据来源:鹏华资产 wind

▲数据来源:鹏华资产 wind ▲数据来源:鹏华资产 wind

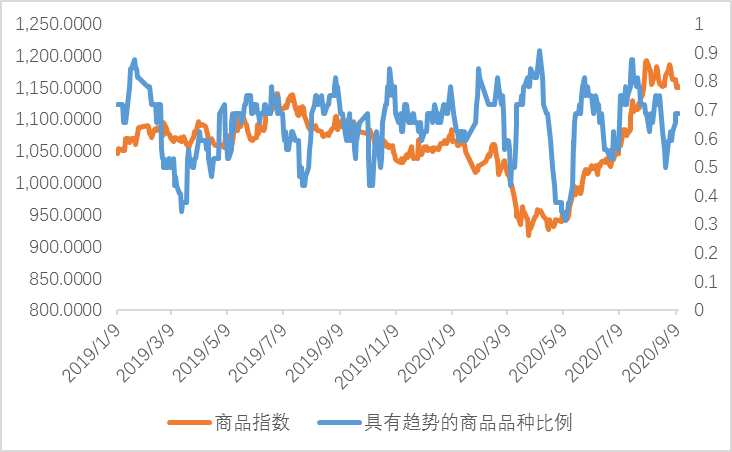

▲数据来源:鹏华资产 wind商品策略。CTA趋势策略今年以来表现持续抢眼,无论疫情导致的全球流动性宽松,以及经济复苏预期下商品指数的深“V”,都为CTA趋势策略提供了盈利机会。商品市场在流动性宽松、经济复苏环境下的投资逻辑仍在。商品的趋势调整后反弹,结合基本面分析CTA趋势策略配置价值较大。

▲数据来源:鹏华资产 wind

▲数据来源:鹏华资产 wind五、数据及要闻

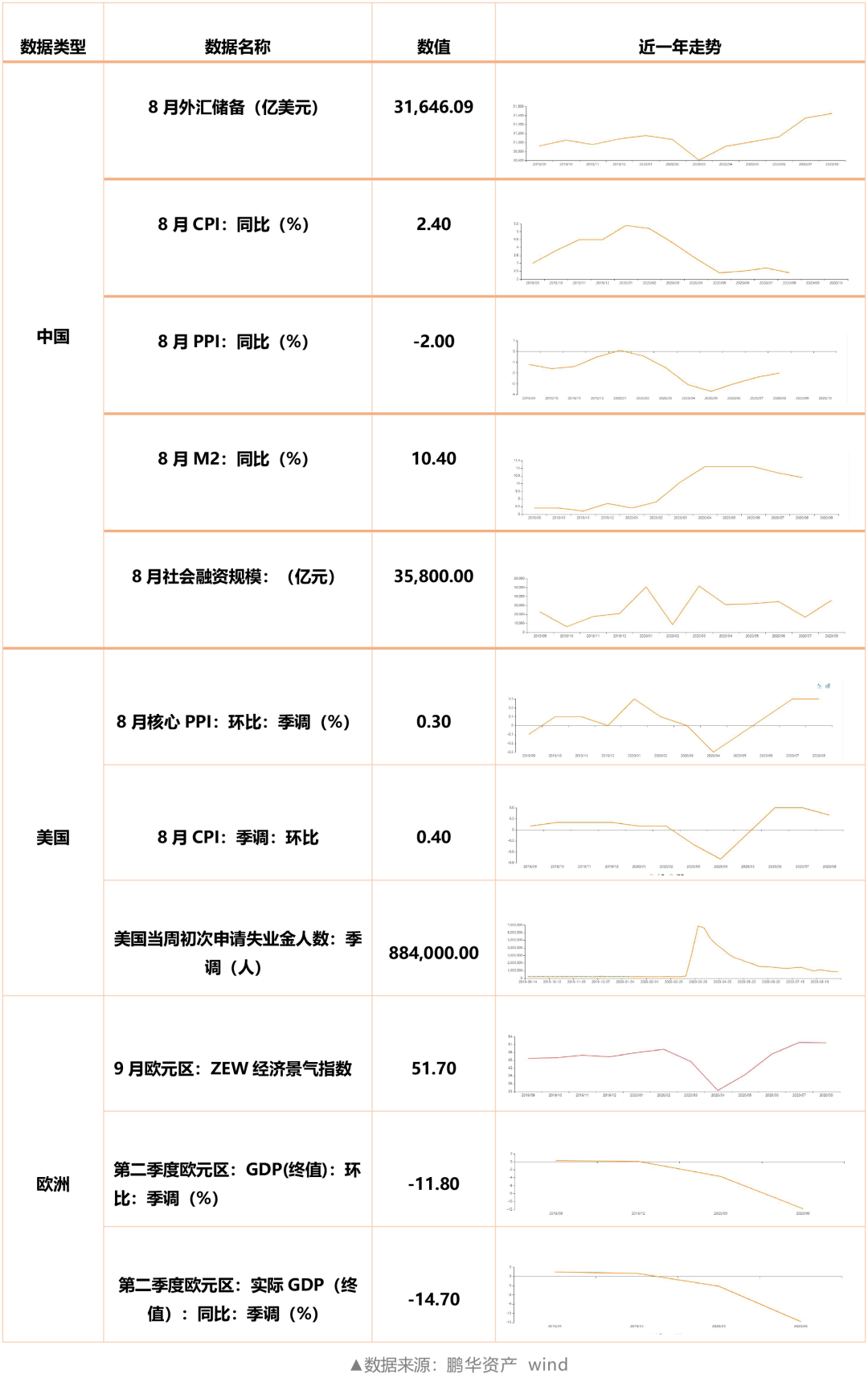

1、数据:

2、要闻:

(1)证监会:9月11日证监会就《关于加强私募投资基金监管的若干规定(征求意见稿)》公开征求意见,拟加强私募投资基金监管,包括从严监管集团化私募基金管理人、强化私募基金管理人从业行为负面清单、明确私募基金财产投资的负面清单等。

(2)银保监会:9月9日,银保监会发布《关于保险资金投资债转股投资计划有关事项的通知》。《通知》主要内容包括:1)明确监管依据:保险资金投资债转股投资计划,纳入《关于保险资金投资有关金融产品的通知》管理;2)明确发行人条件:保险资金投资的债转股投资计划,其发行人应当公司治理良好、经营审慎稳健、具有良好的守法合规记录和较强的投资管理能力。3)明确投资范围:保险资金投资的债转股投资计划,投向市场化债转股资产原则上不低于净资产的60%,可投资的其他资产包括合同约定的存款(包括大额存单)、标准化债权类资产等银保监会认可的资产;债转股投资计划进行份额分级的,应当为优先级份额。4)按照穿透原则实施分类管理:保险资金投资的债转股投资计划,根据权益类资产的比例相应纳入权益类资产或其他金融资产投资比例管理。5)加强集中度监管:设置单一公司50%和集团合计80%的投资比例限制。

(3)中国8月CPI同比上涨2.4%,预期涨2.4%,前值涨2.7%;其中,猪肉价格影响CPI上涨约1.74个百分点。中国8月PPI同比下降2%,预期降2%,前值降2.4%。统计局解读:8月份市场供需总体平衡,猪肉供给有所改善,价格同比涨幅回落33.1个百分点,环比涨幅回落9.1个百分点,鸡肉和鸭肉价格近三年来首次同比下降;工业生产持续向好,市场需求继续恢复,国内工业品价格继续回升。

(4)欧洲央行:9月10日,欧洲央行行长拉加德出席新闻发布会,预测2020年欧元区实际国内生产总值(GDP)将萎缩8%,通货膨胀率为0.3%。

**如何理解箱型图**

箱盒图共由五个数值点构成,分别是最小观察值(下边缘),25%分位数(Q1),中位数,75%分位数(Q3),最大观察值(上边缘)。

中横线:中位数

IQR:75%分位数(Q3)-25%分位数(Q1)

最小观察值(下边缘) = Q1 – 1.5 IQR

最大观察值(上边缘)= Q3 + 1.5 IQR

特别说明:箱盒图里面的极大值(上边缘值)并非最大值,极小值(下边缘值)也不是最小值。如果数据有存在离群点即异常值,他们超出最大或者最小观察值,此时将离群点以“圆点”形式进行展示。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。