A股IPO数量创新高 IDG资本战绩夺魁 | 投中报告

文丨投中研究院

来源丨超越J曲线

核心发现

2020年8月,随着通过增量带动存量推进注册制改革持续推进,A股市场本月共计59家IPO,数量创历史单月新高

VC/PE机构IPO渗透高达73%,主要集中高端制造、医疗健康、半导体芯片、人工智能等热门投资领域

机构参投活跃,27家机构参投超2个IPO项目,其中,IDG资本参投4家,IPO战绩夺魁

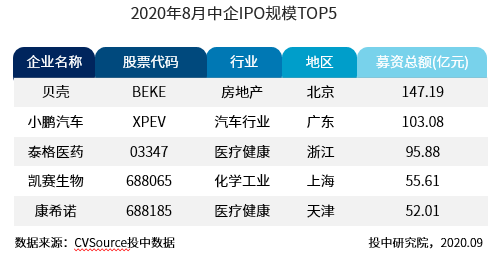

前五大IPO项目明星股云集,包括贝壳、小鹏汽车、泰格医药、凯赛生物、康希诺,其募资规模均在50亿元以上

第一部分

中国企业IPO分市场分析

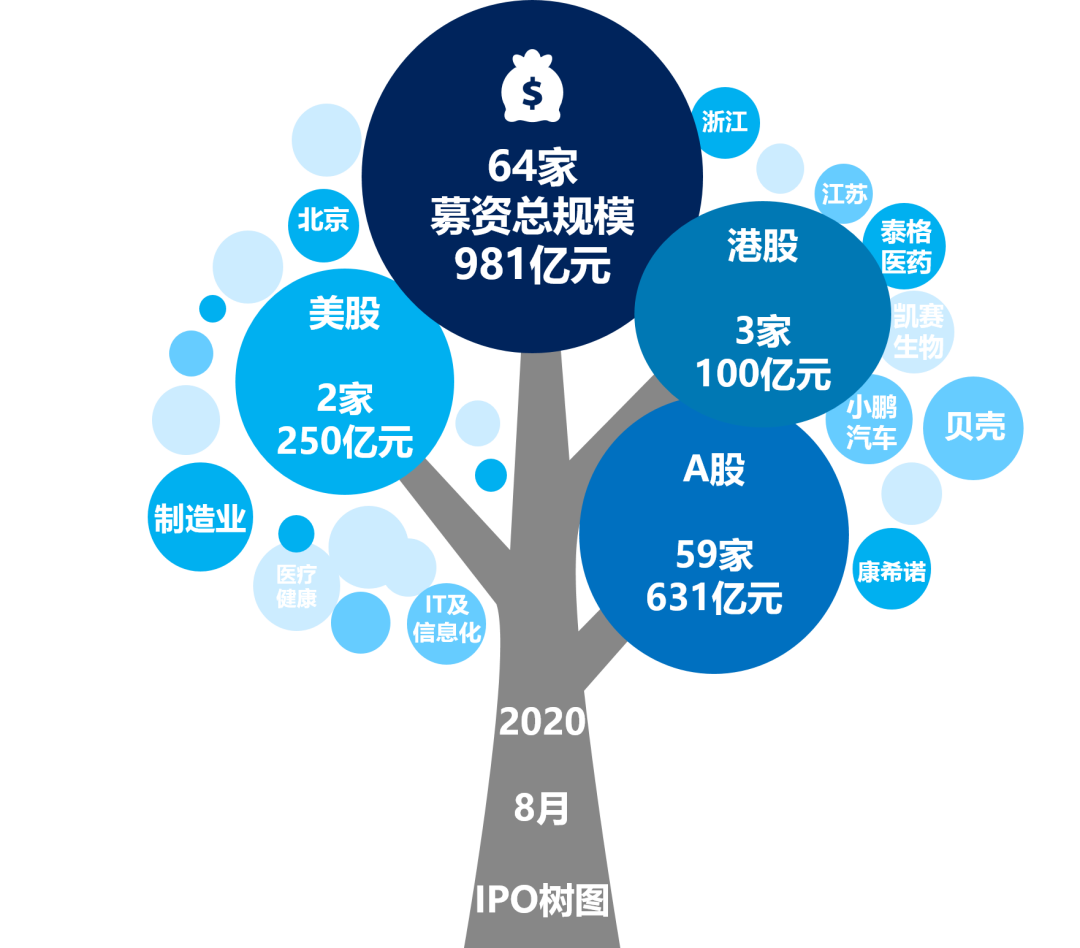

2020年8月,共计有64家中国企业在A股、港股以及美股成功IPO,募资总额981亿元;本月IPO募资规模TOP5企业依次为贝壳、小鹏汽车、泰格医药、凯赛生物、康希诺;IPO集中行业为制造业、医疗健康、化学工业、IT及信息化;IPO集中地域为浙江、北京、江苏。(见图表1)

图表1 2020年8月IPO概览

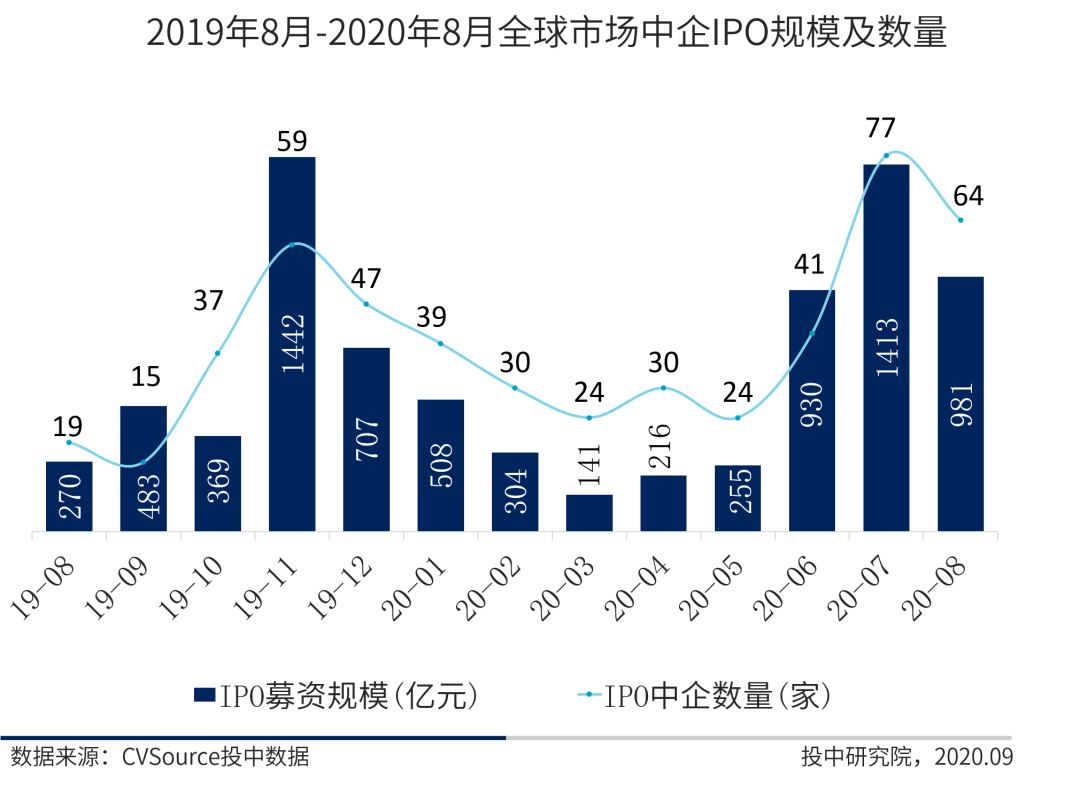

▼全球市场中企IPO数量规模均有所回落

2020年8月,共计64家中国企业在A股、港股以及美股成功IPO,IPO数量同比上升2.37倍,环比下降16.88%;募资总额 981亿元,IPO规模同比上升2.63倍 ,环比下降30.57% 。(见图表2)

本月IPO市场整体表现尚可:

(1)A股市场,本月内地成为全球资本市场中IPO募资规模最大市场 ,约占本月全球IPO募资规模的 65%。

(2)港股市场,本月中国企业香港IPO数量共3家,其中,1家为香港企业,其余均为内地企业。

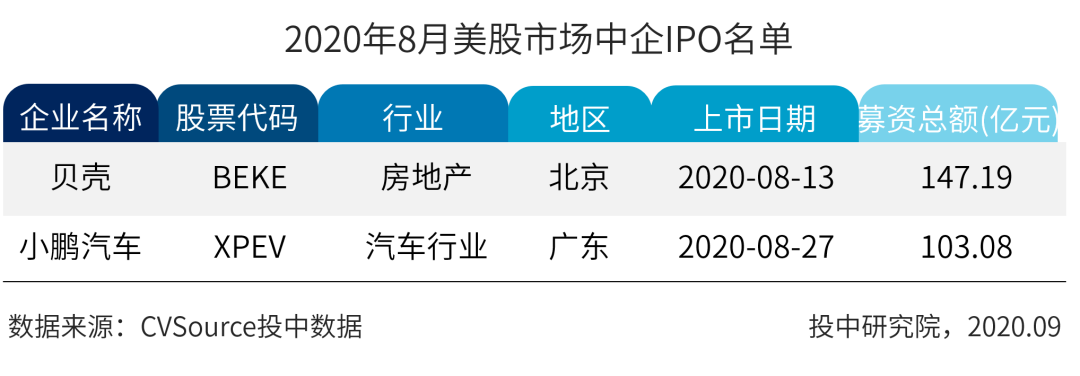

(3)美股市场,本月有2家中国企业赴美挂牌上市,其中包括:房产信息提供平台贝壳(BEKE.NYSE)、智能电动汽车设计及制造商 小鹏汽车(XPEV.NYSE)。

图表2 2019年8月-2020年8月全球市场中企IPO规模及数量

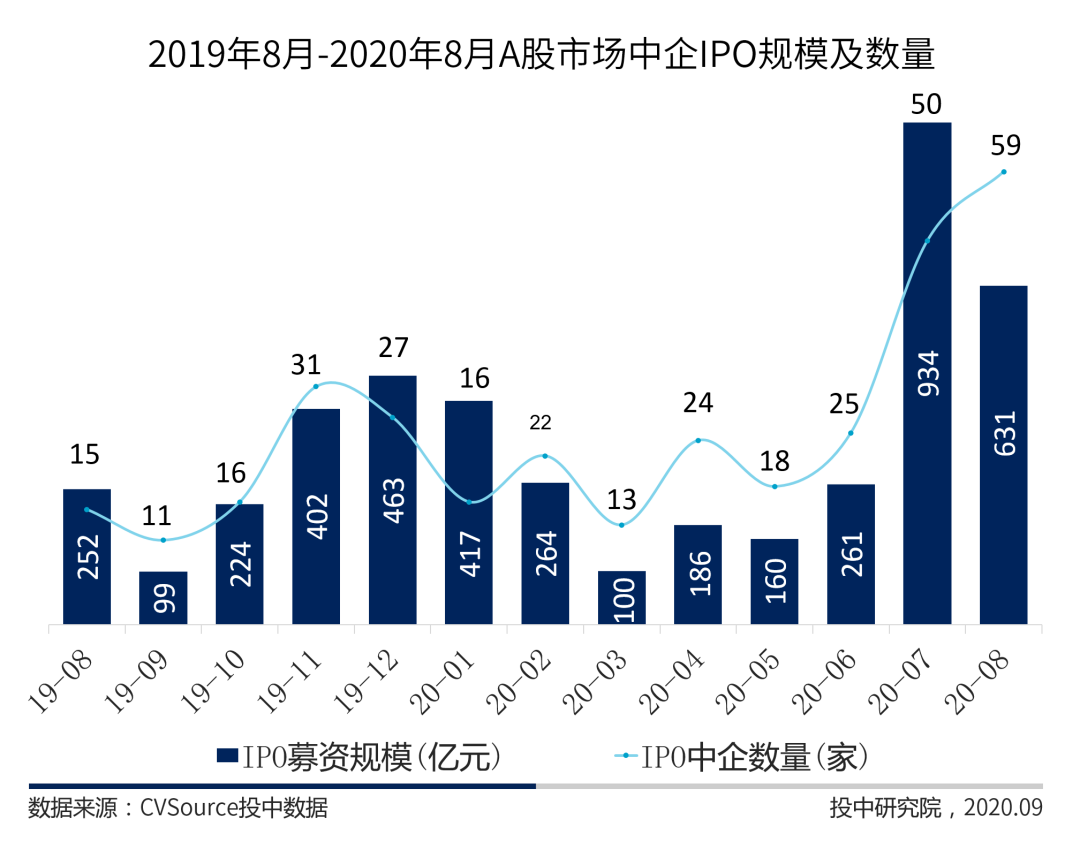

▼A股市场IPO数量创历史单月新高

2020年8月,共计 59 家 中国企业在沪深两市IPO, IPO数量同比上升 近3倍,环比上涨 18% ;募资金额共计 631 亿元 , IPO规模同比上涨 109.46% ,环比下降32.44% 。8月24日,深交所创业板迎来了18家注册制下的首批上市公司,募资总额达200.66亿元。截至8月底,今年A股市场IPO募资规模已高达 2952 亿元,已超去年全年募资额近 462 亿元。本月上交所科创板IPO数量规模双夺冠。(见表格1、图表 3)

表格1 2020年8月中企A股市场IPO不同类型上市板块分布

图表32019年8月-2020年8月A股市场中企IPO规模数量

▼港股市场IPO情绪持续酝酿

2020年8月,有 3 家 中国企业在香港IPO, IPO数量同比下降 86.36%,募资金额共计 100 亿元 ,IPO规模同比下降 71.35% 。其中,仅1家为香港企业,其余两家均为内地企业。同比去年8月,也仅 1 家在港股市场IPO。

值得关注的是,中概股回流香港市场二次上市的热情高涨,继6月份的两家 — 京东、网易, 百胜中国 也通过聆听,预计于9月10日在香港市场二次上市。与此同时,蚂蚁集团 于8月25日分别在A股市场和港股市场正式递交上市申请,可能成为史上最大的IPO项目。(见图表4)

图表4 2019年8月-2020年8月港股市场中企IPO规模及数量

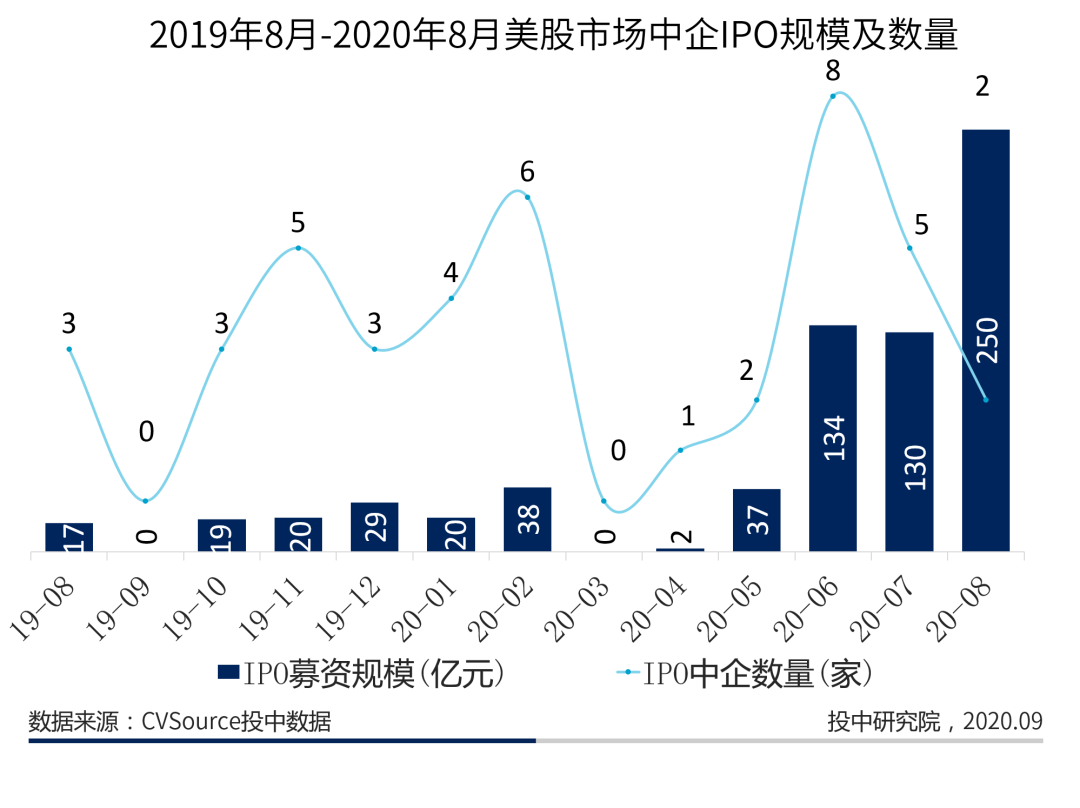

▼美股市场IPO规模创近年内单月新高

2020年8月,共 2 家 中企在美国资本市场IPO,IPO数量较上月减少 3 家;募资金额共计 250 亿元 ,IPO规模环比上升 92.31%。其中,贝壳(BEKE.NYSE)募资金额 147.19 亿元 ,占本月中企美股募资总规模的 58.81% ,为今年以来中企美股市场IPO募资规模最大项目。(见图表5、表格2)

图表5 2019年8月-2020年8月美股市场中企IPO规模及数量

表格2 2020年8月美股市场中企IPO名单

表格2 2020年8月美股市场中企IPO名单第二部分

中国企业IPO退出分析

▼VC/PE机构IPO渗透高达73%

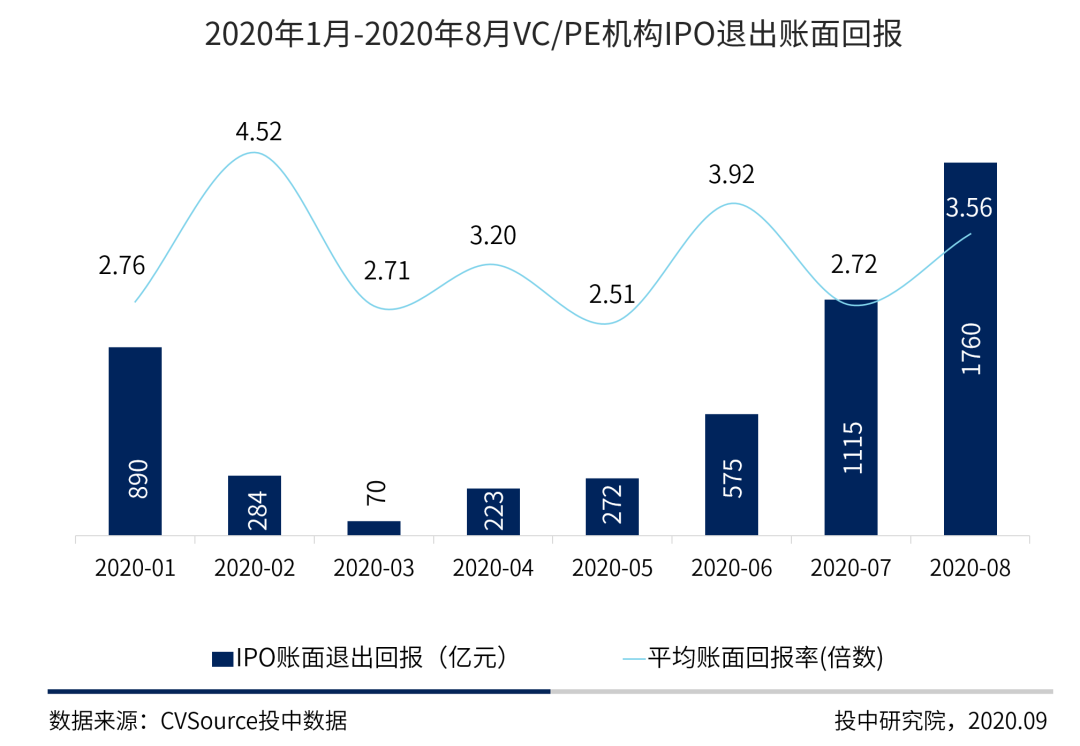

2020年8月,共47家具有 VC/PE 背景的中企实现上市,VC/PE机构IPO渗透率为73.44%,主要集中高端制造、医疗健康、半导体芯片、人工智能等热门投资领域。总体账面退出回报1760亿元,环比上升 57.85%,为今年以来月度最高,其主要原因为机构参投活跃,其中,仅2家纽交所企业VC/PE机构IPO账面退出回报总规模为 1034.47 亿元,占本月总退出回报规模的 58.78%;18 家 科创板企业VC/PE机构IPO账面退出回报总规模为 543.56 亿元 ,占本月总退出回报规模的30.89%。平均账面回报率有所回升,环比上升30.88%。(见图表6)

图表6 2020年8月VC/PE背景企业IPO板块分布

▼8月VC/PE 机构 IPO 战绩

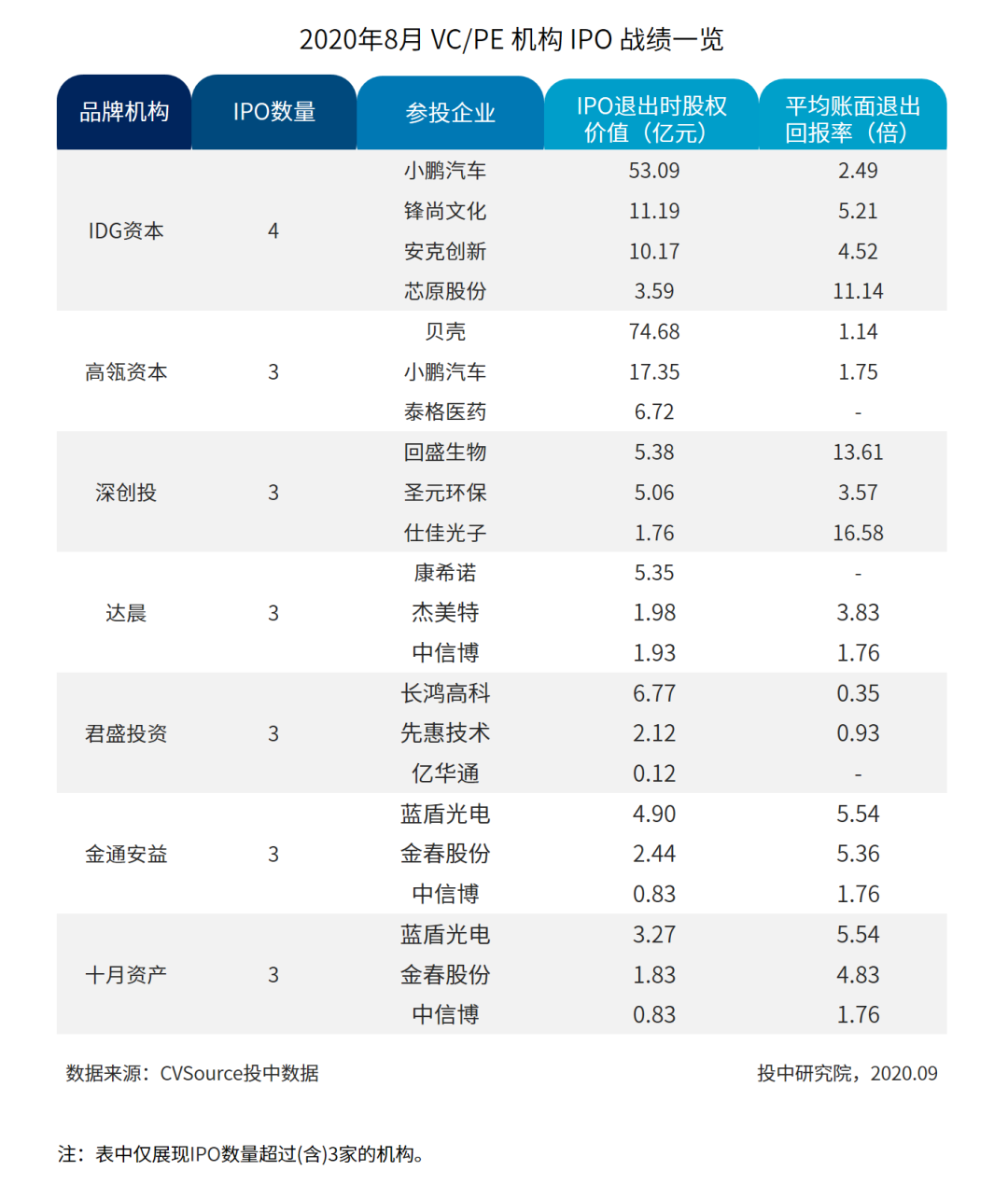

下表为2020年8月VC/PE 机构 IPO战绩统计,共27家机构参投超2个IPO项目,其中,IDG资本参投4家, IPO战绩夺魁,达晨、深创投、高瓴资本等6家机构参投3家 ,并列第二。(表格3)

表格32020年8月 VC/PE 机构 IPO 战绩一览

第三部分

中国企业IPO行业及地域分析

▼制造业股IPO数量规模稳居榜首

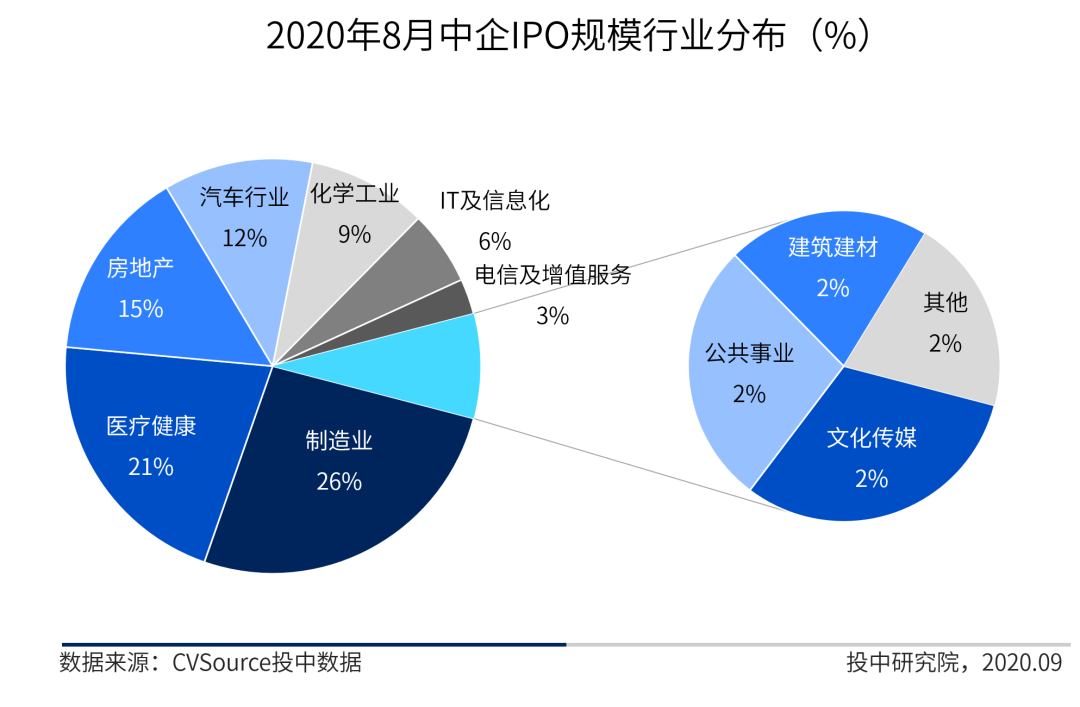

2020年8月, 制造业、医疗健康、房地产类公司IPO募资位居前三,占据各行业募资总额的62.39%,其中,房地产类公司仅有1家,本月制造业类公司共有28家企业IPO,募资规模达257亿元,成为本月IPO数量规模最多行业。(见图表7、图表8)

图表72020年8月中企IPO规模行业分布

图表8 2020年8月中企IPO数量行业分布

▼北京地区IPO最吸金

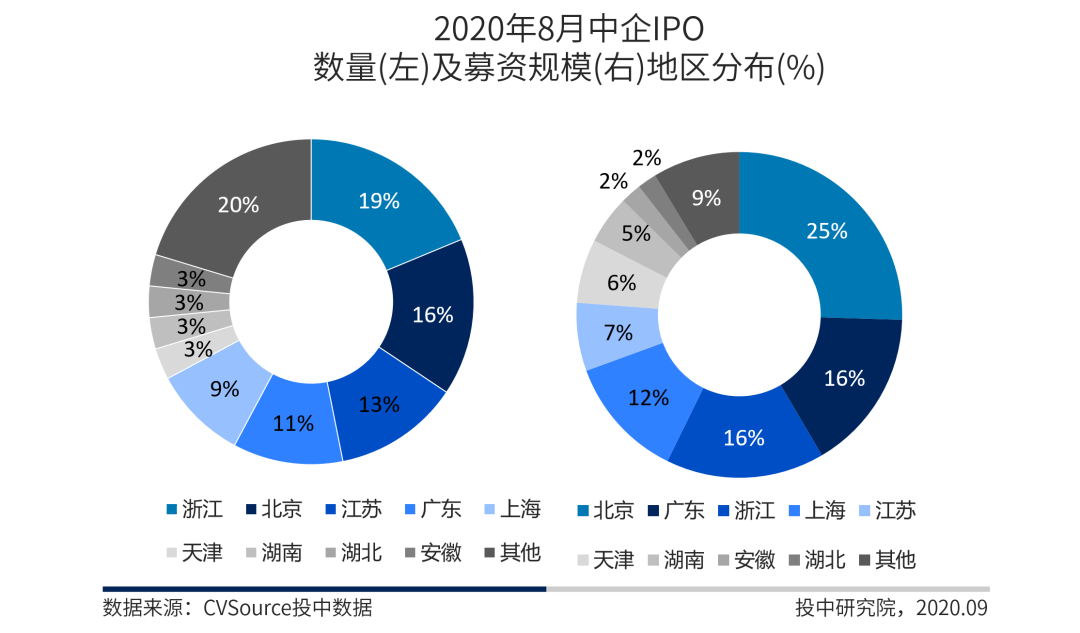

2020年8月,浙江地区中企IPO数量为12家,位于榜首,北京及江苏紧随其后,分别为10家、8家;从募资规模来看,北京地区位居首位,IPO募资金额为250.03亿元;广东地区、浙江地区分别排名第二和第三。(见图表9、表格4)

图表9 2020年8月中企IPO数量及募资规模地区分布

表格4 2020年8月中企IPO数量及募资规模地区分布表

第四部分

中国企业IPO重点案例

2020年8月,前五大IPO项目的募资规模均在50亿元以上,占8月整体募资46% ,且与其余IPO项目的平均融资额呈现两极分化的态势。本月新股聚焦企业为贝壳、小鹏汽车、泰格医药、凯赛生物、康希诺。

▼中企IPO募资规模TOP5

下表为2020年8月中企IPO募资规模TOP5。(见表格5)

表格52020年8月中企IPO规模TOP 5

▼新股聚焦

1.贝壳

(1)发行概况:

2020年8月13日,贝壳(BEKE.NYSE)在纽交所上市,发行价格为每股ADS20.00美元(1ADS=3股普通股),本次发行318,000,000股普通股,总共占发行后总股本的9.57%,募集资金总额为212,000万美元,募集资金净额为211,032.90万美元。

(2)公司概况:

贝壳控股公司(BEKE.NYSE)是天津小屋信息科技有限公司的海外上市机构。公司是用于房屋交易和服务的领先集成在线和离线平台。公司业务包括新房及二手房销售、房屋租赁、房屋翻新、房地产金融解决方案以及其他服务。

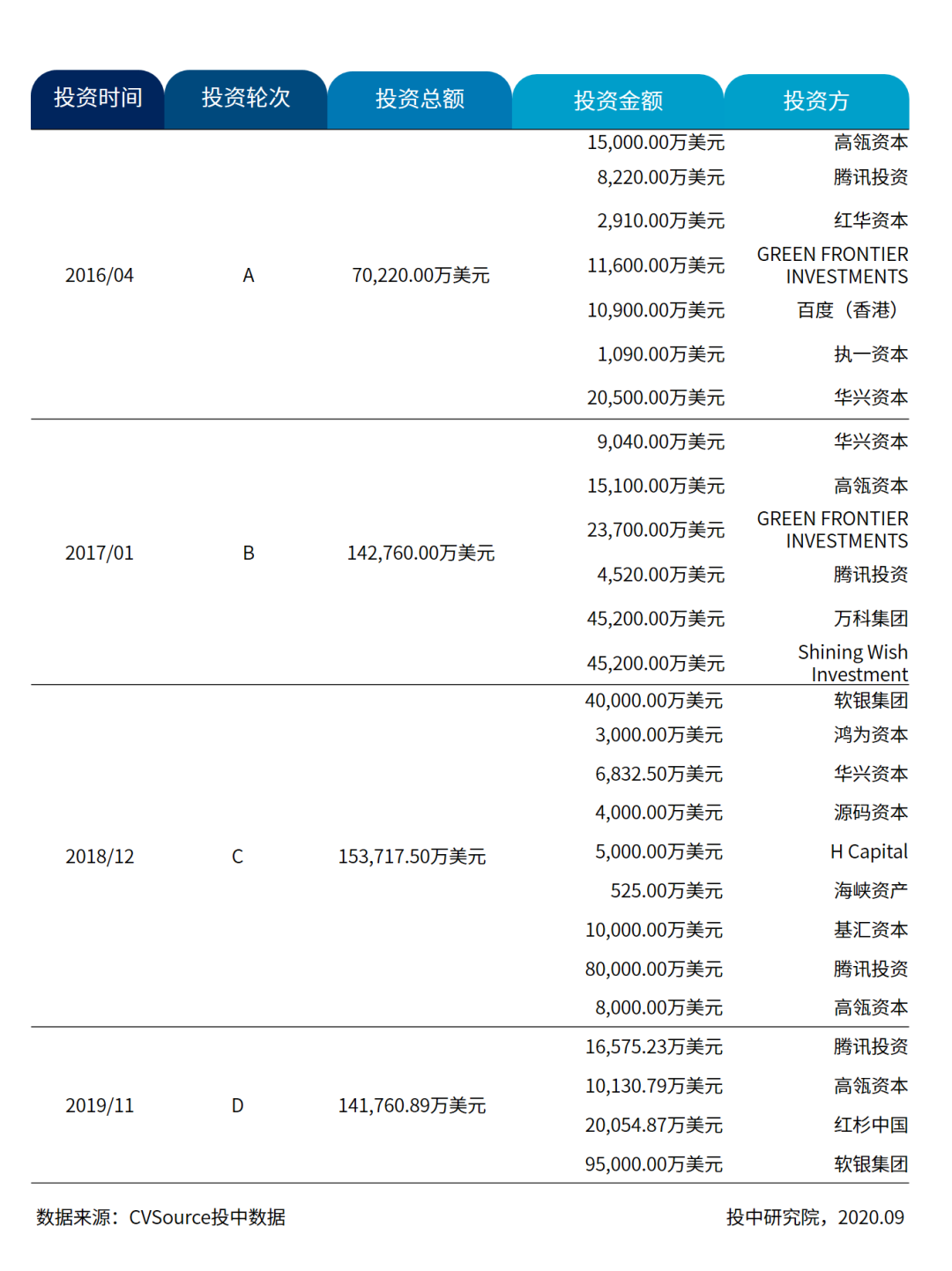

(3)历史融资

表格6贝壳历史融资表

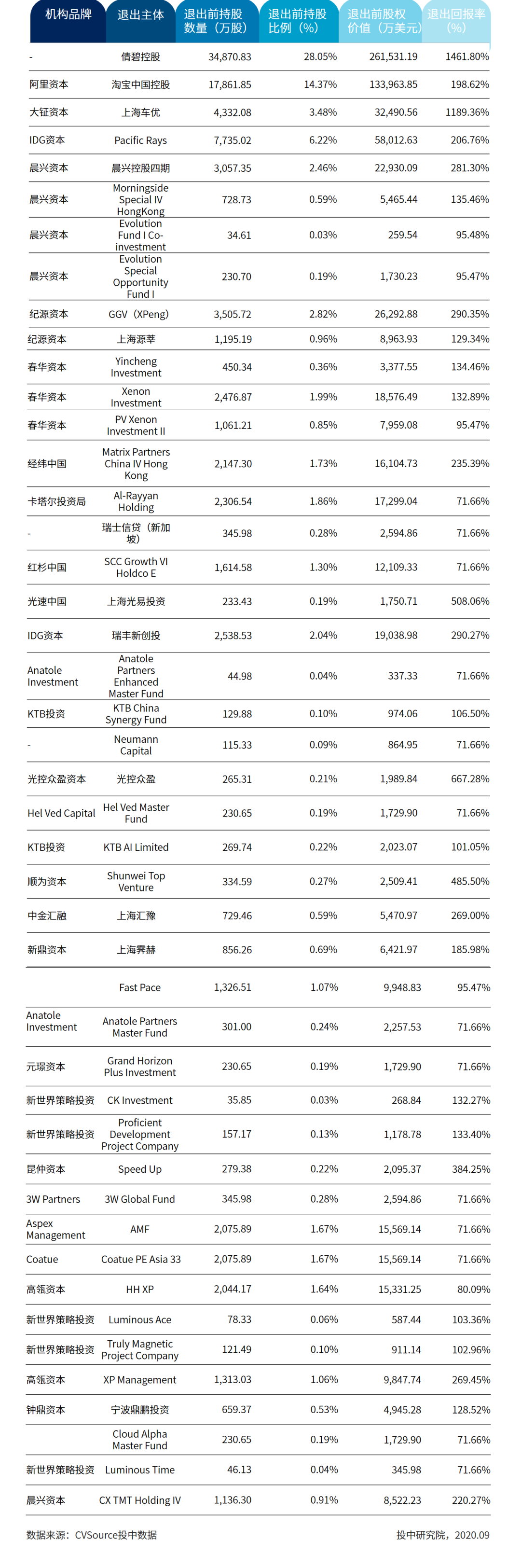

(4)机构IPO账面退出

表格7贝壳机构IPO账面退出表

(5)评价:

贝壳于8月13日正式在纽交所上市,成为“中国居住服务平台第一股”,其背后投资方包括腾讯投资、高瓴资本、红杉中国、华兴资本等知名创投机构,是继爱奇艺后,2年半以来国内在美上市募资规模最大中概股。

2.小鹏汽车

(1)发行概况

2020年8月27日,小鹏汽车(XPEV.NYSE)在纽交所上市,发行价格为每股ADS15.00美元(1ADS=2股普通股),本次发行199,466,668股普通股,总共占发行后总股本的13.8%,募集资金总额为149,600.001万美元,募集资金净额为148,712.001万美元。

(2)公司概况

小鹏汽车公司(XPEV.NYSE)是广州橙行智动汽车科技有限公司海外上市机构。小鹏汽车是一家智能电动汽车设计及制造商,也是融合互联网和人工智能前沿创新的科技公司。致力于应用新的技术、工艺和商业模式,打造年轻人喜爱的智能化电动汽车。汽车拥有低速自动驾驶跟随的功能,并为解决停车难的困扰,开发了包括自动泊车以及远程召唤的功能。

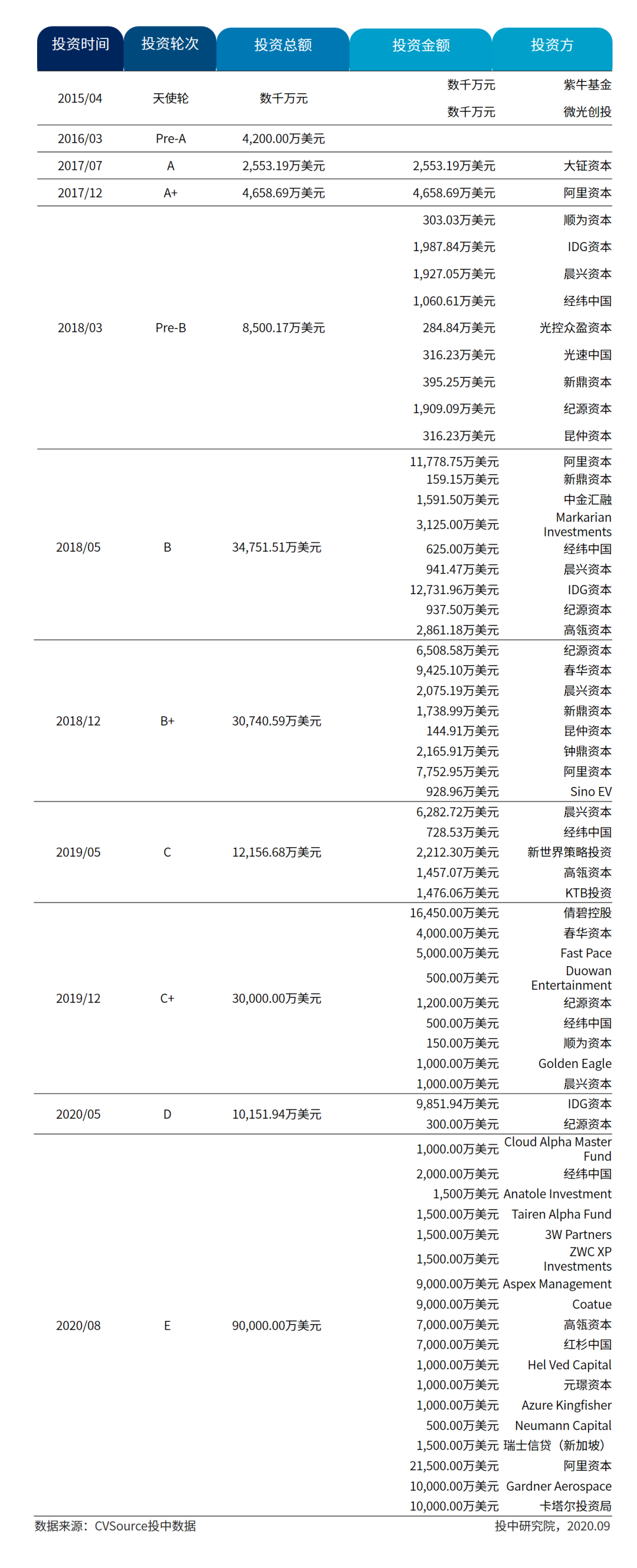

(3)历史融资

表格8小鹏汽车历史融资表

(4)机构IPO账面退出

表格9小鹏汽车机构IPO账面退出表

(5)评价

小鹏汽车于8月27日正式在纽交所上市,成为继蔚来、理想汽车第三家成功在美上市的“造车新势力”,值得一提的是,这三家造车新势力股背后,均有高瓴资本的身影,亦是唯一一家同时支持三家新能源造车企业的投资机构。

3.泰格医药

(1)发行概况

2020年8月7日,泰格医药(03347.HK)在港交所主板上市,本次发行107,065,100股H股,占发行后总股份的12.50%,发行价格每股100.00港元,本次发行募集资金总额1,070,651万港元,本次发行募集资金净额1,027,250万港元。

(2)公司概况

杭州泰格医药科技股份有限公司(300347.SZ)(03347.HK)成立于2004年12月25日,是一家专注于为新药研发提供临床试验全过程专业服务的合同研究组织(CRO)。公司致力为客户在降低研发风险、节约研发经费的同时,提供高质量的临床试验服务,从而推进产品市场化进程。

(3)历史融资

表格10 泰格医药历史融资表

(4)机构IPO账面退出

表格11泰格医药机构IPO账面退出表

(5)评价

泰格医药于8月7日在港交所主板上市,为今年以来亚洲生物医药公司最大募资规模的IPO项目,亦是继药明康德、康龙化成后国内第三家A+H的CRO企业,投资方有高瓴资本、淡马锡等。

4.凯赛生物

(1)发行概况

2020年8月12日,凯赛生物(688065.SH)在上交所科创板上市,本次发行4,166.8198万股,占发行后总股本的10%,发行价格133.45元/股,发行募集资金总额为556,062.10万元,发行募集资金净额为527,999.38万元。

(2)公司概况

上海凯赛生物技术股份有限公司(688065.SH)成立于2000年11月24日,是一家以合成生物学等学科为基础,利用生物制造技术,从事新型生物基材料的研发、生产及销售的高新技术企业。公司主要聚焦聚酰胺产业链,为生物基聚酰胺以及可用于生物基聚酰胺生产的原料,包括DC12(月桂二酸)、DC13(巴西酸)等生物法长链二元酸系列产品和生物基戊二胺。

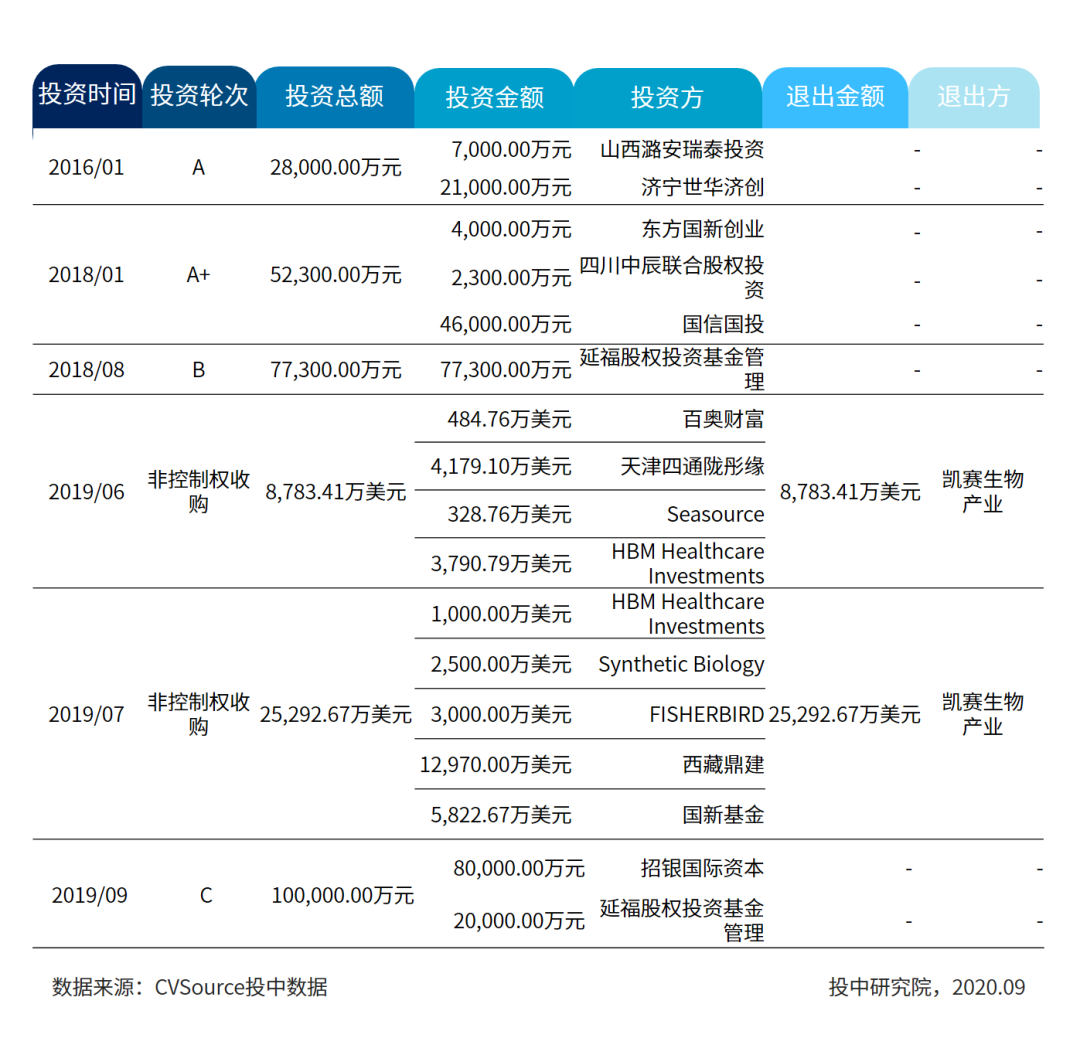

(3)历史融资

表格12 凯赛生物历史融资表

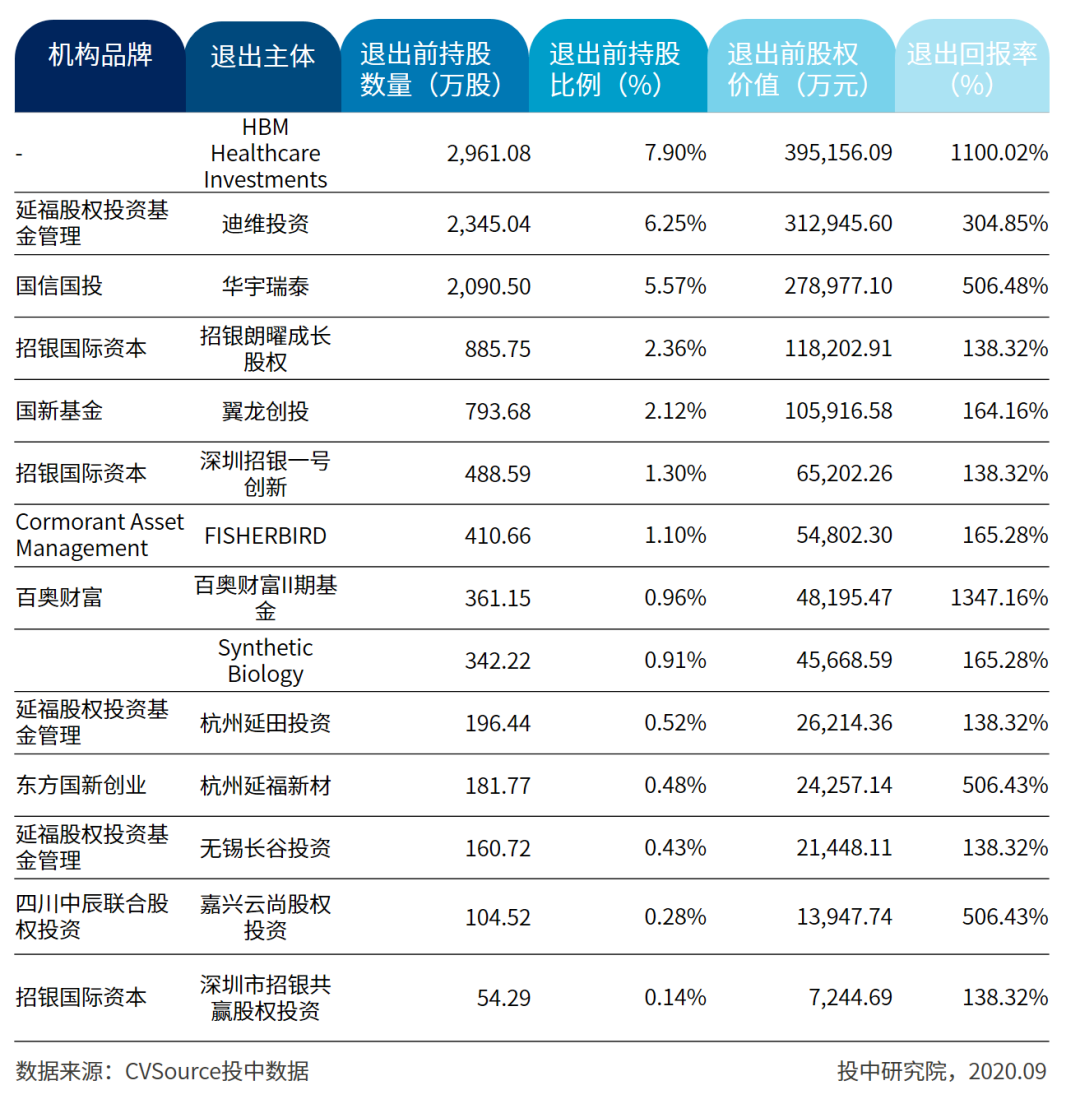

(4)机构IPO账面退出

表格13凯赛生物机构IPO账面退出表

(5)评价

凯赛生物于8月12日正式在科创板上市,至此,生物基新型材料第一股诞生。而在上市前的最后一轮融资中,招银国际资本等抢入凯赛生物,成为前十大股东。早在2011年7月,凯赛生物向纳斯达克提出上市申请,但基于专利纠纷、宏观环境等因素。2011年8月,暂缓其纳斯达克上市发行。

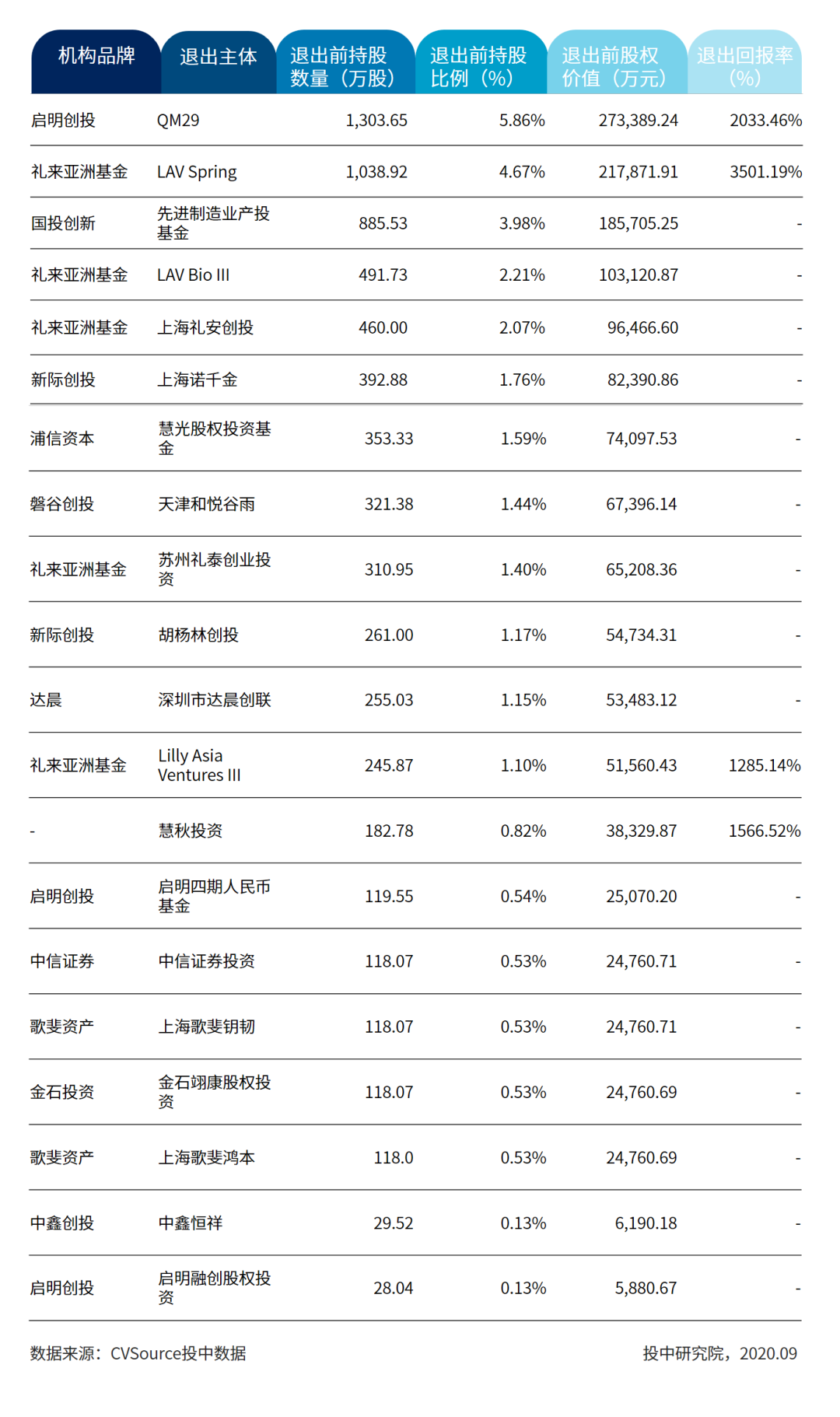

5.康希诺

(1)发行概况

2020年8月13日,康希诺(688185.SH)在上交所科创板上市,本次发行2,480万股,占发行后总股本的10.02%,发行价格209.71元/股,发行募集资金总额为520,080.80万元,发行募集资金净额为497,946.51万元。

(2)公司概况

康希诺生物股份公司(06185.HK)(688185.SH)于2009年注册于天津滨海新区,是一家致力于研发、生产和销售符合中国及国际标准的创新型疫苗企业。康希诺生物的4个新型疫苗分别在北美和中国进入临床I-III期研究,并多个候选疫苗在临床前研究当中,重组埃博拉病毒病疫苗、重组肺炎球菌蛋白疫苗及重组结核病疫苗为全球创新疫苗。

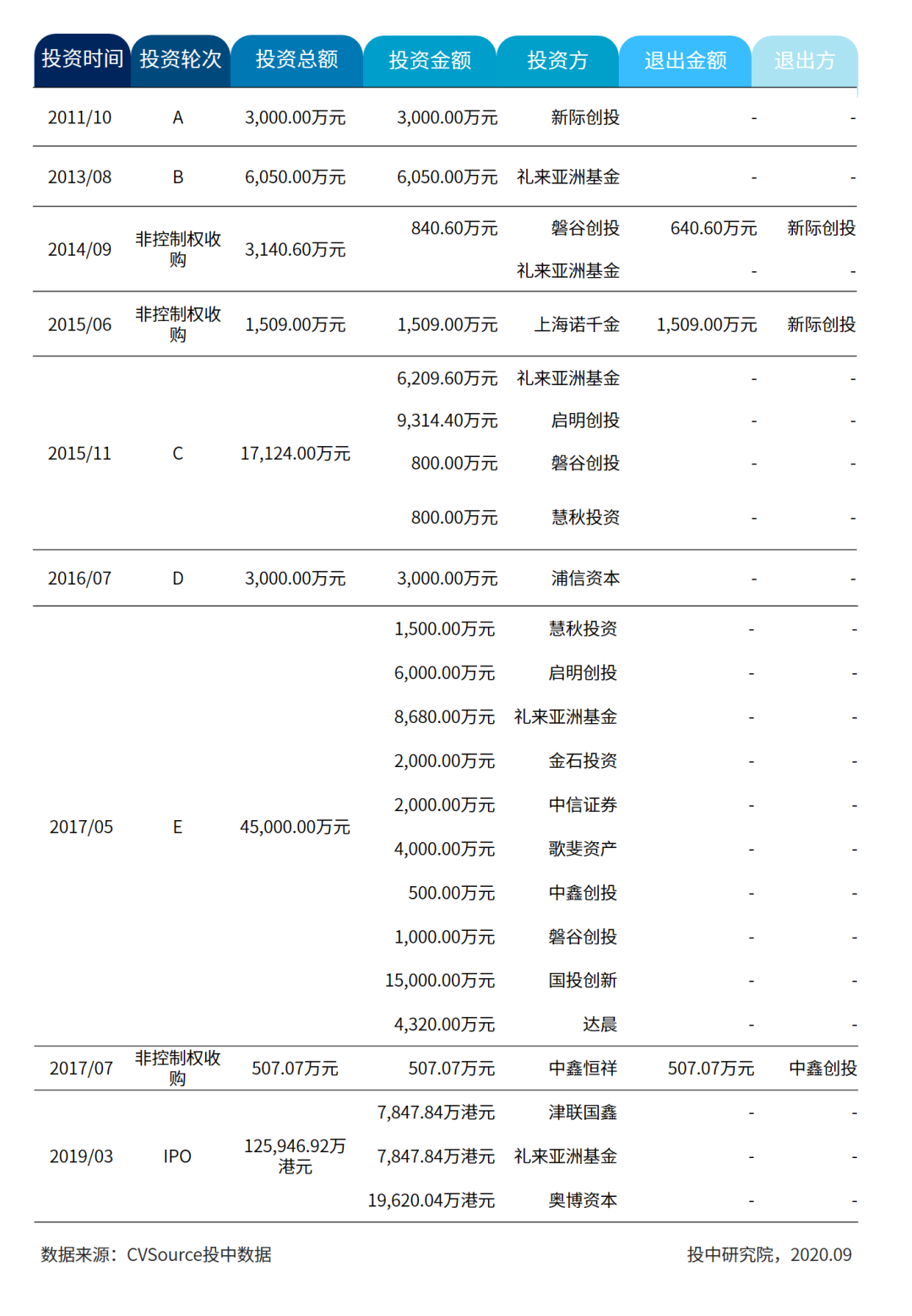

(3)历史融资

表格14 康希诺历史融资表

(4)机构IPO账面退出

表格15康希诺IPO账面退出表

(5)评价

康希诺于8月13日正式在科创板上市,投资方包括礼来亚洲基金、启明创投、国投创新、达晨、中信证券、歌斐资产等。2019年3月,康希诺生物在港交所主板H股上市,被成为“港股疫苗第一股”,如今再上市,也成为科创板开板以来首支A+H的疫苗股。

第五部分

政策热点回顾

8月24日深交所创业板首批18家注册制IPO,创业板正式迈入注册制时代。创业板实施注册制,增加了市场的包容度和覆盖面,为更多成长型创新创业企业提供了直接融资的机会,服务实体经济能力继续提升。

本月中国证券监督管理委员会审核通过科创板IPO注册16家,终止审核2家(即慧捷(上海)科技股份有限公司、赛赫智能设备(上海)股份有限公司),终止审核原因是企业主动撤回发行上市申请 或者保荐人撤销保荐。科创板上市企业数量已累计达到202家。

8月26日,美国证券交易委员会(SEC)批准了纽交所(NYSE)的一项提议,允许公司通过直接上市(DPO)筹集资金。所谓DPO(Direct Public Offering),就是互联网直接公开发行,即证券的发行者不借助或不通过承销商或投资银行公司,通过Internet,在互联网上发布上市信息、传送发行文件,从而直接公开发行公司的股票。DPO不像IPO(Initial Public Offering)那样有烦琐的申报注册程序和严格的信息披露要求,它可以充分利用Internet所提供的跨空间的优势,将上市公司与投资者直接联系起来。允许企业通过直接上市(DPO)集资,较传统IPO创造更低成本的选择,成为纽交所的重大突破。SEC发公告表示,允许企业在纽交所上市时,直接发行新股,在上市首日以较大的单一交易将股票出售予公众投资者,依赖开盘竞价时买入和卖出订单,以定下首日挂牌价格。

数据说明

为方便读者使用,现将报告中数据来源、统计口径及汇率 换算进行说明

数据来源

本报告图表数据来源均为CVSource投中数据

统计口径

新成立基金:于统计期限内,新注册成立的基金

完成募集基金:于统计期限内,宣布募集完成的基金

融资规模:统计市场公开披露的实际金额,对未公开具体数值的金额进行估计并纳入统计

汇率换算

报告中所有涉及募资规模和投资规模均按募资或投资当日汇率,统一换算为美元进行统计

扫二维码 3分钟开户 稳抓大反弹行情!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。