中欧基金2021年商品资产配置展望

【白酒投资日报】张坤、萧楠调仓白酒股 居家消费怎么看?|| 【新能源汽车投资日报】锂电产业链Q4机构持仓变化全梳理

近年来,贵金属、有色、农副产品等商品资产的投资机会受到越来越多投资者的关注。在2020年新冠疫情来袭的时候,很多小伙伴都见识到了以黄金为代表的商品类资产配置的魅力。

近期,针对2021年商品资产的投资机会这一话题,中欧基金首席宏观经济分析师任飞跟广大投资者们分享了他的观点:

任飞认为:进入2021年,宏观经济状态可能进一步向繁荣发展,可以减少黄金,增加铜、原油配置。如果需要应对可能的过热和衰退风险,可以保留黄金配置。

黄金:短期转为震荡,中期走势取决于实际利率

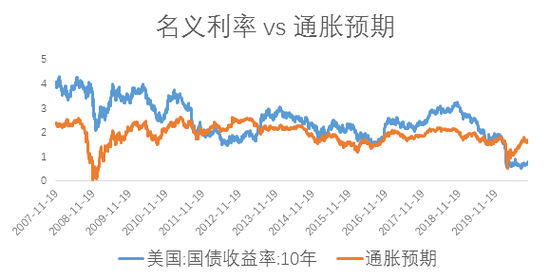

目前美国的名义利率降至0。从美联储的表态来看,负的名义利率是很难出现的,美国可以在遭遇危机的时候启动再QE,也就意味着名义利率的下行空间较小;相反,当疫情得到进一步控制后,名义利率上升的概率较大。通胀预期在疫情之后迅速恢复,当前为1.7%左右,相较于美联储长期2%的通胀目标较为接近,未来走势预计会较为平稳。当名义利率可能上行,通胀预期平稳,实际利率转为震荡。

基于此,黄金价格将有望转为震荡走势。黄金价格在2019-2020年的上涨,和美国的实际利率不断下行至转负密切相关。黄金未来1年左右的中期走势也取决于实际利率的走势。

数据来源:Wind,中欧基金

数据来源:Wind,中欧基金 数据来源:Wind,中欧基金

数据来源:Wind,中欧基金铜价:与美债利率存在较为正向的关系,预计温和上行

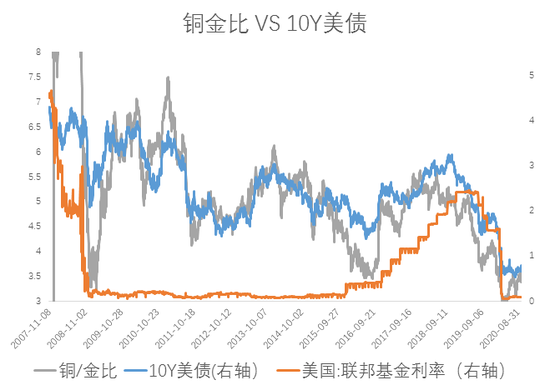

美国经济在2019年开始进入晚周期,美债利率不断下行,带动铜/金比不断下行。当疫情的外生冲击使得美国经济进入衰退后,美债利率直接降为0,从而铜价大跌,黄金大涨。当疫情逐渐得到控制,美债利率开始触底回升,黄金转为震荡,而铜价开始温和上行,铜金比也开始不断回升。总体来看,美债利率和铜/金比之间存在较为正向的关系。

数据来源:Wind,中欧基金

数据来源:Wind,中欧基金回看2006-2009年的历史,此轮2017-2021年的降息周期已经结束。美债的期限利差开始回升,10Y美债可能会在2021年开始上升,而铜价将跟随利率的上升继续上行。

我们预计10Y美债上行,铜价上涨。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。