【嘉实观察】海外投资者能破解“产品赚钱,投资者不赚钱”谜题吗?

来源:嘉实财富

嘉实财富海外业务投资总监王智强博士

2021年伊始,在寒冷的北半球冬季气候下,国内公募基金市场却依旧如火如荼,春意盎然。据媒体报道,2021年1月国内新发基金的募集规模已经超过4900亿元,这一数字仅次于去年7月的5389亿元,而未来或许还有众多的新基金募集已经在路上,投资者对基金投资的热情高涨。

但“基金产品收益远高于投资者账户实际收益”的阿喀琉斯之踵在现实中依然存在,产品收益对于很多投资者而言还是仅仅停留在“看上去很美”的乌托邦状态。

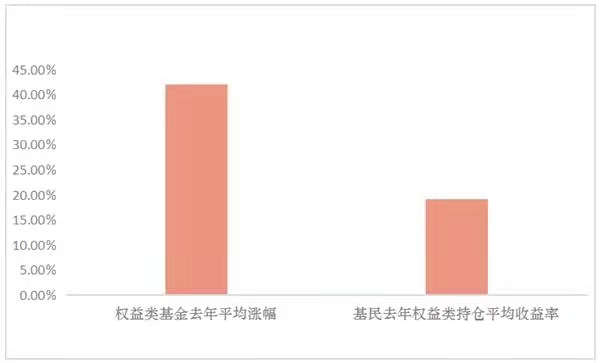

如下图,据天天基金的数据显示,其客户权益类持仓在2020年的平均收益低于20%,而同期权益类基金的平均收益却超过40%!

这现实是不是让人有些心塞?

数据来源:天天基金,统计时间为2020年全年

我们知道国内资本市场属于新兴市场范畴,无论资本市场或者投资者都相对还不够成熟。那么海外成熟市场的投资者是否已经解决了这一问题呢?我们是否能够从其得到一些借鉴呢?

晨星公司在2020年发布的报告“Mind the Gap 2020”或许可以为我们回答上述问题。

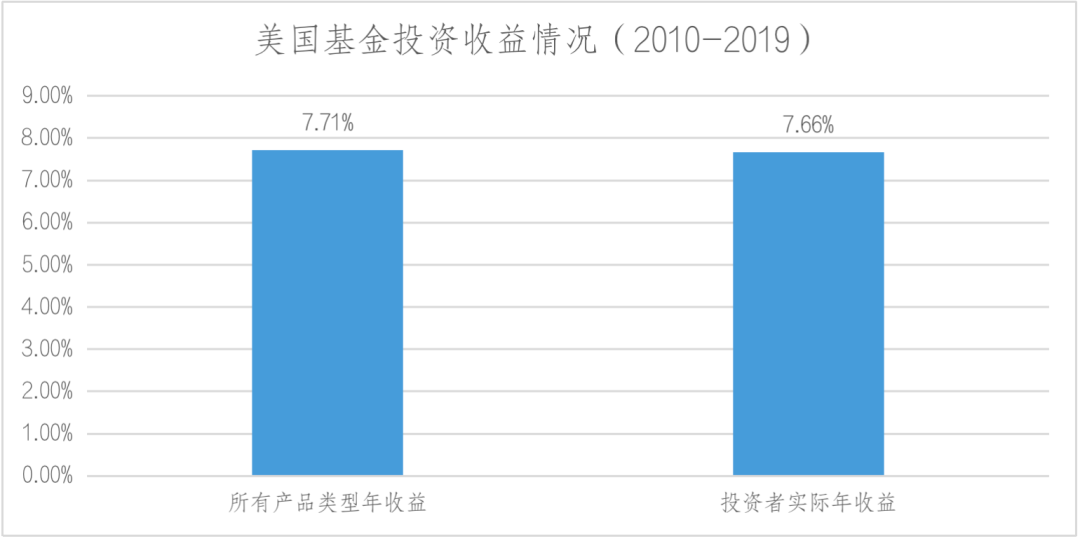

在这篇报告里,晨星公司统计了截至2019年底过往十年的美国产品及投资者收益数据,结果发现按照所有产品类别统计下来,其过往十年的产品平均年化收益是7.71%,而同期投资者的回报则为7.66%,两者仅仅相差0.05%!

数据来源:晨星

显然,从整体的意义上来看,美国投资者在过去十年是成功的,其成功地做到了让投资的实际收益和产品收益非常接近!

但问题是,这是如何做到的呢?或者说,哪些因素让海外投资者攻克了这一难题呢?

从具体的产品分类角度,可以对此进行一些解读。

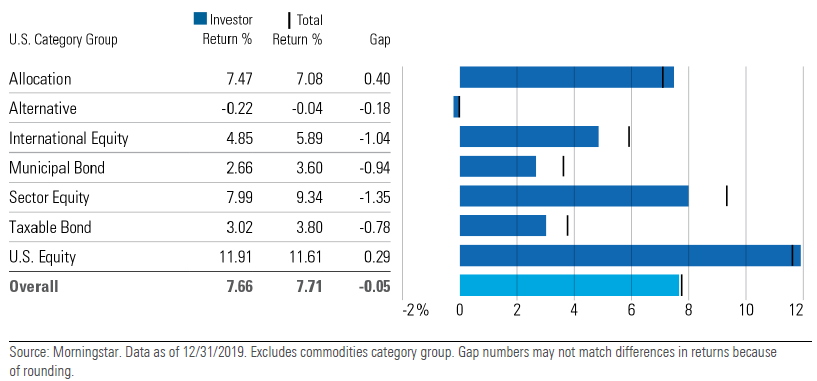

数据来源:晨星

从上面的图可以发现,其实不同类别的投资者实际收益和产品收益之差是分化的,表现最好的是配置型产品(Allocation),这一类型的投资者收益超过产品收益0.4个百分点,表现最差的则是行业股票基金和国际股票基金类型产品(Sector Equity,International Equity),其投资者收益低于产品收益约1个百分点上下。

这其实在一定程度上已经说明了问题的关键所在!

对于配置型产品来说,有几个天然的优势,一个是这类产品的业绩相对会平稳,波动小,所以投资者进入的时点也就变得不那么重要和敏感,在大多数时间点去投资产品收益不会有很大的偏差,一个则是这一类产品通常是退休投资账户如401(K)的核心持仓产品,而这一类的投资方式是类似定投的,现金流也就相对平稳。

而行业股票基金则是反面典型。这一类的产品收益经常大起大落,很多投资者去投资这一类的基金也是为了追逐一时的热点、追逐短期的收益,所以资金端的流入流出是大开大阖的。以医疗保健行业股票基金为例,其在2013-2015年吸金,却在2016年表现落后大盘后被投资者抛售,这一短视的择时行为对投资收益造成了负面的影响。

我们确实可以从美国投资者的经历中得到一些启发。对于基金投资来说,市场难以预测,而波动却在所难免,所以频繁择时是大忌!越是稳定的现金流,越是长期的投资,往往越容易实现产品收益和投资实际收益的高度一致!

这一结论放到国内应当也是具有借鉴意义的,甚至结论还要有所加强。因为与国外的市场环境不同,国内的股市波动会更加剧烈,但同时基金产品相对于市场的超额收益也远比海外丰厚得多,实现产品收益和投资收益的协同难度更大但收获也更多。“淡化择时、平稳资金、长期持有”是让产品收益和投资收益相贴合的有效途径!

此外,产品端的一些适当设计,例如持有期基金、定期开放基金的锁定方式,以及投顾对于投资者行为的合理引导,也都将成为投资者收益向产品收益迈进的重要助力!

我们衷心希望和祝愿在下一年比较产品收益和投资者收益时,能够看到令人欣喜的变化,我们也将努力在“买方代理”理念的指引下,做好基金投顾引导投资行为,为投资者创造理想的回报!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。