投研手记|银行股投研视角简述

来源:永赢基金微讯

01

上市银行业的盈利特点如何?

01绝对水平

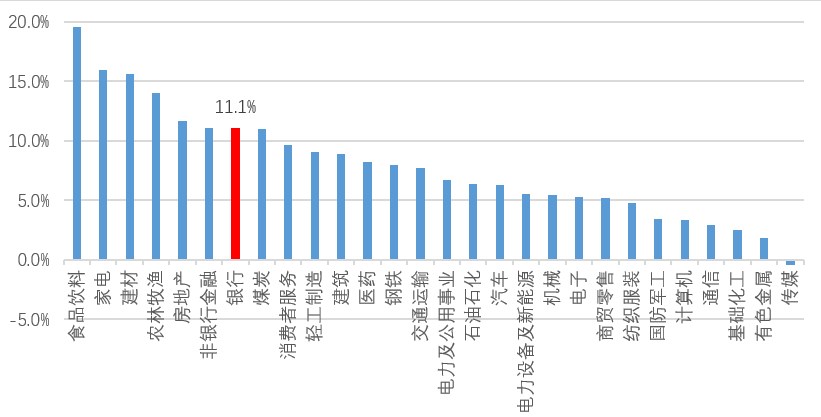

从2019年中信一级行业的ROE排序来看,银行的ROE水平处于前列。

数据来源:wind,永赢基金

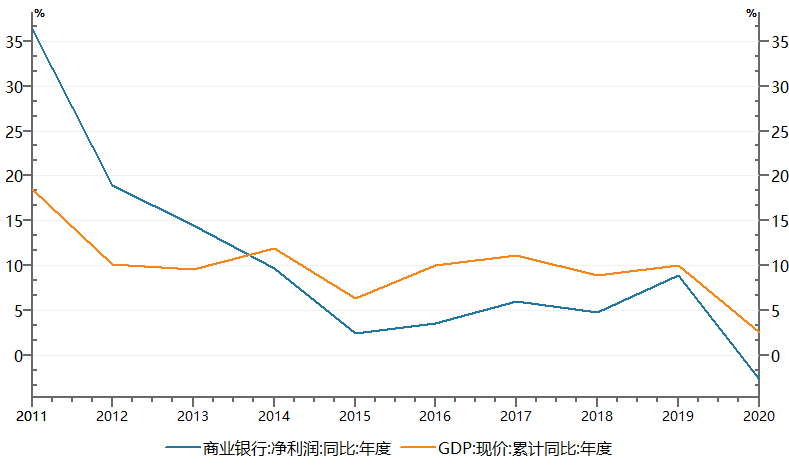

02具有较强的周期性

银行业的净利润与名义GDP增速基本同步或略滞后1个季度左右。

数据来源:wind,永赢基金

02

如何分析银行经营的关键指标?

01净息差

净息差=(利息收入-利息支出)/生息资产平均余额,用以衡量银行生息资产的获利能力。

其影响因素主要包括两方面,一是宏观环境和货币周期决定价格中枢,有比较强的顺周期属性;二是不同银行的资负结构和定价能力影响相对水平。

数据来源:wind,永赢基金

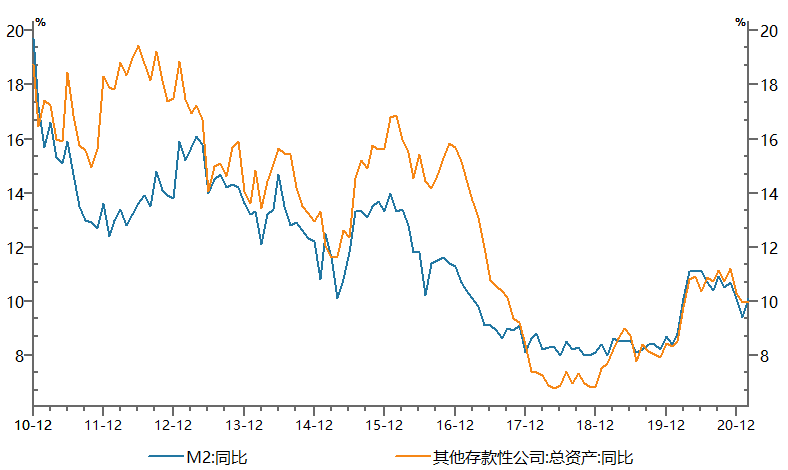

02规模

银行的资产扩张速度与M2增速高度相关,随着国内经济由高速增长向中高速增长阶段切换,银行业也由过去的粗放扩张阶段进入到了精细化经营阶段,体现为资产增速中枢的持续下降。

数据来源:wind,永赢基金

03资产质量

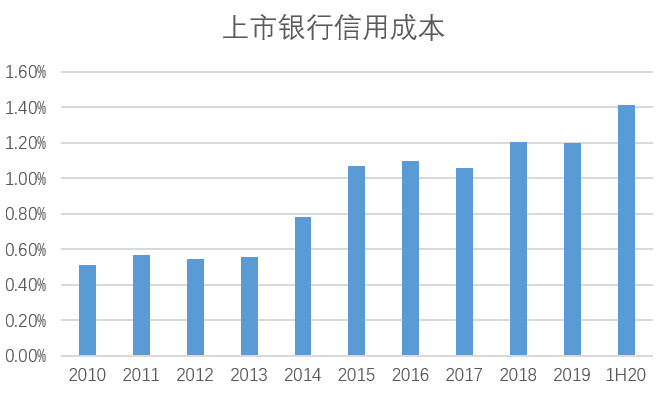

银行商业模式的本质是经营风险,因此呈现出收入即期、风险后置的特点,对于银行的利润而言,化解风险对应的信用成本弹性在很多时候会比营收更大,如2020年。

资产质量方面,我们主要关注几类指标:

一是账面风险指标:不良贷款——五级贷款分类:正常、关注、次级、可疑、损失。

二是潜在风险指标:关注贷款和逾期贷款——“不良+关注”率;逾期率和逾期90天以上比率;逾期90天以上贷款/不良贷款等。

三是拨备,即利润调节的重要变量:每年银行基于风险预期计提增量拨备,并计入利润表,作为当期利润的减项。可以看到,疫情极端冲击的20年整个行业的拨备计提力度非常大,对应信用成本的明显抬升,这是银行基于未来的坏账损失进行了提前储备。

相关指标:信用成本=当期拨备计提/贷款总额平均余额;拨备覆盖率=拨备余额/不良贷款余额。

数据来源:wind,永赢基金

03

股价映射如何?

01顺周期的特征

同样呈现出顺周期的特征,经济上行期eps和估值中枢均向上,反之亦然。

典型的包括几轮比较大的行情,06-07年,09年上半年,12年末,16-17年,均对应工业企业利润增速的见底回升;14年末-15年上半年的大涨则是非典型的流动性推动的行情。

数据来源:wind,永赢基金

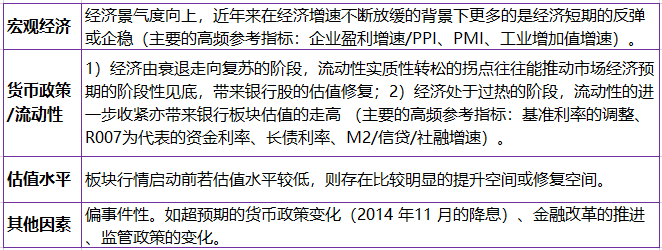

02影响因素小结

综合来看,宏观经济、流动性对银行股的走势起到决定性作用,决定了银行板块的趋势变化,而板块的估值水平、资金配置以及其他催化因素则决定了银行板块走势变化的幅度。

作者:朱圣洁女士,现任永赢基金权益投资部高级研究员

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。