小联读年报 | 刘斌的年报里有哪些干货?

基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

来源:神基太保

又是一年年报时,随着2021年一季度结束,各家公募基金2020年年报纷纷出炉,经历了去年的“公募基金大年”后,投资者纷纷将目光盯上了基金“成绩单”,想看看自家基金表现几何,同时找找接下来的方向。

一季度市场反复震荡,不少明星基金遭遇重大回撤,剧烈波动让人发慌,如何从年报中筛选有用信息,给自己投资决策起到参考作用,寻找接下来的投资机会?小联整理了“巴菲特忠实追随者”刘斌管理的国联安稳健混合的年报,为大家梳理其中值得关注的信息。

注重估值优势,组合配置不随波逐流

权益投资部副总监刘斌

硕士研究生,证券从业年限13年。2009年8月起加入国联安基金管理有限公司,担任研究员。现任国联安基金权益投资部副总监。代表作:国联安稳健混合、国联安优势混合、国联安智能制造混合

刘斌是一位追求稳健回报的基金经理,以其管理的国联安稳健混合(代码:255010)为例,该基金在2020年净值增长率为45.77%,超越同期业绩比较基准(沪深300指数×65%+上证国债指数×35%)19.11%的收益率。

针对去年的收益情况,刘斌在年报里是这么说的:2020年对本基金收益贡献最大的几支个股都是在2019年就有持仓的品种,2020年反而相对地减仓了,这反映了本基金投资的基本理念和策略,即愿意在估值有优势的时候大仓位持有优质的资产,在估值过高时进行一定的减持。

从年报公布的持仓情况看,国联安稳健混合前十大重仓股占基金资产净值比例为58.88%,占股票资产市值比例为84.40%,持仓相对集中。

(来源:基金年报,截至2020.12.31)

从行业分布看,该基金重仓持有制造业,并布局了地产、家电等去年的冷门行业,这样的行业分布显然有别于去年主流基金配置,显示出刘斌在构建投资组合时坚持了自己的独立性。

刘斌在国联安稳健混合的年报中解释道:持仓中还有近25%仓位的标的全年收益率不高,主要是地产、建材和家电类股,这些个股表现差强人意。但我们对这些资产的看法没有改变,这些个股的基本面并没有低于年初的预期,公司发展一如既往地走在既定的轨道上,未来几年的ROE水平仍能维持在较高的水平。从目前时点来看,这些资产的潜在回报反而提升了,因为随着业绩的增长估值更低了,我们会继续持有这些资产。

更愿意在熟悉的地方下注,注重资产安全性

单看去年的表现,45.77%的收益率与一众明星基金相比略显暗淡,这与刘斌“稳中求进、追求足够安全边际”的投资理念是分不开的。

正如刘斌说言:从市场角度来说,本基金2020年的组合与和主流公募基金的偏离很大,那些上涨幅度较大的板块自始至终配置都很低。这与本基金的基本择股策略和经验相关,即更愿意在熟悉的地方下注,更加看重资产的安全性,因此会对估值的要求更高一些,那些估值在理解之外的资产很难重仓持有。

另一个角度可能是能力圈因素,这也是我们需要学习和反思的重点。但在真正理解之前本基金仍会坚持在能力圈内下重注,风险始终是组合考量的重点,不足够了解的东西本身就是风险。(来源:国联安稳健混合2020年年报)

这样的理念带来的结果,是短期表现可能不那么亮眼,但长期回报足够出色,据统计,截至2020.12.31,国联安稳健混合自2003.8.8成立以来回报达到了755.76%,年化收益率达13.12%,超额收益明显。

(数据来源:基金年报;截至2020.12.31,本基金业绩比较基准为沪深300指数×65%+上证国债指数×35%)

注重长期投资,让持有人更“拿得住”

注重长期投资、不追求短期排名的结果,是更好地维护了投资者的长期持有体验。据上海证券研究中心,基金的加权平均净值利润率反应了投资者回报,用该项减去基金收益率,得出的结果就是投资者因自身操作(主要是择时)导致的损益。

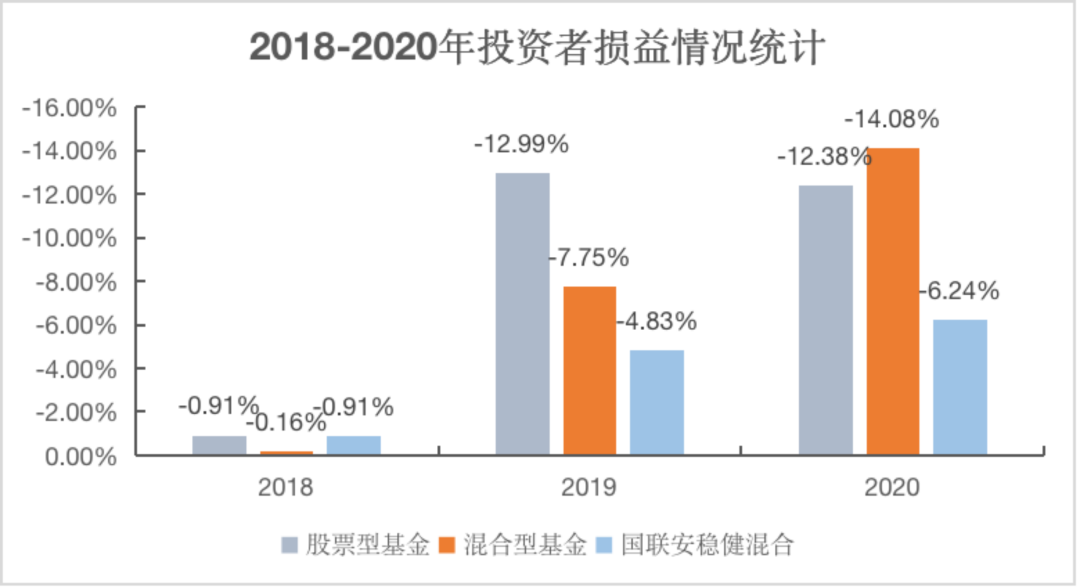

根据各基金年报统计的基金加权平均净值利润率与基金收益率数据,近三年国联安稳健混合相比股票型/混合型基金的投资者损益情况如下:

(数据来源:万得资讯、基金年报;投资者损益=基金加权平均净值利润率-基金收益率;截至2020.12.31)

可以看出,国联安稳健混合的投资者损益与市场上股票型/混合型基金的综合表现相比相对稳定,尤其在权益市场向好的2019、2020年,国联安稳健混合的投资者损益明显更小,侧面反应了该基金的一大特点:投资者整体更“拿得住”。

当然,年报还有一大不得不读的亮点,就是基金经理对后市的展望,小联整理了刘斌对市场的看法和思考,供读者参考:

从当前市场整体来看,我们认为风险有限,结构化仍然是主要特征,极端风格在未来仍可能出现。以沪深300指数来说,过去三年里沪深300指数年化收益率为9.2%,并没有明显偏离该指数创立以来8.6%左右的年化收益水平。从沪深300成分股估值来看,PB估值水平处于2005年以来均值58%分位左右,若考虑利率因素则在中位数左右,整体看较为平稳健康。但需要关注的是内部结构分化极其严重,如食品饮料指数过去三年年化收益率高达37.8%,PB估值不断创历史新高,在另一个极端房地产指数过去三年年化收益率则为-8.9%,PB估值不断的创出历史新低。我们认为这种极致分化不可能成为常态,市场会有内生收敛的动力。

以目前的宏观和行业背景来看,当下仍然是投资的较好时机,我们仍然可以找到足够多地满足风险收益比要求的标的。如之前所提到的,我们看重投资安全边际,会充分考虑所投标的的成长性和估值相匹配,对于那些包含过度预期的行业和个股则较为谨慎。我们可以忍受组合一段时间对市场偏离,也有足够耐心去等待属于我们的机会。我们对所投资的具体标的都有深刻的理解和信任,相信这些公司具有足够优秀的管理能力,是各自所在的行业的佼佼者,也能够持续发展壮大,成为行业的绝对龙头。

目前所看好的标的主要集中于房地产、轻工、机械、自动化、饮料及物流等行业,原因为看重这些公司本身卓越的经营能力和长期发展空间。(来源:国联安稳健混合2020年年报,有删减)

业绩回顾:国联安稳健混合成立于2003.8.8,2016-2020年各年度回报分别为:-4.95%、16.53%、-15.96%、31.93%、45.77%;同期业绩比较基准收益率分别为:-5.88%、14.06%、-15.25%、24.54%、19.11%。业绩比较基准:沪深300指数*65%+上证国债指数*35%。以上数据经托管行复核。

产品风险等级:国联安稳健混合风险等级为R3(中),本风险等级仅为基金管理人评价结果,基金代销机构评价结果不必然与基金管理人一致,请投资者在投资前根据所适用的销售机构的风险测评以及匹配结果独立做出投资决策。

如果觉得本文好看的话,

风险提示:基金投资有风险,选择需谨慎。本资料为宣传材料,不作为任何法律文件。本资料所提供的资讯均根据或来自可靠来源,但并不保证其准确和完整性,仅供参考,不构成对读者的实质性建议。本基金管理人承诺以诚实信用,勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成该基金业绩的保证。中国证监会对本基金的核准并不代表中国证监会对该基金的风险和收益做出实质判断、推荐和保证。我国基金运作时间较短,不能反映股市发展的所有阶段。基金详情请认真阅读本基金的招募说明书、基金合同、基金产品资料概要等法律文件。基金管理人提醒投资者基金投资“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。