对话基金经理:赵晓东无视悖论

【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

对话基金经理|赵晓东无视悖论

来源:读数一帜

赵晓东有着明显的价值风格,坚持中长期实现绝对回报,他认为自己的风险偏好偏低,宁愿不赚钱,也要少亏钱,寻找盈利增长而非估值驱动的机会。投资生涯超过11年,随着年纪增长,赵晓东认为,他更加谨慎了。

文 | 黄慧玲

国富基金赵晓东是一个很特别的采访对象。没有套路和水分,无比实诚,实诚到让采访者有时不知如何接话。

你问他有没有成功的案例可以分享?他回答:成功的好像没有,失败的就很多。

你问他如何评价自己过去两年逆风市场里的业绩?他回答:不好,百口莫辩。

如果你被他的思路牵着走,很容易低估他的实力。任职基金经理近12年,他形成了自己独特的价值风格,实现了基金业绩与风险控制的兼顾。截止至2021年4月22日,国富弹性市值任职年化回报21.45%(任职6.5年),国富中小盘年化回报16.9%(任职10.5年)。

当了快12年的基金经理,赵晓东发行的产品并不多。2016年2月至2020年2月长达四年时间里,他的名下无一只新基金发行。其中包含了一个重要悖论:

市场行情好的时候基民热情高,基金容易做大规模。但牛市中的收益以估值驱动为主,赵晓东的风格偏保守,更偏向赚取企业盈利的钱,因此牛市的时候业绩不突出。而在行情差的时候,赵晓东的谨慎风格占优,业绩相对突出,但基民申购基金的热情又降至冰点,基金变得很难卖。

就拿近期来说,赵晓东又有新产品在发行。与此同时,基金市场又进入了一个阶段性冰点。

赵晓东非常清楚市场的悖论。但他说,不会因为悖论而改变自己的风格和节奏。

如他所述,他与他所在的国富基金有很多共同点:长期业绩不错,短期爆发力一般。美誉度高,持有体验比较好,但需要被更多人知道。

而这个“被更多人知道”的过程,同样充满了悖论。人们总是容易被短期爆发力所吸引,忽略长期业绩。但实际上短期业绩具有极大随机性,很难说清业绩背后是能力还是运气,超额收益的来源是什么?这也是了解、评价基金经理过程中的难点。

不过话说回来,赵晓东“谨慎保守+偏好低估值+以长期业绩为锚+极度实诚”的特点,对外部投资者来说,由于其中挤掉了许多水分、运气和不确定性,实际上大幅降低了了解难度。

如何兼顾长期业绩和持有体验?《读数一帜》两度对话赵晓东,将3.5万字访谈实录精简至1万字以内。在以下访谈中,可以看到他与市场对抗的经历,他对自我、他者、企业的评价逻辑,他的投资观、价值观、世界观,以及他背后更为“隐秘”的国富基金。

业绩与自我评价:“还有很大进步空间”

“

赵晓东常说自己业绩不好。这是谦虚之词还是自知之明?他的业绩在市场中究竟处于什么位置?

”

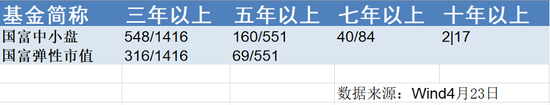

《读数一帜》梳理了一组年化回报的排名数据(来源:wind,2021年4月23日):

上表数据统计范围为主动权益类基金(普通股票型、偏股混合型、灵活配置型、平衡混合型),在基金经理任职三年以上的主动权益类基金中,国富中小盘和国富弹性市值的年化回报在同类的分位值为38%、22%。在五年上的同类产品中,分位值为29%、12%。而在任职十年以上的17只基金中,赵晓东管理的国富中小盘排在第2位,仅次于朱少醒的富国天惠。

下面是各年度业绩统计:

(国富中小盘历史业绩,数据来源:天天基金网)

(国富弹性市值历史业绩,数据来源:天天基金网)

过去两年“核心资产”的价格水涨船高,包括赵晓东在内的低估值派进入了逆风期。期间赵晓东的收益在40-50%之间,相比其他典型价值风格选手,业绩要好看许多。但他说:“不能用价值风格去进行比较,还是得和市场比较。不能自满,还有很大的进步空间。”

《读数一帜》:我看了你的定期报告,有一些报告很有意思。文字部分的回顾,会说自己哪些地方做的不太好。但在报告期业绩表现的部分,又会说跑赢基准多少个点,为什么跑赢。这两块内容是同一个人写的吗?

赵晓东:都是我写的。因为Benchmark(基准)不一样。前面说跑得不好是和同业对手比,后面是和业绩基准比,跑赢基准不难,很多基金经理都能跑赢。在国外战胜基准可以吹嘘,在国内战胜基准没啥意义,我个人认为战胜基准并不值得吹嘘。

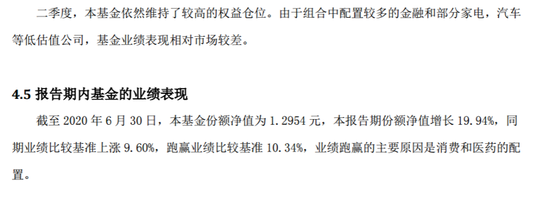

(国富弹性市值,2020年2季报)

《读数一帜》:你今年一季度业绩还挺好的,跑赢了很多同行。(国富中小盘,一季度收益10.85%)

赵晓东:人家业绩好了很多年了。19、20年的时候,人家天天吃水饺,还是肉馅的。我们天天吃馒头,连咸菜都没有的,现在可算是吃了一顿水饺了。

《读数一帜》:你会不会想让自己的组合里有更多长期的水饺吃?

赵晓东:想,但不一定能找出这样的公司和股票来,所以我没觉得这一季度好就是真的好了。因为你被人家拉得太远了,人家可能只是歇歇脚。当然也可能歇脚歇的时间太长了,睡着了是吧?都不知道。因为对于未来,大家都是看不清楚的,都是走一步看一步。

《读数一帜》:你对自己过去两年的表现评价不是很高?

赵晓东:对。我觉得对我来说,它也是一个必然发生的情况。我的风险偏好是偏低的。对于一些高估值的公司,即使基本面很好,长期成长性、确定性很高,我也不愿意去买入,因为估值太高了。

我这个人偏保守,所以一些优质的公司,如果它在上涨中是以其估值为股价上升主要动力的时候,这部分钱我是赚不着的。如果是以盈利为驱动的,我比较可能会赚得到。回顾2019年到2020年,整个市场的优质公司,估值驱动的因素占到了股价上涨的70%左右,另外30%是盈利增长。

《读数一帜》:去年年初你接受采访时说,觉得2019年业绩比较平淡,当时也在反思要更加注重好公司方面的权重。你觉得你过去一年的风格有没有什么变化?或者说你接下来的风格会不会有变化?

赵晓东:这个我确实是进行了深度反思。我一直想适当提高一些估值容忍度,但是市场不给我这个机会。比如我看一家成长性公司,可以看三年,合理估值是25倍。以前我觉得30倍是可以买的,相当于PEG估值溢价20%。经过我的改善以后,我觉得40倍是可以买的,相当于PEG 60%的溢价了,我觉得已经很高了。但实际情况是,市场给到了60倍到80倍。

所以我想改变,但是市场一直在提估值,我一直没办法应用。实际上我现在对估值的容忍度是比以前高一点的,但是现在这个股价,很多优质公司的股价还没有跌到我忍受的范围之内,所以我还在等待。

《读数一帜》:你的风格偏价值,过去两年不是你的顺风市场,能达到这个业绩,客观来说还是不错的。

赵晓东:还是不行。不能用价值风格去进行比较,还是得和市场比较。

《读数一帜》:你的组合拉长时间看年化收益也是非常高的,十多年时间里年化收益17%。你自己认为做得相对比较好的原因是什么?

赵晓东:原因就是我比较谨慎保守,下跌的时候回撤少。就是说人性的极度贪婪,在我的组合里没有体现出来。我的选股,能每年赚15%到20%就比较满意了,不去追求翻10倍之类的。这样的话如果上涨的时候还能跟上市场,回撤的时候比市场小,拉长来看收益率就出来了。

《读数一帜》:你在2018、2016年熊市的时候比同类产品表现更好,怎么做到的?

赵晓东:不是来自于降仓位,而是选股。安全边际是我选股的核心,所以在市场相对不好的情况下,它回撤就会低一点。安全边际包括好的基本面、好的管理、好的业务、估值低、风险低,几个方面综合考虑。

《读数一帜》:过去一年基金市场非常好,很多很年轻的基金经理规模都上了好几百亿。你目前的规模其实不是特别大,你怎么看规模的问题?

赵晓东:心里有些酸酸的感觉是吧?没有。因为人家优秀,他们值得拥有这些规模,这是客观的规律。

《读数一帜》:你总说自己做得不好,我想知道这是谦虚还是自知之明?

赵晓东:你不谦虚没办法,人家做的比你优秀,你骄傲啥呀。

《读数一帜》:你这么说自己,假如我发出来的话,基金卖不出去了怎么办?

赵晓东:(笑)但是年轻人容易被诱惑,所以犯错比较多。像我们这种年纪大的,犯错会少。

针对不同的投资者需求也不一样,有些人就希望我这样慢慢的,有些人会希望涨得快。

能力圈与赚钱法:“所有的公司竞争,归根结底就是两个竞争”

“

赵晓东的基金机构持有人比例非常高。他自我分析,“主要原因在于风格稳定可预期。熊市的时候大概率不会跌太多,牛市的时候也不太可能跑到前面去。”

风格之所以稳定,源于对自身能力圈的清晰认知。赵晓东如何定义自己的能力圈?如何选股识人?

”

《读数一帜》:我想起一句话,很适合你,“短期来看,说话会忽悠有溢价。长期来看,说话实在有溢价。”你的基金机构持有人比例很高,是不是因为你比较实在?

赵晓东:我主要是风格上相对稳定,机构相对可以有一个预期。当然有些机构可能希望你年年都跑到前面,但是不太可能。因为市场风格也在变。但可以有这样的预期:比如说,熊市的时候大概率不会跌太多,牛市的时候可能跑不到前面去,这也是可期的。

《读数一帜》:在以前的访谈里你总谈到能力圈和能力边界,你觉得自己最擅长的是什么?

赵晓东:能力圈和一个人的学习能力是密切相关的。所谓能力圈的不行,就是因为不爱学习,不去深入学习。当然,这个还牵扯到一个人的精力是不是旺盛。如果你精力旺盛又能学习,你的能力圈是无穷的。

我可能这两点都还要加强,所以就局限在某些门槛比较低的去挖掘,比如说金融、消费、制造业。制造业不是高端制造业,是一般制造业,从这里面去找我能够看懂的公司去做。

这样做不是说你不喜欢好的公司、成长型的公司,是因为这些公司你不知道风险在哪里。至少我现在熟悉这个行业,我知道它的风险在哪里,我会去规避这些风险,对它有一个合理的估值。而那些好的公司,第一,我可能不知道风险。第二,我不知道怎么估值。这就会面临风险来的时候,或者说突然股价跌的时候不知道怎么处置的情况。

我目前擅长的就是刚才说的几个点,当然我现在在努力学习,扩展对一些新行业、新股票的了解。

《读数一帜》:你和主流基金经理风格有什么区别?

赵晓东:很多基金经理对商业模式看得很重。我对商业模式没那么在意,重仓股里只有一个医疗行业的公司是这样的逻辑,其他基本上不考虑。

《读数一帜》:你最在意的是什么?

赵晓东:第一,我觉得它便宜。第二,它的管理层要优秀一点。

对我来说,估值低是非常重要的。估值低就意味着短期跌不了,当然可能不如人家看得长。但我不知道未来它能不能有这么好的持续增长,所以有些基金经理是护城河、商业模式的思路,但我不信这个东西。

《读数一帜》:你重仓了一家制造业公司,你说过它的核心竞争力就是它的成本和管理优势。

赵晓东:成本低其实也是管理层优秀。因为它不是资源型的公司,它是制造业。大家的采购成本都差不多,怎么能弄好?这里面就看怎么管理,效率高,生产成本低。

所有的公司竞争,最后归根结底就是两个竞争,一个是资源竞争,一个是人才的竞争,老板的竞争。

《读数一帜》:它的商业模式不好的话,会不会影响到它的长期竞争力?

赵晓东:这个倒不会。在制造业,成本领先就是它的竞争力。管理很好,才能成本领先,这是有一个内在逻辑的。它们不可能有很高的毛利率,维持一个相对稳定的毛利率就可以了。

《读数一帜》:所以,在你现在的打分维度里,最看重的企业竞争力要素就是人吗?

赵晓东:对,本质上是人。大家说的议价能力啥的,大部分企业都取决于人。最后都落到人性的博弈,体现在企业家的竞争上。可能个别消费品不是,但大部分都是。上市公司不能只看简单的盈利,那都是表面的,实际上就是企业家的能力。

《读数一帜》:你怎么去看管理层?

赵晓东:基民希望找一个靠谱基金经理,我们拿这个钱买一家公司股权,也希望找个靠谱的管理层。所以我们在看管理层的时候也是看这些:

第一个诚信度怎么样,别老骗人,骗人你就拉倒了。

第二个是专注度高不高?专注在主业上,不要老漂移。

第三个,执行力强不强?就和我们基金经理一样,投资理念说得很好,一遇到市场的诱惑就不一样了,就不按说的那套去做了。

第四个,格局要高。看事情看得远,站得高,提前布局,比别人看得更透。

第五个,作为公司的老板,是不是精力旺盛、事业心强的。比如有的老板一天只睡6个小时,专心做主业,你就知道他不是乱来的。

《读数一帜》:你挑选管理层有没有失误的时候?

赵晓东:有。以前没有按照严格的标准去做的时候有过,后来发现了问题,就按照这个标准来。也不是说每个公司你都这样筛选,国有企业、银行也用不着这个逻辑,只有那些民营企业、中小型企业对这个要求比较高。

《读数一帜》:你之前说过,其实也很欣赏一家光伏企业的创始人,但是你没有重仓这个公司,犹豫的因素是什么?

赵晓东:第一,它是周期成长股。第二,它的估值没有跌到我非常舒服地大面积建仓的情况。之前有机会,但它的股价很快起来了,就错过了。因为我对估值有时候没那么宽松,所以有些优质的公司就错过了。

《读数一帜》:为什么你会避开周期成长股呢?

赵晓东:不是避开。因为这种公司在周期成长的阶段,业绩上得很快,估值也上得很快。但是一旦到了顶点,估值会从30倍很快下到十几倍。这个时候如果利润没有增长,股价下跌50%到60%,我是不能接受的,不希望买的公司股价波动太大。

《读数一帜》:你在什么情况下会卖出股票?

赵晓东:一般来说,我们看一个公司就是三年的目标价。如果很快就实现了,而且基本面没有明显的变化,我就会卖掉了。

第二个是买的公司低于预期。看未来一到两年,这个公司基本不会反转,而且还在持续恶化的情况下,持续恶化没有改善,这个情况也会减持。

第三个就是发现了新的标的,比目前的持仓性价比高或者基本面更好,主要是这三种情况。

《读数一帜》:你之前说过自己是相对收益选手里偏向绝对收益的那一类,绝对收益的比重大概是多少?

赵晓东:不一定是比例,而是说每一个股票都是奔着绝对回报去做的,比如说挣多少钱到了我就减持。

《读数一帜》:一只股票预期挣多少钱的时候你会去买?

赵晓东:不一定。有些是三年翻一倍的,有些是每年赚10%-20%。无论回报是高还是低,到了一个目标就要卖掉它锁定收益。所以从个股来说,它偏向一个绝对回报,但作为一个组合就很难绝对回报。因为组合有最低的仓位限制,所以跌的时候你也是跟着市场一起跌。

《读数一帜》:三年一倍的和每年10-20%的,哪种类型的股票在你的组合里多一些?

赵晓东:人的能力是有限的,不可能选出那么多三年一倍的。选出10%的是有可能,但是又不可能都买预期收益10%,这样的话业绩就没弹性了。

所以,我会尽可能去做,但现在组合里可能也就30%的权益仓位算是成长股,70%左右是做价值股的。

《读数一帜》:你理解的价值股就是相对便宜的?

赵晓东:相对便宜,成长比较慢,估值比较低的。

《读数一帜》:你选银行的逻辑是什么?

赵晓东:相当于一个半垄断的行业,而且整个中国经济是好的,银行的大逻辑是中国经济。第一,还是要选管理好的银行,成长空间高一点。第二,估值还是便宜的。和那些负利率的国家相比,估值差不多一样,我们肯定比他好,对吧?所以中长期来看是低估的。

《读数一帜》:大家都在做研究,买银行,怎么获得超额收益?

赵晓东:现在基金经理买银行的很少,都觉得传统行业每年才涨10%左右利润,很少人看得上。没有几个基金经理像我们配这么多,看你他们更想去追50%。

《读数一帜》:你的风格是自下而上为主,但你不会把个股的仓位打得很高,不少重仓股只占3%。

赵晓东: 因为我们公司有规定,单只股票的比例有严格的上限。

《读数一帜》:如果你看好一家公司,想要获得更多的收益呢?

赵晓东:我觉得也不需要配很高。你是公募基金,还是跑相对收益的,如果买卖弄错了咋办?风控指标是有道理的,没必要去突破。毕竟是公司的规定,如果没有很强的理由去做这个事情,意义不是太大。我们选股票也不是说把握性100%,太集中的一个股票,万一弄错了冲击挺大的。

反思与进化:“以前年少轻狂,现在更加谨慎”

“

今天的风格都是过往经验教训的结果。

如今我们看到的赵晓东,回撤相对较小、集中度不高、行业配置分散。但在很多年前,他也曾像部分年轻基金经理一样,大手笔配置单一行业,或是参与市场情绪的博弈,组合中也出现过较大回撤。

他是怎么转变的?

”

《读数一帜》:你老说自己不够勤奋,能不能问下你的时间和精力的分配?

赵晓东:就上班、下班。晚上一般5:30到6:00下班。

《读数一帜》:你的时间还挺规律的。

赵晓东:对,因为我后来发现一个问题,就是你勤奋也不一定有明显效果,还是多思考可能有用。这个市场是个人性博弈的市场,它就不是完全看你基本面的。基本面就在这,但每天的价格波动很大。

《读数一帜》:你会根据这些情绪去做一些调仓吗?

赵晓东:我做的比较少。第一,你得抓得住,得了解这个东西。第二,作为机构,和散户一个行为,感觉也不是机构所为,天天去割散户的韭菜。

我们国家机构投资者的收益远远跑赢指数,这与成熟市场有很大差异,与我们市场中的散户和游资太多有很大关系。机构投资者如果总是用所谓信息优势或者专业去赚这些人的钱,就坏了投资习惯。

《读数一帜》:你以前会赚这个钱吗?

赵晓东:年轻的时候也有这种行为,这样赚钱容易。后来看价值投资大师的说法,感觉是有道理的,还是买一个公司的价值,不要去博弈情绪了。

《读数一帜》:过去11年,从你当基金经理一直到现在,自己最大的变化是什么?

赵晓东:最大的变化就是年纪在增长,投资更加谨慎了。以前年少轻狂,总是去做一些高风险的事情,去找一些不熟悉的行业和不熟悉的公司去投,现在一定要看清楚的才会重仓。

《读数一帜》:你在跟年轻的基金经理交流的时候,最强调的是什么?

赵晓东:每笔交易都要思考了再去做,尤其是一些大的交易,超过2%以上的交易,要想明白了,不是说你这笔交易买了两天三天或者两个月三个月你就赚钱的,你要想着至少一年以后它是什么样的。如果做错了,就当成你砍了一条腿,你会这样做吗?就是让他们要谨慎,谦虚谨慎的态度去对待投资。

《读数一帜》:你觉得基金经理这个行业的竞争激烈吗?

赵晓东:你得看心态了。如果你老要往前挤,那就激烈了。放松一点,心态就会好一点。看短期的话,肯定是激烈的。中长期来看的话,如果求胜心切就会很极端,容易犯错误。

《读数一帜》:从研究员到基金经理的跨度大吗?

赵晓东:很多人在做研究员的时候是比较基本面,但是当了基金经理以后就不基本面了,就被市场的诱惑牵扯,高换手追热点,都会显现出来。我觉得跟年轻人的性格有关系,很少见基金经理一上来就是价值投资的,在这种文化里也很难做到。

《读数一帜》:基金业绩不好的时候怎么办?

赵晓东:你也得扛,这时候你要面对你自己,去问你的内心,做不好的原因是什么?是市场的原因还是你的原因?大部分是你的原因。

如果是风格的原因,你认为这是个短期的,你就忍了。如果不是风格的原因,是你选的股票就是不行,你就找自身的原因,怎么提高这一块。

《读数一帜》:如果是市场的原因,然后公司的考核又摆在那里,这种时候该怎么办?

赵晓东:有时候你可能也要被迫做一点点让步,尤其是年轻人,因为考核给你的时间是有限的。

比如说2013年,我买了很多白酒,2014年我也是坚持的。但是到了15年,我们也是有考核压力的,我降了一些白酒。

《读数一帜》:那个时候你觉得是市场的原因还是你自己的原因?

赵晓东:白酒配的太多了。但是拉长来看,当时这个市场没有足够认识到白酒的价值。当然这个东西也是要逐步发展的,谁也不能看到三五年之后,不确定性太强了。所以这个也是一个考验,就是公司能不能给你这种比较宽松的考核环境,一般公司很难,很多人是屋檐下必须低头。

《读数一帜》:如果2015年没有降仓位的话,可能现在业绩会更好一些?

赵晓东:对,现在买白酒的基金经理,当然我觉得他们也非常优秀,但他们没有经受过这种内心的煎熬,你拿三年都不涨,年年跑输市场,而且是重仓的行业。这种情况下就考验你的极限了。

《读数一帜》:当时大比例配置是出于什么样的想法?非常看好?

赵晓东:对,当时觉得它因为“三公”问题股价跌了这么多,风险是释放的。第二,估值是低的,那时候茅台10倍,五粮液才8倍,还账上还有300亿现金。看长远肯定是合算的。

当时我给机构路演是这样讲的:第一,最重要的是公司的库存都是升值的,没有一个行业出现这种情况。第二,现金流好。第三,白酒多少年来都是不断涨价的。这是非常好的一个逻辑,但是它短期需求不行。

现在大家买白酒的逻辑无非就这几个,我在2013年就看到了。但我重仓的时候它就是不涨,你有啥办法?

《读数一帜》:当时卖了一半,还剩多少?

赵晓东:还是20多点,原来是40多个点,最高的时候是50来个点。

《读数一帜》:有一些基金会通过高度偏离的方式吸引市场的关注,带来规模的增长。当时你是不是也有一战成名的想法?

赵晓东:我2012年的时候已经成名了,全市场前5名。我不需要再去证明了,我当时就觉得确实很便宜,现金流又好。

优质的白酒企业,你买了后再过5年你就回本了。如果你的钱足够多去买这个公司的话,这个公司就相当于归你了。当时就这样想,我买这个公司,市场突然关门了,五年后一看,假设利润没增长,我就翻一倍了,当时我就觉得没有哪个行业可以做到这样。

《读数一帜》:如果当时你没有配这么多白酒,它对你的组合没有造成那么大的影响,会不会坚持拿到现在呢?

赵晓东:那也不一定拿到现在,因为估值已经超出我的底线很多了,可能在里面会做一些波段。

这些年,白酒龙头公司给那么高的估值,我不知道怎么想的?很多人说这个价值也好,那个价值也好,最终赚了估值的钱。公司治理不好的我是谨慎的,尤其是直接侵犯了流通股东利益的,是不太能容忍的。

对白酒板块,我个人觉得是一个不错的板块。成长也还可以,但是白酒盈利太好了,就显示出不符合ESG标准,可能政府或者各方面会去加税抑制白酒的消费,这是基本面上的因素。

第二,整个白酒的估值确实是很贵,我个人认为。至少它再跌30%左右,或者20%以上,才能进入我买入的空间,较大配置的空间。所以现在我对白酒板块还是比较谨慎的。(此观点采访时间为2021年2月26日)

《读数一帜》:你说过基金经理要独立思考,从教训中总结很重要。你会经常反思自己吗?还是做得不好的时候才反思?

赵晓东:好的时候也反思。反思是不是运气?有时候股票涨,不一定是根据你的逻辑在涨,它可能另一个概念带起来的上涨。

再者说,你买的股票,不是说股价能上涨就买的。涨了不一定是好事,有的时候可能还会焦虑。我们的标准是业绩带来的增长,与股东利益一致带来的增长,这两点最好结合起来。

光是业绩增长带来的股价涨,它也是个空中楼阁。为什么?业绩好,管理层都把钱都弄走了,不分红,你就只是赚了一个博弈的钱。一定要股东利益一致了,那么我们就放心了,它不坑你了。

《读数一帜》:你有没有哪个阶段的业绩运气成分居多的?

赵晓东:好像没有。运气也没什么好运气,也没什么坏运气。

《读数一帜》:所以看你的基金收益,可以基本不考虑运气成分?

赵晓东:对,基本上没有。我们估值低,谈不上啥运气了,不是追主题的。

《读数一帜》:估值扩张这部分的钱,超过多少你会觉得不太心安?

赵晓东:得具体看。一般是35倍以上的就不太会买,一家公司PE35倍以上,或者PEG大于1.5的,我就会比较谨慎。

《读数一帜》:那新兴行业的PE都没法看了。

赵晓东:所以基本上看的不多。

《读数一帜》:有人说做投资最好乐观一些。但是你偏悲观,不知道你怎么看待乐观和悲观的区别?

赵晓东:我怕亏钱。宁愿不赚钱,我也少亏钱。

悖论与坚持:“在中长期实现绝对回报”

“

基金圈有句老话,“好发不好做,好做不好发”。赵晓东非常清楚这个悖论,但他不会因此改变自己的风格和节奏。当下时点发行新基金,他有信心在中长期实现绝对回报。

”

《读数一帜》:这个时点来发产品是怎么考虑的?

赵晓东:从当前来看,我还是有这个信心,在中长期实现绝对回报,甚至有一些相对回报的可能。

《读数一帜》:你这几年发产品都不是特别多,是怎么考虑的?

赵晓东:中长期业绩好但是短期业绩平淡的风格在过去几年的市场里不占优。你看事情就明摆着了:行情好的时候,容易做大规模的时候,我们业绩很一般。当熊市的时候,我们业绩好了,谁又会申购基金呢?就成了悖论了,所以产品就发得少。

《读数一帜》:你会因为这个悖论去改变自己的风格吗?

赵晓东:没有,我们是长期主义者。

《读数一帜》:有些基金公司很会做生意,把规模做得很大,但国富基金这几年没有很激进。

赵晓东:第一点,基于我们营销战术不激进,第二点我们合规很严。

《读数一帜》:为什么合规那么严?

赵晓东:我们公司倡导的就是合规第一,合规性远远高于业绩和规模,这是一个公司的文化,从一开始就是这样。所以营销上都不太激进,发展比较慢,中规中矩。

我们公司业绩长期还是可以的,短期比较少有爆发力。现在也有短期可以的选手了,徐成。所以总体来说,我们公司产品美誉度高,持有体验比较好。

《读数一帜》:我觉得这同样也是你的产品特点。会不会感到郁闷?

赵晓东:不会。

《读数一帜》:你12年就成名了。

赵晓东:但第二年就沉沦了。

《读数一帜》:你会觉得去大公司的话平台更大,成长更快吗?

赵晓东:最重要的是在这个环境里要开心。在我们这里,你业绩一年两年差大家都会帮助你。研究员推荐的股票跌停了,只要基本面的判断逻辑没有问题,没有基金经理骂他,基金经理还有安慰他说没关系,过几天会回来的。

《读数一帜》:没有末位淘汰制什么的吗?

赵晓东:末位淘汰没有,但是你要长期业绩不行的话也不可以。如果是短期出现了一些不太好的,我们都是抱着去帮助别人的心态来,没有说取笑你、打压你、看不起你之类的。

《读数一帜》:为什么你们会是这样的文化?

赵晓东:因为我们人都比较善良,国富的的核心团队是非常稳定的。

《读数一帜》:你有没有想过干基金经理干到什么时候?

赵晓东:没有,其他活也不会干,没什么职业选择了。现在我们当基金经理的,就是相对浮夸的。这个市场是一个泡沫市场,一个杠杆市场,只是说钱很多,它也不太会崩掉。就和我们房地产一样,动不动十几万一平,哪值这个钱?但是因为社会上的钱太多了,它就是全球资产,所以实际上有泡沫的也不算少。

《读数一帜》:你在这个泡沫的市场里面,属于相对不那么泡沫的?

赵晓东:我偏保守,因为我是一个怀疑论者。那些高估值的,我不知道它是否真的能够实现它的成长,也许是我研究不透,但我相对来说比较谨慎。

未来的事情你怎么能判断那么准呢?给这么高的估值,你是要去承担这个风险的。买个低估值的票,就算风险出现了也跌不到哪里去。

扫二维码,注册即可领取6.xx%理财券>>

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。