7只“东方纳斯达克ETF”扎堆发行 但市场貌似不买账

【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

7只“东方纳斯达克ETF”扎堆发行,但市场貌似不买账……

陈玥

从获批到发行,短则5天,长也不足半月!首批7只恒生科技ETF可谓是开足了马力。

继5月11日大成恒生科技ETF率先发行之后,华夏、易方达、华泰柏瑞、博时和华安5家基金公司旗下5只恒生科技ETF于5月12日扎堆发行,其中华夏和易方达的产品仅售一天。5月14日,嘉实恒生科技ETF也将开始发行。

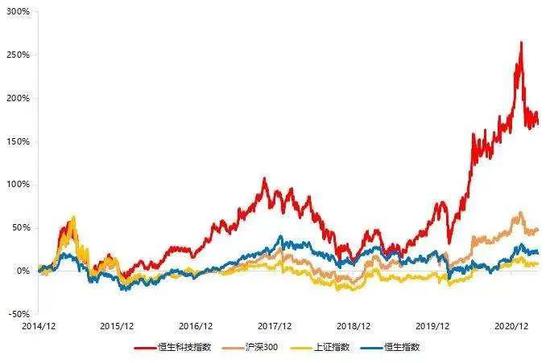

数据来源:Wind数据,2021.5.12

作为今年以来的重磅基金产品之一,恒生科技ETF被誉为“东方纳斯达克ETF”。然而,近期市场的持续调整还是拖累了发行。

重磅新品发行遇冷

5月11日,大成恒生科技ETF率先发行。据渠道相关人士透露,首日销售情况低于预期。在今日扎堆发行的5只产品中,华夏恒生科技ETF首日销售额突破了10亿元,在14亿元左右;易方达恒生科技ETF首日销售也超过了10亿元,相比其他公司拉开了明显的差距。

产品信息显示,大成、华夏和易方达均设定了80亿元的募集上限,华泰柏瑞和华安设定了20亿元的募集上限,而博时和嘉实没有设定募集上限。基金公司市场人士表示,即使没有到达募集上限,也会按照设定的募集期结束募集。该人士表示,对ETF产品来说,相比首发规模和先发优势,产品率先上市更加重要。“当务之急是让产品尽快成立上市,一旦行情反弹,规模自然会快速增长。”

恒生科技ETF有何与众不同之处?

公开资料显示,首批恒生科技ETF跟踪的恒生科技指数于2020年7月27日正式发布,相比其他指数,该指数的科技含量相当突出,不但“打包”了30家在港上市的优质互联网企业(前五大成份股包括阿里、小米、美团、腾讯、快手),还囊括了以芯片、电子、半导体等为代表的“硬核科技”制造业龙头。此外,该指数还设置了单只成份股8%的权重上限以及季度调仓、IPO快速纳入机制,更利于指数及时吐故纳新、优中选优。

数据来源:恒生指数公司,数据截至:2021.4.1

华夏恒生科技ETF拟任基金经理徐猛表示,近年来港股积极拥抱新经济,大量科技公司赴港上市,而恒生指数与恒生国企指数均以金融和地产等传统经济成份股为主,科技企业的数量占比仍偏低。在这样的背景下,恒生科技指数的推出顺应了港股市场的结构变化和经济发展趋势,有望成为恒生指数和恒生国企指数之后的港股第三旗舰指数。

从指数表现来看,据测算,2020年恒生科技指数以78.71%的涨幅领跑全球重要指数,近五年回报超过150%,年化收益率超过20%,丝毫不逊色于美股纳斯达克指数的走势,因其高成长性和高“含科量”,被业内人士称为“东方纳斯达克ETF”。从中短期角度来看,恒生科技指数在今年2月18日创出历史高点11001.78点后出现了较大幅度的快速调整,近期距离最高点已跌去约30%。

数据来源:Wind数据,截至:2021.5.5

首批7只产品该怎么挑?业内人士表示,首批获准发行恒生科技ETF的基金公司大都是业内被动类产品管理经验居前的中大型基金公司。

例如华夏基金旗下权益ETF管理规模超2000亿元,是境内首家旗下管理权益类ETF突破千亿和两千亿规模的基金公司,拟任基金经理徐猛现任华夏基金数量投资部总监,具备较为丰富的指数产品管理经验;华泰柏瑞基金也是国内领先的ETF管理人之一,ETF管理规模超过800亿元(不含联接基金),拟任基金经理柳军现任华泰柏瑞基金指数投资部总监,同样是一名经验丰富的老将。

除了管理人和基金经理之外,投资者还可以结合费率的比对、产品运作机制、基金经理过往跟踪偏离度等多种指标来选择适合自己的产品。

互挂ETF和非互挂ETF有何区别?

值得注意的是,7只产品中有6只是直接跟踪恒生科技指数,而华泰柏瑞南方东英恒生科技ETF是唯一一只沪港互挂ETF,主要是通过投资于在港上市的南方东英恒生科技ETF来实现对恒生科技指数的跟踪。业内人士表示,其中的差别主要是其他6只产品将直接下场购买标的股,而华泰柏瑞南方东英恒生科技ETF则是通过买标的ETF来实现对指数的跟踪。

业内人士分析称,互挂的机制设定在一定程度上能减少香港印花税及股票停牌带来的流动性风险,而且未来标的ETF也能通过融券增厚一部分收益。据测算,在2-3周的建仓期内,互挂ETF预计可以节约部分印花税,投资者在申购赎回套利时还能免收底层ETF交易的印花税,此外基金持有的ETF和成份股均可出借,相比非互挂ETF仅能出借成份股,互挂产品可以两层出借获得收益。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。