飙升的通胀和尴尬的美联储

2021基金嘉年华6月19日(周六)在深圳举行,黄燕铭、洪灏、刘彦春、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

校对:方杰锋

引子

近日,美国公布了通胀数据:美国4月未季调CPI同比升4.2%,创2008年9月来新高,预期升3.6%,前值升2.6%;季调后CPI环比升0.8%,创近十年来新高,预期升0.2%,前值升0.6%;未季调核心CPI同比升3%,预期升2.3%,前值升1.6%;环比升0.9%,预期升0.3%,前值升0.3%;实际收入环比升0.2%,前值升0.1%。

受此影响,全球资本市场大幅震荡。

当然反应最剧烈的还是美国国债,十年国债攀升7.5bp至1.7%附近。

想必很多人,又开始批评美联储,批评发达国家放水,薅全球的羊毛云云,现在终于通胀搂不住了。

事实上,情况要比实际看上去的复杂得多,通胀的原因不仅仅是放水。

经济很好,供给受限

首先,最重要的,最核心的原因在于,经济真的很好。

观察经济好不好,很多人喜欢用一些要么片面,要么迂回的指标,甚至还有人拿信贷数据反过来倒推经济,最后得到的结果十分不得要领。

要知道,在短期分析里,经济增长是诸多数据里最为外生性的变量,它只能被检测,而不能被决定。

有两个十分好的检测工具,一个是PMI,这是一个前瞻性的环比综合指标,不要再去看这个指标的细项以及环比的环比了,会犯不够宏观的错误的;另一个是油价,由于石油是供给弹性是十分好的大宗商品,在供给机制不出问题的情况下,只有十分好的总需求才能把油价拉起来。

事实上,今年发达国家的疫情和疫苗接种的波折,给油价的攀升造成了很大的波折。

尽管波折,但总体趋势是向好的,布油价格不知不觉又到70美金附近了。

如果仅仅是经济复苏,发达国家QE的空间还不至于那么逼仄。不幸的是,我们遭遇了印度通胀。

5月6日发的《可能改变世界的印度疫情》详细阐述了背后的逻辑:发达国家疫情和发展中国家疫情是不同的;发达国家在世界经济的分工中偏需求,后者偏供给;世界的货币政策是一体的,后者疫情会极大的限制发达国家货币政策的空间。

所以,目前的状况就是,世界经济总需求很不错,但供给出了点问题。

我知道不少人要跟我掰扯印度世界经济gdp占比的问题,全球贸易是并联串联都有的,我们无法评估小gdp占比的实际影响。

劳动力市场的扭曲

5月7日的时候,美国4月非农数据大幅不及预期,资本市场也大幅震动。

按理说,非农大幅不及预期,暗示经济不太行,道琼斯指数该下跌,纳斯达克指数该上涨。

结果不是,二者各涨各的。

我一直强调资本市场事前预测能力很差劲,但事后定价能力很棒;它擅长打哪儿指哪儿,而不是指哪儿打哪儿。

尽管非农就业很差,但是,大家心里都十分清楚,背后怎么回事:高额的补贴使得大家不愿意出去工作,导致就业的供给出了问题。

既然经济不错,为什么纳斯达克还要上涨呢?这要说说美联储的退出QE计划。

美联储收紧货币需要两个条件:1、通胀达到某个程度;2、就业达到某个程度。二者是一个并且的关系,缺一个都不行。

现在非农就业出了这么大的幺蛾子,如果美联储按照计划行事,他们当然不会加快退出QE。

所以,道琼斯和纳斯达克各涨各的:

1、道琼斯:经济还是不错的!

2、纳斯达克:非农这么烂,美联储不会加快退出QE!

美联储的尴尬

按照以往的经验,通胀和就业不会有这么大的时间差,通胀起来了,就业也会很好,二者会比较同步。

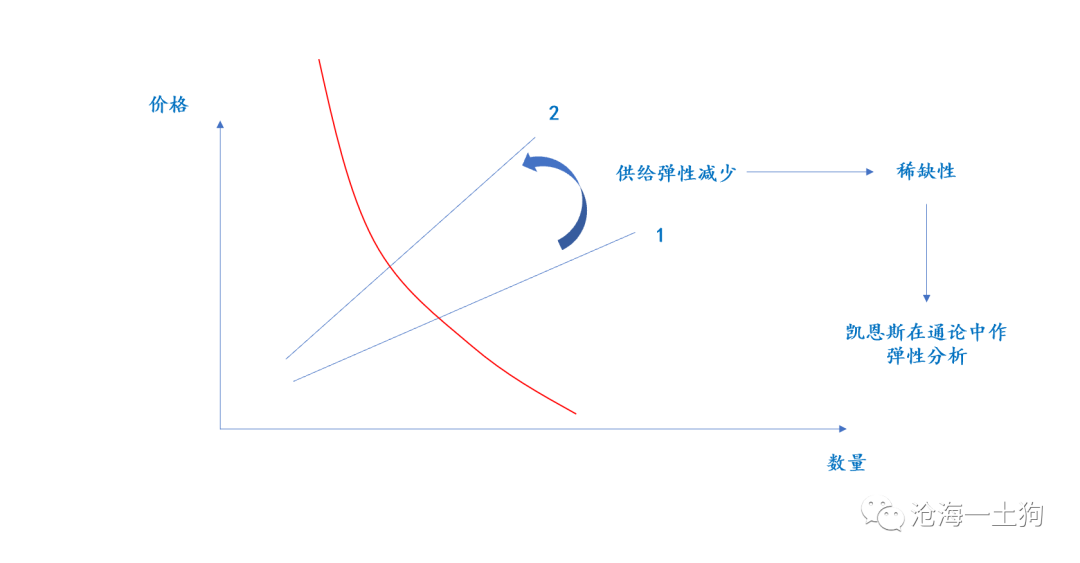

但补贴政策扭曲了这一切,高额的补贴使得劳动力市场扭曲——供给缺乏弹性。工资大幅上涨,但失业率不见得很快的下降;只有工资涨上天,高过补贴,供给才会重新恢复弹性。

这种扭曲从劳动力市场传导到了菲利普斯曲线上。通胀要远远跑在失业率的前面。

如果美联储退出QE的计划只看更加领先的通胀,那么,问题还不大。不幸的是,美联储两个都看,既看更加领先的通胀数据,也看更加滞后的就业数据。最后的结果一定是行动的太迟。

所以,在整个故事里,没有坏人,也没有人水平不行,大家只是被那样的一个集体决策的规则给捆住了。

联储会怎么办

我还记得以前上汪丁丁老师的课,他老是引用韦伯的一句话,官僚的本质是努力最小化。对联储的官僚们来说,按照既定的路线行动是最优的选择,毕竟临时改变计划需要冒一定的风险。

毕竟鲍威尔不是沃尔克。

美联储一定会出来安抚市场,我们也一定会听到那些陈词滥调:

1、强调经济的风险;

2、强调通胀的暂时性;

3、如果数据证伪了第2条,他们会绝对、立刻、马上采取措施;

我们大可不必去指望美联储去力挽狂澜,毕竟大家都是打工人。

对他们而言,最优的策略当然是按照既定的路线去行动,不能去做任何偏离。因为这个策略是集体决策的结果,是符合程序正义的,出了问题,大家可以甩锅给程序。

但是,基于突发情况的偏离是充满风险的,需要积累足够多的证据去推动。

很长时间以来,人们过分高估了美联储决策的独立性,事实上,这也是一群官僚,抛开政治方面的压力不论,单纯是数据依赖本身就意味着美联储的决策充满了内生性——他们只能按照程序办事。

一旦程序出了问题,问题就变得十分棘手。

当一辆汽车的刹车失灵,我们在汽车上继续做刹车动作是没什么用的,只具备表演性质,真正管用的是跳下车,用脚把刹车。

现在谁又能做这样的人呢?

最小可觉差和最小可行动差

在心理学里有一个概念,叫最小可觉差,它代表人类或者是动物,对于某一特定的感官刺激所能察觉的最小改变。

由于“最小可觉差”的存在,在某些情况下,我们分不清楚车灯是没坏还是坏了一盏,只有在两盏车灯都坏了的情况下,我们才会发觉“车灯坏了”。

然而,不幸的是,在这种情况下,即便我们发现“车灯坏了”,我们也没有能力去维修站了。

现在美联储有两个指标,一个是通胀,另一个是就业。现在大家都知道就业这个指标有问题。但是,大家却没什么有效的办法——最多是想办法尽快扭转财政补贴的影响,最终还是依据这两个指标的指示行动。

因此,把官僚系统的本质和最小可觉差的概念结合到一块,我们可以得到一个更有意思的概念——最小可行动差。也就是说,一般情况下,官僚按照程序行事,对于某些特殊情形,需要特殊处理,这时我们会面临严重的时效性问题。他们需要积累足够的证据来推动程序调整——两盏灯都坏了。

所以,目前我们现在到了一个十分特殊的节点,在这个节点我们可以检验韦伯的天才想法——官僚努力最小化的本质———看一看美联储到底会滞后多久。

通胀预期的不可控性

在3月4日的《通胀到底是由什么决定的?》一文中,我们讨论了通胀的决定机制,把通胀的决定因素分成两个部分:1、货币增速;2、通胀预期。前者掌握在央行的手里,后者掌握在市场手里。

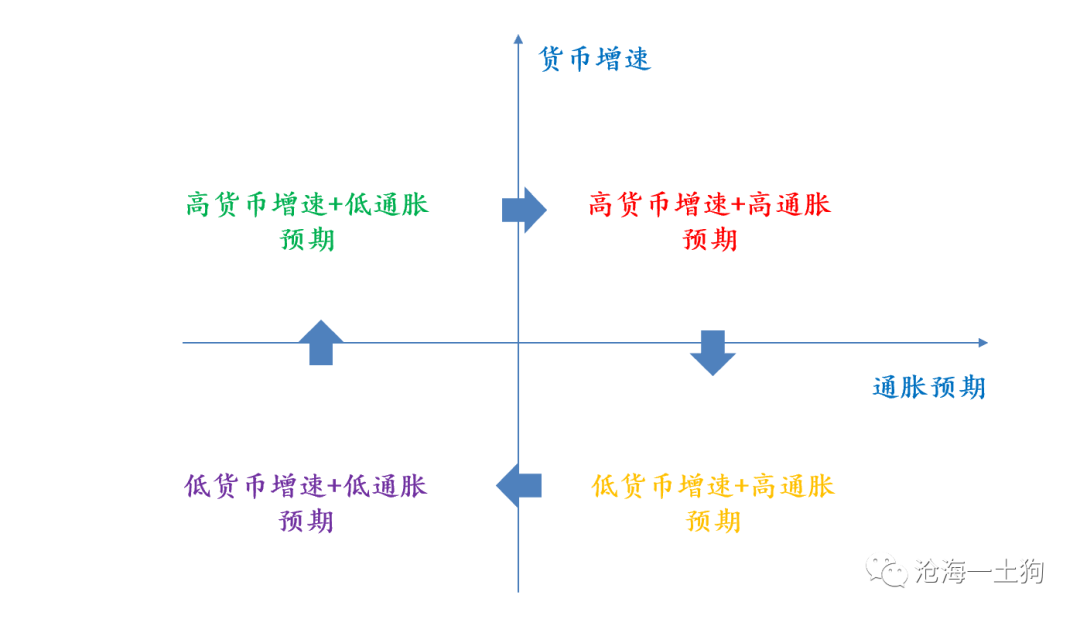

两个因子的相互轮动可以形成四个区域:

目前,由于就业和通胀数据错位以及美联储既定的程序,市场已经从“高货币增速+低通胀预期”的区域跨入到“高货币增速+高通胀预期”的区域。

昨天美联储的官员跑出来说,如果通胀预期飚太高,他们会处理的。

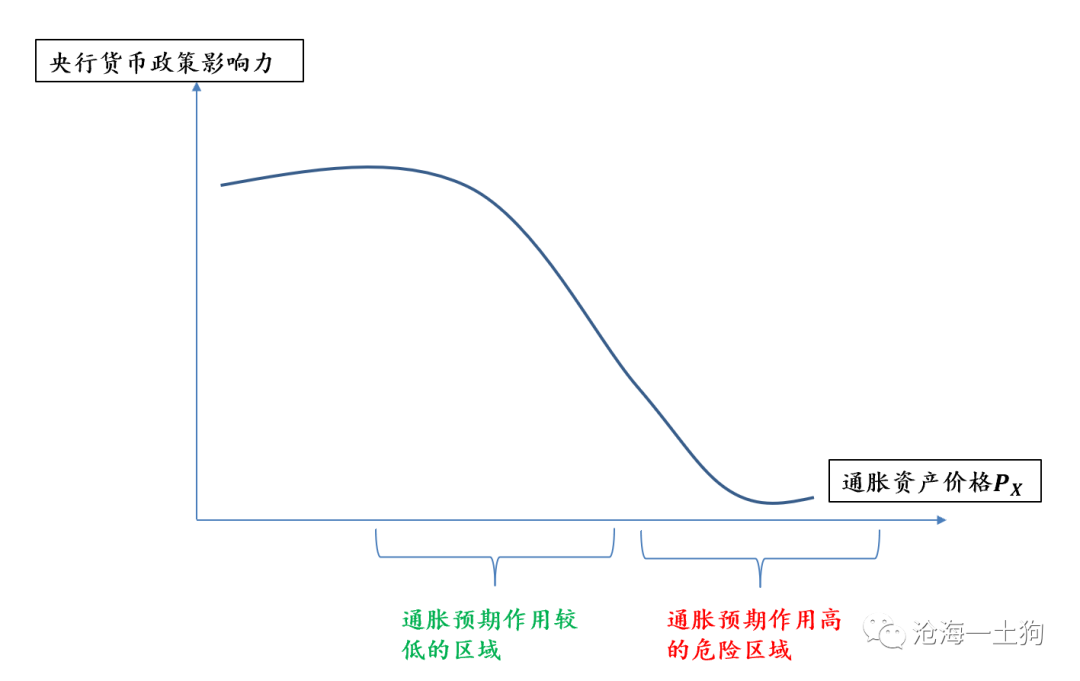

我相信,他们会处理的,但根据这篇文章的模型,在这个区域他们的意愿和能力是不成正比的。

这篇文章里做了一个模型,有兴趣的朋友可以回过头再看看这篇文章。

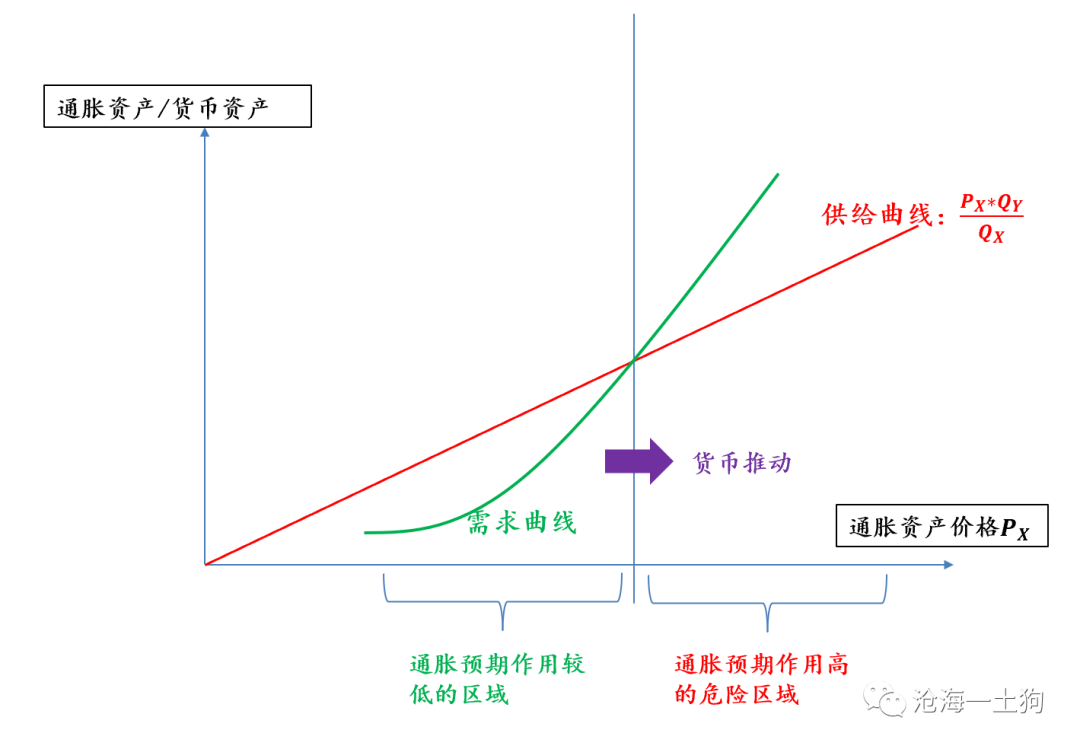

抛开这篇文章的模型不论,我们可以通过另一个方向来验证通胀预期的危险之处。在总需求扩张的情况下,如果货币继续保持宽松,很多商品会涨价,涨价本身会改变供给行为,导致供给端惜售,这会进一步推高商品价格。

用经济学的语言描述,在某个区域,价格上涨本身会降低供给曲线的供给弹性,供给弹性的降低会进一步推高价格。

也就是说,当价格和供给弹性形成正反馈之后,会出现一个十分有意思的场景,供给曲线持续逆时针旋转,尽管需求不变,但价格一直攀升。

这就是通胀预期的可怕之处,可以不管总需求。

结束语

我相信,我讲的这些美联储清楚,市场上的很多人都清楚,毕竟大家学的都是一套教材。

真正的问题并不在于这些技术层面的讨论,而在于政治层面的。如何摆脱政治压力,如何摆脱官僚本质的约束。这才是真正的难点。

毕竟避免危险发生要比拯救危机要艰难的多,因为人心齐不齐才是大问题。

目前来看,我们看不到什么希望,没有这样一个英雄存在,即便有我们也会把他拍死;我们只能期待就业数据赶紧起来,触发程序。

给定目前的条件,我们可以做出以下预测:

1、美联储会继续安抚市场,不急转弯;

2、通胀会愈演愈烈,通胀预期会奔跑;

3、在某个节点,联储会猛打方向盘,加息的幅度和持续的时间超过预期;

4、所有人一起承担滞后的恶果。

对比联储的尴尬,回过头再来看去年618的那次会议,就知道那时候回归货币政策正常化需要怎样的勇气和魄力,没有人去推脱经济恢复不稳固之类云云,所以,我们也真心没必要言必称美联储如何,想学人家。

两边的决策机制以及现实局限有极大的不同。其中,最大的不同就是,

人家看相对收益,我们看绝对收益。

【温馨提示】本文内容不代表象树资产观点。文中涉及的内容与信息不构成任何投资建议,股市有风险,投资需谨慎。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。