林园现身五粮液股东大会,旗下产品前5月领跑百亿私募,哪些资产让他赚到了钱?

记者 | 王飞

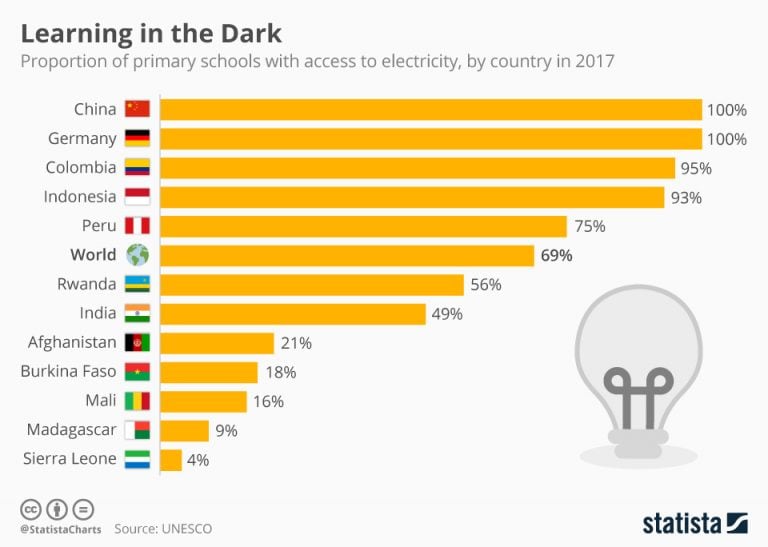

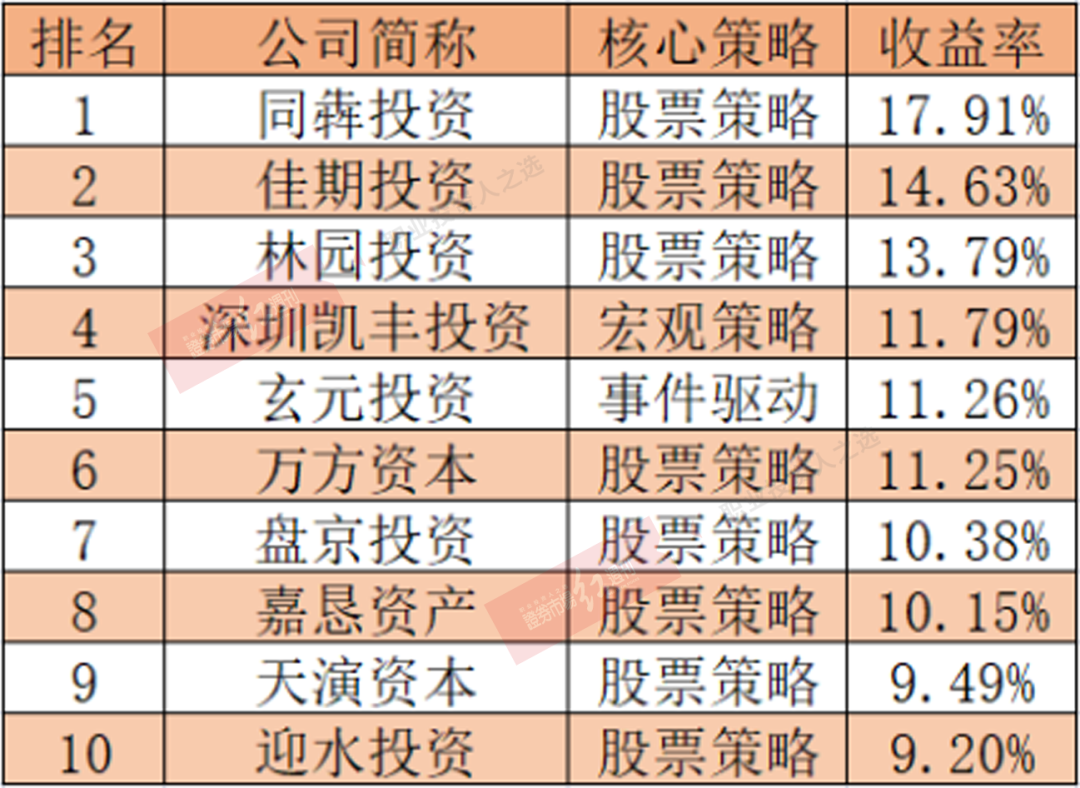

私募排排网于6月15日公布了1-5月百亿私募收益情况,其中,同犇投资以17.91%的收益位列第一,林园投资以13.79%的收益排在第三位。相比同期市场的剧烈震荡调整,同犇投资和林园投资是如何保持收益为正的?哪些资产帮助他们赚到了钱?

消费,还是消费

据《红周刊》记者了解,同犇投资和林园投资的投资风格较为相似。其中,同犇投资主要聚焦在由食品饮料、医药、物业和消费电子等组成的消费;林园投资则更加专注,主要聚焦在食品饮料和医药与“嘴巴”相关的消费。

对此,同犇投资基金经理童驯此前在接受《红周刊》采访时表示,同犇投资2015年及其之前主要抓住了TMT和消费两个领域的投资机会,并在2015年“分享到”TMT的泡沫。但2016年以后,中国告别了靠投资拉动经济的时代,正式进入靠消费、靠内需拉动经济的时代,新一轮的消费升级也由此开启。所以,2016年以来,同犇投资的投资方向主要聚焦在消费领域。“过去21年,在表现最好的6个行业中,有5个是消费。若拉长周期来看,未来20年表现最好的领域,我认为很有可能还是消费,因为消费升级会持续进行。”童驯坦言。

林园投资董事长林园则多次公开表示,“我们主要投与‘嘴巴’相关的行业,别的行业基本不看。我投资主要选择‘垄断、成瘾、嘴巴’,这也是我未来30年的选股标准。”

附图:今年前五月百亿私募收益前十

数据来源:私募排排网

数据来源:私募排排网童驯:白酒投资价值排第一,调味品、乳制品等依次往后排

具体到公司层面,童驯指出,“优秀的公司需要具备轻资产、高现金流、稳定性好等特征。在食品饮料、医药行业中,符合这些特征的企业较多。”而《红周刊》记者通过同犇投资今年以来的调研记录发现,他们还在寻找这类公司。

据记者梳理,同犇投资今年以来共调研了73家上市公司,食品饮料和医药行业的公司分别有13家和18家,合计占比接近三成(见附表)。其中,长春高新被调研次数最多,分别在3月15日、4月15日、4月16日和5月21日被调研。

附表:今年以来同犇投资调研记录

数据来源:Wind

此外,童驯对食品饮料行业各个细分领域的投资机会进行了排序。他认为,从行业属性、长期投资价值来看,白酒排在第一位,餐饮供应链公司(包括调味品)排在第二位,乳制品、休闲食品分别排在第三、第四位。

童驯指出,餐饮供应链(包括调味品)、乳制品、休闲食品等虽然行业属性比不过白酒,但是相比其他行业还是非常不错的。因为它们毕竟都是与“嘴巴”、健康相关,能够被重复购买、品牌黏性较强,并且也会不断地受益于消费升级。所以,这些细分领域中的优秀公司还是值得投资的。

林园:茅台占我总资产的40%,片仔癀我也没有卖

童驯的“资产质量排序”与林园出现部分重合,比如“白酒第一”的观点,林园则是“茅台第一”。在今年6月9日的贵州茅台股东大会上,林园表示,“我对茅台有深厚的感情的,上市的第二年就买了,现在我持有茅台2%的股票,占我总资产的40%。”此外,林园还表示,“这么多年我一股没卖,接下来也不会卖,今年的分红还没有到账,我就透支买入茅台,分红到账后再还。”

而公开资料显示,贵州茅台于2001年上市,2002年初报5.07元/股(前复权),今年6月16日报2158.00元/股(累计涨幅为42464.10%)。

林园在贵州茅台股东大会上还提出了买不着茅台酒的现实难题。他表示,“如果我买不到茅台酒,不如主动去买1000箱五粮液。我们现在是茅台的投资者,手里拿了那么多股票,但现在还要求着茅台经销商买酒。”有意思的是,据公开资料显示,林园于6月18日(今日)不仅现身五粮液2020年年度的股东大会,同时作为股东代表担任计票员。

除了白酒外,林园还是片仔癀、同仁堂等医药股的股东。以片仔癀为例,据公司公告显示,林园投资旗下的“21号私募证券投资基金”于2018年第二季度末首次出现在了公司的前十大流通股东名单,之后“29号私募证券投资基金”和“36号私募证券投资基金”也先后进入。

需要注意的是,在去年第三季度末,片仔癀的前十大流通股东名单仅剩“29号私募证券投资基金”。但林园在接受《红周刊》采访时回应,“我们没有减持这只中药龙头。只是因为我们将一些规模较大的基金做了拆分。实际上,我们并未减持。”截至今年一季度末,片仔癀的前十大流通股东名单已无林园投资旗下的产品。而若以2018年第二季度末至今为统计区间,片仔癀的涨幅同样不俗,累计收涨260.65%。

此外,据上市公司公告显示,目前林园投资的持仓还有粮油龙头金龙鱼和充电桩龙头奥特迅。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。