只看收益率买基金,靠谱吗?

本文来自微信公众号“兴证全球基金”

我们总说投资需要理性,但人确实是情绪的动物。同样是在上证指数3500点左右,去年是意气风发、势在必得,今年就是徘徊不定、意兴阑珊。你们看,公司仍然是那些公司、资产仍然是那些资产。我们常说:前途是光明的、道路是曲折的,在权益投资中,我们把“曲折的道路”理解为波动率,投资者是否能够忍受波动率这条“曲折的道路”,某种意义上影响着其是否能够长期持有,获得基金中长期收益。

事实证明,并非所有基民都能经受波动率的考验。根据支付宝上线的基金诊断功能,可见虽然许多基金过去一年涨幅可观,但是大部分持有该基金的基民收益还是负值。为什么会这样呢?支付宝概括的原因包括:定投放弃、追涨杀跌、持仓时间短和频繁买卖。而这些行为背后的一个可能因素,就是波动率太高,导致“拿不住”。

比如,同样是跑100公里,A的跑法是每天小跑1-10公里,跑20天;B的跑法是用28天睡觉休息,中间抽出两天每天跑50公里。像A这种“一步一进益”的模式,就会让参与者有相对比较好的体验。但是B,就可能让有些跑者中途退出。

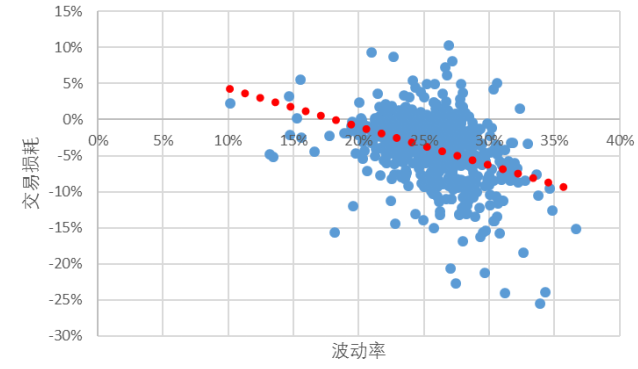

基金波动率也是一样的道理。我们做过统计,从基金定期报告的“基金利润”中,可以计算出“基金赚钱、基民不赚钱”二者之间的差异,我们将其称之为“交易损耗”。统计发现:波动率越高的基金,交易损耗也越高,即低波动基金的持有体验更好。

数据来源:Wind、兴证全球基金FOF投资与金融工程部,2014-2019年;蓝点为每只基金,红线为趋势线。

这是否说明,波动剧烈的基金没有投资价值呢?其实并不是,在不同的投资逻辑下,都有可能达到中长期收益良好的结果。但问题在于,这个旅途期间的体验感不同,会影响你能否坚持全程,或者能否从中长期挣到钱。

所以我们说,投资要对自己诚实。当你认为自己“喜欢激进一些、弹性较高的基金”,意思是喜欢上涨激进一点,当市场下跌的时候,希望它们能自然而然地稳健一些。但是客观数据往往告诉我们:盈亏同源,上涨表现非常激进的基金,下跌时往往也不落人后。此时,诚实就显得非常重要。如果我们真的喜欢激进的业绩,那么就应该同时接受它硬币的两面。如果只是欺骗自己,那么每当遇到下跌,你就可能无法保持你的喜好,反而会流露厌恶,从操作上会显现为:追涨杀跌。

对于普通投资者,在选择基金的时候,只从收益率一个维度考虑是不足够的,至少要考虑波动性,判断是否能拿得住。查理·芒格认为:“生活中的一切都有风险。没有什么顺理成章和轻而易举的事。”

有悖于认知!收益与波动几乎不相关

一般来说,收益可以看作风险的补偿,风险可以看作收益的代价。比如偏股基金与货币基金属于不同基金类型,前者比后者拥有相对更高的收益、更高的波动。但仅对于偏股基金内部,越高的波动,会体现越高的收益吗?

以天相偏股开放基金指数2011年初的基金样本,2011/1/1至2021/1/1的10年数据分析,有意思的结论出现了!它们的波动率与收益率几乎没有相关性(如下图),波动率越高,收益率并不会随之更高,甚至可能更低一点。也就是说,在偏股基金投资中,投资者承担更高的风险(波动)往往并不能带来更高的回报。这不禁让人思考:一味挑选高波动、高弹性的品种是否真的有价值?

收益VS波动

数据来源:天相投资分析系统、兴证全球基金FOF投资与金融工程部;样本为天相偏股开放基金指数2011年初的样本,共350只基金。统计时间:2011/01/01到2021/01/01,波动率为年化波动率,收益率为年化收益率。

投资FOF的正确姿势

对于波动较大的基金,往往是少数人分享了基金上涨的收益,多数人承担了基金下跌的损失。如果你更希望基金“波动低、拿得住”,不妨选择FOF(基金中基金)这一类型。

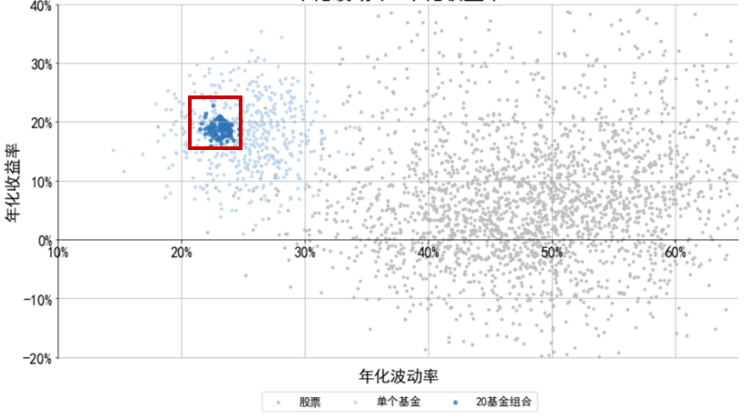

FOF的优势就在于平滑波动,它80%以上的基金资产投资于其他公募基金。FOF通过专业优选基金,构建基金组合来实现分散化,力争在不降低预期收益的情况下降低波动,为持有人创造更好的投资体验。以历史数据测算,如果随机选择20只基金构成投资组合,波动率比单只基金、股票更低(如下图)。除了组合投资,FOF基金经理会通过完备的投研体系,进行专业的基金配置。

年化波动率-年化收益率

数据来源:天相投资分析系统、兴证全球基金FOF投资与金融工程部;统计时间:2013/7/17-2020/7/17,使用周频数据;抽样基金为已成立的偏股开放基金,共509只;灰点表示单个股票,浅蓝色点表示偏股开放基金,深蓝色点表示随机选择20只基金构成的投资组合,共100组。历史数据不代表未来表现和收益承诺,基金投资需谨慎。

兴全优选进取三个月持有混合FOF(基金代码:008145)就是一只权益类FOF,历史数据显示,它较好地平衡了收益与波动:近1年最大回撤仅-8.82%,而近1年沪深300指数的最大回撤为-15.18%,业绩比较基准的最大回撤为-14.14%,体现了主动管理能力。

数据来源:银河数据,同类为银河分类的混合型FOF权益资产60%-95%(A类),2020-3-31至2021-3-31,基金涨跌幅为复权单位净值增长率。历史数据不代表未来表现和收益承诺,基金投资需谨慎。

所以我们说:不要把FOF当成 ETF,要赚阿尔法(主动投资能力)的钱而不是贝塔(市场)的钱。如果想做趋势交易,就需要对市场周期的准确理解,不妨考虑这是否在自己能力圈范围内。FOF不是ETF,它通过主动管理、动态调仓,争取超越市场平均的回报,力求让组合净值的整体波动性更小,投资者也更能拿得住。所以长期持有,就是投资FOF的正确姿势。

文:李小天、黄可鸿

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。