比亚迪的“铁杆股东”开始减持了,2天套现24亿

军工板块逆势起飞,是一日游,还是有大行情?如何布局?两市成交额连续12天突破万亿元,透露什么信号?中期策略会军工专场讲透了

文 | 陶辉东

来源丨东四十条资本

已经持有比亚迪股票长达19年的李录,终于开始减持了。

近日港交所披露申报信息显示,比亚迪H股的第二大股东、李录执掌的喜马拉雅资本在2021年7月8日、9日连续减持共计1077.15万股,套现达24.39亿港元。

李录第一次买进比亚迪是在2002年,当时比亚迪才刚刚上市,股价仅为3港元上下(复权后),也就是说持有比亚迪19年的回报应在70倍以上。喜马拉雅资本以仓位集中、长期持有的投资风格著称,其中最为人称道的经典案例就是对比亚迪的投资。

目前新能源汽车赛道热度正劲,比亚迪股价处在历史高位,当了近二十年比亚迪“铁杆股东”的李录此时减持,释放出了什么信号?

减持速度拉满,比亚迪股价撑不住了

对看准的机会,喜马拉雅资本往往会以最快的速度买进。此次减持比亚迪,喜马拉雅资本的动作也相当快。

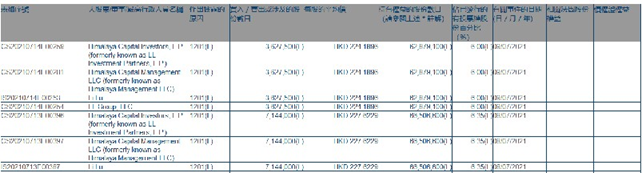

根据港交所披露,2021年7月8日,喜马拉雅资本减持了714.4万股,每股均价227.6229港元,套现逾16.26亿港元。7月9日,喜马拉雅资本又减持了362.75万股,每股均价224.18港元,套现8.13亿港元。

港交所披露的减持记录

数据显示,7月8日、9日比亚迪H股日总交易量均为1300多万股。也就是说,在7月8日,喜马拉雅资本一家的减持占到了比亚迪总交易量的一半以上,这基本上是流动性约束下的极限速度了。7月8日、9日比亚迪股价分别下跌了2.4%、1.6%,恐怕跟喜马拉雅资本的减持关系很大。

喜马拉雅资本一贯喜欢集中重仓,此次套现24亿港元之后,其持有比亚迪的仓位依然非常可观。在减持前,喜马拉雅资本持有比亚迪7.03%的H股,是仅次于伯克希尔·哈撒韦之后的第二大H股股东。减持之后,喜马拉雅资本的持股比例已下降至6%,持仓市值仍然高达133亿港元。

当下新能源赛道气氛火热,几大头部公司股价都在历史高位,减持增多并不奇怪。但李录是芒格亲口认证的“中国巴菲特”,正宗的不能更正宗的价值投资派,而价值投资是排斥择时的。再加上喜马拉雅资本管理的是一只二级市场基金,理论上并没有退出压力。也因此,李录的减持引起了市场的极大关注。信息披露后,7月14日比亚迪H股暴跌5.64%,7月15日再次大跌3.26%,很难说两者没有关联。

19年只买不卖,回报超70倍

2002年7月,比亚迪在H股上市,发行价10.95港元,市值约57亿港元。比亚迪的创始人王传福是一位跟马斯克同类的技术狂人。2003年,即特斯拉成立的同一年,比亚迪也正式进军造车。

刚上市的比亚迪还是一家单纯的消费型充电电池生厂商,2001年销售额13亿元人民币,大部分收入由传统的镍镉充电电池贡献,主要应用场景是玩具、手机等。一家造电池的公司要造车,在当时看来是疯了。外界称王传福是“狂人”,而王传福的回应更狂:汽车不过就是沙发加四个轮子。

但并不认识王传福的李录,却成了“狂人”王传福的头号粉丝。他在2002年就买进了比亚迪的股票。第二年,李录就开始向芒格推荐比亚迪。李录对比亚迪热烈推崇,让芒格后来开玩笑说,自己是被李录“强迫”投资比亚迪的。

李录是价值投资者,对比亚迪的投资其实并不符合他的主流风格。比亚迪当时虽然已经上市,但还处在成长期,未来风险很大。李录后来称这是一笔“上市公司的风险投资”。李录每次谈及投资比亚迪的原因,都很简单的表示对王传福的看好,他认为王传福是极其优秀的工程师,并在公司内部塑造独特的工程师文化,让比亚迪拥有解决重大难题的能力,而且能够比其他多数人找出更有效、更省钱、更优化的解决方案。

在李录的推荐下,伯克希尔·哈撒韦在2008年9月斥资2.3亿美元买进比亚迪了10%的股份,总计2.25亿股,当时价格为8港元每股。与特斯拉上市后得到的待遇类似,比亚迪造车后在资本市场上也是大起大落。2009年比亚迪股价曾飙涨至80港元,2011年跌回10港元,2017年再次涨至80港元,2018年又腰斩,直到2020年新能源概念爆发,比亚迪股价一路上涨至200港元。

巴菲特和李录这两位价值投资信徒长期以来是比亚迪的“基石股东”。过往比亚迪股价一跌,外界就会传言巴菲特要跑,然后伯克希尔·哈撒韦出面辟谣,周而复始。

2010年9月,买入比亚迪股票两年的巴菲特和芒格专程来中国参加比亚迪M6的新车发布会。当时比亚迪股价表现不佳,外界传闻他们计划抛售比亚迪股票,芒格在发布会上向媒体放话:“我会带着比亚迪的股票进坟墓。”

从2008年至今,无论比亚迪股价如何涨跌,伯克希尔·哈撒韦的持股一直岿然不动。喜马拉雅资本则在2008年、2014年数度增持,当了十多年只买不卖的铁杆股东,直到最近的这次减持。

当然,喜马拉雅资本和伯克希尔·哈撒韦获得的回报也是惊人的。按最早的投资算,喜马拉雅资本的回报应在70倍以上,伯克希尔·哈撒韦也在20多倍。

连遭减持,长期主义者还看好新能源吗?

如今的比亚迪风头正盛,今年刚达成了电动汽车出货100万辆里程碑,拆分出来的比亚迪半导体正在排队上市。动力电池业务方面,新推出刀片电池表现不俗,正与宁德时代激烈交锋,预计到2022年整个动力电池板块也将分拆上市。

行业格局上,目前新能源汽车对传统汽车的大替代才刚刚开始,中国造车企业尚在百家争鸣,真正的NO.1还没有出现,比亚迪看起来是最有力的候选者之一。7月8日乘联会发布的《2021年6月份全国乘用车市场分析》报告显示,比亚迪6月份新能源乘用车批发销量达40532辆,超过特斯拉的33155辆,再次登顶中国新能源车销量排行榜。

一句话,比亚迪的价值还远未到充分释放的时候。李录作为股东陪伴比亚迪走过了十多年的起起伏伏,却在比亚迪眼看要上一个新台阶的时候开始下车,时机着实有些微妙。

实际上,2021年以来,比亚迪已经多次被重要股东减持。1月,王传福之妻、比亚迪副总裁李柯减持100万股,套现2亿元。2月,比亚迪的第二大股东融捷投资减持753.22万股,套现超过10亿元。融捷投资的实控人为吕向阳,比亚迪的创始人之一、王传福的表哥。5月,比亚迪的另一位创始人夏佐全也宣布减持不超过1200万股,预计可套现超过20亿元。

当下整个新能源汽车板块的股价都处在高位,比亚迪市值高达6000亿港元,是一年前的三倍,市场对重要股东的减持也就格外敏感。作为价值投资派的代表性人物,李录的减持是否意味着价值投资派对于当前新能源汽车赛道的判断发生了变化?李录的判断又在多大程度上会成为巴菲特和芒格的参考?

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。