【二季度成绩单】上银政策性金融债债券成立以来超越基准

1. 成立时间:2019年12月19日

2. 基金经理:陈芳菲:固收投资副总监①

3. 产品亮点:注重防守,主投利率债

二、业绩表现:

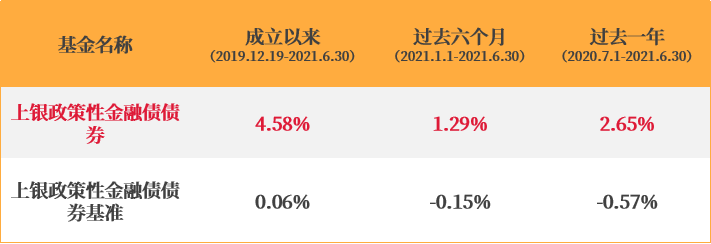

成立以来超越业绩比较基准

上银政策性金融债债券自2019年12月19日成立以来,截至2021年6月30日,累计获得了4.58%的收益,跑赢业绩比较基准。

数据来源:上银政策性金融债债券2021年第2季度报告

备注:上银政策性金融债债券成立于2019年12月19日,其业绩比较基准为中债金融债全价指数收益率×100%,2020年-2021年上半年业绩/业绩比较基准:3.18%/-0.24%、1.29%/-0.15%,数据来源于基金定期报告。现任基金经理任职区间:陈芳菲:2020/10/20起至今;历任基金经理任职区间:高永:2019/12/19至2021/2/2。

三、团队业绩亮眼:

上银基金固收团队中长期表现卓越

上银基金固定收益类资产近5年超额收益率行业排名第7,近3年及近2年排名均位行业前20%

数据来源:海通证券《基金公司权益及固定收益类资产超额收益排行榜(2021.7.5)》,截至2021.6.30。基金管理公司超额收益是指基金公司管理的主动型基金超额收益(基金净值增长率减去业绩比较标准后的收益)按照期间管理资产规模加权计算的平均超额收益。

四、投资组合:

纯债型基金,主投利率债

上银政策性金融债债券2021年第2季度报告显示,该基金的债券投资占基金总资产的比例为86.65%。

报告期末按公允价值占基金资产净值

比例大小排序的前五名债券投资明细

备注:以上数据截取自上银政策性金融债债券2021年第2季度报告,仅代表2021年第2季度末本基金的基金资产组合与债券持仓情况,并不代表当前基金资产组合与债券持仓,也不预示未来基金资产组合与债券持仓情况。

五、基金经理说:

利率债的吸引力依然较高

2021年2季度,债市收益率震荡下行,曲线变陡,2季度末10年国开收益率较上季度末下行了8bp,10年与1年利差走阔了16bp。2季度流动性好于预期,出于对通胀及利率债供给的担忧,市场观望情绪仍偏重。本基金久期略有提高,但期限占比上,仍以3年内的品种为主。

展望后市,预计下半年基本面将代替资金面成为影响债市更为重要的原因。受疫情影响,市场普遍预测经济增速前高后低,因此上半年债市对偏乐观的基本面数据较为钝化,对资金面波动较为敏感。今年来央行坚持稳健的货币政策,特别是2季度保持了合理充裕的流动性,有助于稳定市场预期。随着地产调控持续,广义流动性收紧,通胀不断回落,预计基本面对债市的支撑作用将不断显现。考虑到打破刚兑叠加经济回落,信用风险仍然较大,同时高等级信用利差处于历史偏低水平,利率债的吸引力依然较高。

本基金将维持密切跟踪国内外经济及政策变化,保持中性久期,灵活运用杠杆捕捉波段操作机会。

备注①:截至2021年6月30日,陈芳菲目前管理的同类产品共计2只,分别为:上银政策性金融债债券基金成立于2019年12月19日,基金业绩/业绩比较基准见上;上银慧恒收益增强债券基金成立于2021年1月20日,截至2021年6月30日,该基金成立未满6个月,暂不列示业绩。

风险提示:基金有风险,投资需谨慎。本材料中的信息或所表达的意见仅供参考,并不构成任何投资建议。投资人购买基金时应详细阅读本基金的基金合同、招募说明书和基金产品资料概要等法律文件,充分认识本基金的风险收益特征和产品特性,充分考虑自身状况选择与自身风险承受能力相匹配的产品。本公司作为基金管理人承诺恪尽职守、诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金产品存在收益波动风险,基金管理人管理的其他基金的业绩和其投资管理人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。