中加市场周报︱新毒株来袭,降准预期卷土重来

原标题:中加市场周报︱新毒株来袭,降准预期卷土重来来源:中加基金

01

股市:新冠疫情出现反复,服务业等或将承压

上周市场回顾与分析

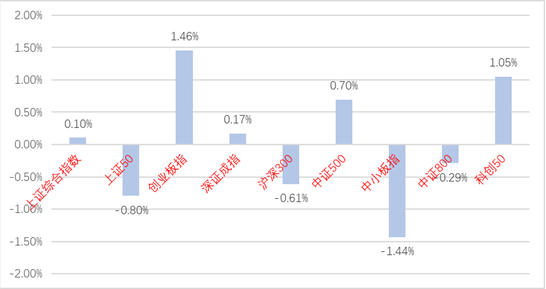

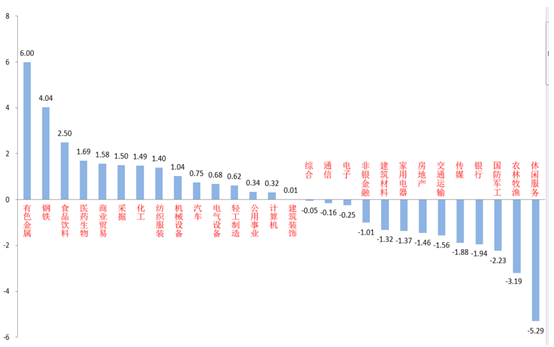

上周A股走势维持震荡,主要指数涨跌不一,创业板指和科创50领涨。分行业来看,28个申万一级行业中有15个上涨。有色金属(+6.00%)、钢铁(+4.04%)和食品饮料(+2.50%)居涨幅前三。休闲服务(-5.29%)、农林牧渔(-3.19%)和国防军工(-2.23%)居跌幅前三。

有色金属板块已经经过一定的回调,且以稀土为首的子板块受益下游需求走强预期,导致资金流入。

休闲服务板块受到我国冬季疫情反复和南非新冠新变种的消息影响,严重打击投资者情绪,导致下跌。

A股主要指数周涨跌幅

资料来源:wind,统计区间:2021/11/22-2021/11/26

申万一级行业周涨跌幅(%)

资料来源:wind,统计区间:2021/11/22-2021/11/26

股市策略展望

上周A股走势维持震荡,主要指数涨跌不一,创业板指和科创50领涨。

上周发布的《中国统计年鉴 2021》显示,2020年全国人口出生率为8.52‰,首次跌破10‰,创下了1978年来的新低,减去死亡率后我国人口在2020年几乎已经0增长,且我国老龄化率也在逐年攀升(2021年60岁以上人口占比接近20%),少子化老龄化趋势明显,急需政府出台相关政策、支持相关产业发展来逐步进行扭转。上周周期在前期回调后企稳回暖,金融板块则受银行反腐而回落。随着冬季气温下降,各地疫情又有抬头趋势,加上南非出现的高变异新冠Omicron新变种开始传播导致外围股市周五大规模下跌,服务业后续或继续承压。

流动性方面,LPR利率和MLF利率继续保持不变,央行维持千亿级逆回购,流动性维持稳定稍宽的状态。目前四季度降准的预期已经很低,央行今后在流动性上应该会更多进行定向支持,缓解经济最紧迫的问题。

在目前的基本面背景下,经济增速下行的趋势大概率仍将继续,在政府已经出台的一系列措施(例如保供稳价)比较有效的降低以煤炭、钢铁为首的上游原材料价格和涨价预期背景下,PPI和CPI的剪刀差预计会逐渐收敛,CPI仍将继续抬升。另外,目前全球新冠疫情出现反复,具有强传染性的Omicron新变种已经在全球范围内开始传播,需密切注意Omicron新变种后续在全球范围的传播情况,预计服务业、可选消费和部分制造业短期将情绪承压。

我们预计后市市场将继续维持震荡,仍以结构性机会为主,继续对于市场维持“不过分乐观、不过分悲观”的态度,关注成长、侧重性价比。同时,关注以下方向:

(1)受益国产替代、自主可控的成长主线,如电子、电气设备及高端装备制造等相关子行业及公司,及政策支持下的部分“专精特新小巨人”公司。

(2)在碳中和、碳达峰背景下,关注碳交易和碳中和相关标的,如新能源汽车、风电、光伏、储能、电网等行业及其相关产业链的优质标的。

(3)在政府专项债发行提速且经济增速下行的背景下,部分基建链优质标的或将迎来机会。

(4)核心赛道中能够维持强逻辑、高景气、估值区间合理的品种,如一些受益老龄化趋势加深和新冠疫情反复的优质医药标的和一些CPI链中受益提价较多的农业、食品饮料、纺织服装优质标的。

02

债市:疫情担忧,降准预期卷土重来

上周市场回顾与分析

上周一级市场共发行114只利率债,总发行规模3411亿,净融资额3035亿。国债、地方债和政金债发行量分别为502亿、1955亿和954亿,净融资额为202亿、1878亿和954亿。上周信用债共发行326只,总规模2669亿,净融资额559亿。

现券利率明显走低。主要影响因素包括:降准预期、欧洲疫情、南非新毒株、公开市场投放等。

央行公开市场继续保持净投放,上周隔夜多在2%以下。本周将继续发行超2000亿地方债,关注跨月后央行投放情况。

10月工业企业利润同比增速回落。高频数据来看:黑色系生产持续偏弱;商品房销售同比增速较9月略有改善但城市间分化严重、整体仍低;猪价继续反弹;工业品价格多数下跌。

鲍威尔获美联储主席连任提名,美国释放的战略石油储备不及预期,于南非率先发现的B.1.1.529新毒株大幅打压市场风险偏好。最终10年美债收盘1.48%,较上周下行6BP。

债市策略展望

上周利率持续下行,主要推动力有三:

一是央行三季度货政报告及总理座谈会对经济形势的判断明显较前一阶段更为悲观,降准预期再起;

二是为对冲地方政府债加速发行的影响,央行公开市场持续净投放流动性,资金面整体宽松;

三是海外疫情不确定性进一步强化,全球风险偏好大幅回落。

宽信用前期政策实效不确定性强,在央行新货币政策操作框架下,机构对宽信用需要多大程度的宽货币来支撑仍有分歧,市场注定在震荡波动中前进。交易结构上,对未来流动性合理充裕的一致性预期使得机构加杠杆行为高度趋同,全市场质押式回购成交量持续突破5万亿,虽然目前机构杠杆率尚未上升至极端水平,但仍需对此保持密切关注。

海外方面,冬季新冠疫情反复与主要经济体货币政策调整预期相互交织,对市场的影响也并不确定。

操作策略方面,维持震荡判断,保证一定仓位,杠杆票息策略优于波段交易策略。

注释:数据来源:Wind,统计区间:2021/11/22-11/26

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。