重磅!陈光明又有大动作,“大礼包”来了!

记者若晖

辛苦了一年,岁末正是大家期盼年终奖的时候,公募基金大佬也在此时再次派出股权激励“大礼包”。

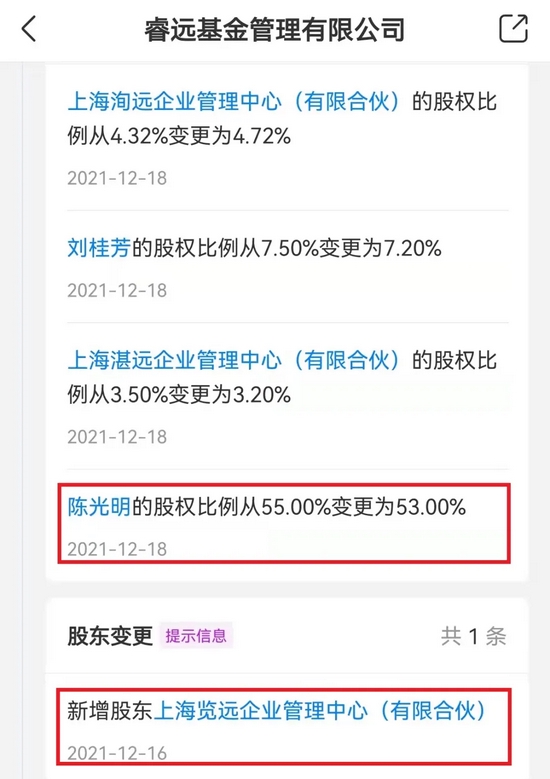

天眼查信息显示,睿远基金最近出现股权变动,包括总经理陈光明、董事长刘桂芳在内几个股东小幅转让所持股权,与之对应的是,新增了上海览远企业管理中心(有限合伙)这一个新的员工持股平台。

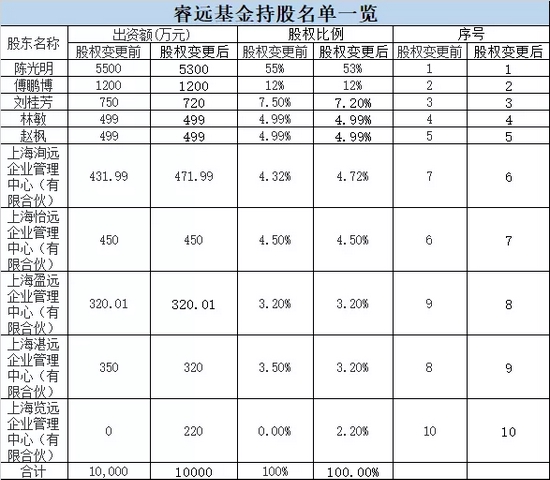

此次股权完成之后,陈光明持有睿远基金股权从5500万元下降至5300万元,仍是睿远基金实控人及第一大股东;副总经理傅鹏博、董事长刘桂芳分别出资1200万元、720万元,分列睿远基金第二、第三大股东;包括林敏、赵枫在内的其余高管及5个员工持股平台合计持有睿远基金27.8%的股权。

陈光明转让200万股权

仍是睿远基金第一大股东

刚刚吸引上千亿抢购的睿远基金年末正加速推进员工股权激励计划。

天眼查网站显示,睿远基金在今年12月16日完成投资人(股权)变更,新增员工持股平台——上海览远企业管理中心(有限合伙),同时包括总经理陈光明、董事长刘桂芳在内几名股东出资额有所下降。

具体来看,陈光明出资金额从原来的5500万元下降至5300万元,持股比例从55%下降至53%,仍是睿远基金的第一大控股股东,这也是睿远基金成立三年多时间以来,陈光明首次转让所持股权。

根据相关监管规定,在申请设立公募基金管理公司时,基金公司主要股东需承诺,作为基金公司主要股东,自持股日起三年内将不转让所持有股份。

睿远基金成立于2018年11月,早在今年2月份,睿远基金首推员工股权激励,当时,睿远基金第二大股东、公司副总傅鹏博将其持有的20.51%股权转让给赵枫以及上海怡远企业管理中心等4个有限合伙企业,包括赵枫在内10多名公司投研人员及核心骨干新晋公司股东。

如今,睿远基金成立已满3年,作为公司主要股东,陈光明也亲自拿出自己所持股权,加大睿远基金的员工股权激励力度。

除了陈光明之外,前五大股东之中,董事长刘桂芳出资额也从750万元下降至720万元,持股比例从7.50%下降至7.20%,依旧位列睿远基金第三大股东。

多名核心骨干新进睿远基金股权激励名单

新增“上海览远”员工持股平台

随着新的员工持股平台成立,多名睿远基金投研人员及核心骨干陆续新进睿远基金股东名单。

天眼查信息显示,上海览远企业管理中心(有限合伙)出资220万元,其中,杨达治、陈保春、李璟三人分别出资180万元、30万元、10万元,合计持有睿远基金2.2%股权,上海览远有限合伙企业也是睿远基金新进的第十大股东。

公开资料显示,杨达治此前曾任东方红资管董事总经理、公募权益投资部总监、权益研究部总监,管理过包括东方红中国优势混合在内多只基金,他于2020年3月18日加入睿远基金,多次出现在睿远基金对外的上市公司调研名单之中。

陈保春早在2018年11月就加入睿远基金,早年任职于银河基金时也多次外出进行上市公司调研,李璟是在2019年5月加入睿远基金,她在今年12月接替吴非,出任睿远基金监事。

其他几个早前成立的员工持股平台最近也有新变动,睿远基金副总经理兼首席信息官许志雄在上海湛远企业管理中心(有限合伙)的出资额从180万元下降至150万元。

管理睿远私募“固收+”产品的投资经理李武上海怡远企业管理中心(有限合伙)的出资额从150万元增加至300万元,而私募固收投资管理部总经理黄真的出资额从300万元下降至150万元。私募权益投资管理部总经理童卓在上海洵远企业管理中心(有限合伙)的出资额从181.99万元增加至221.99万元。

前十大基金公司中

半数实施股权激励

据中国基金报记者统计,若剔除新成立基金公司个人持股情况,仅统计通过合伙企业设置员工持股平台模式,目前有股权激励的基金公司达33家,除了睿远基金之外,今年还有国金基金、中科沃土基金等基金公司股权激励落地。

目前行业非货币基金管理规模排名前十的基金公司之中,包括排名前三的易方达、广发、汇添富在内,实施股权激励的公司多达五席,占据“半壁江山”。

行业内对股权激励的关注度也非常高。一家实施激励的基金公司总经理曾表示,从公司发展来看,股权激励作为一种制度创新,的确起到了两个重要的作用,一是保持了公司管理团队和骨干员工的稳定性,公司的离职率远远低于行业平均水平,能够同舟共济、荣辱与共。二是会更重视风险控制,稳健持续经营。但他也认为,股权激励是留住优秀人才的一种方式,并非是“有了股权激励就是灵丹妙药”。

“相比新成立的基金公司,规模较大的老牌基金公司目前净资产都很高,根据每年的净利润估算,净资产收益率大概在10%左右,这样的股权收益率对于公司中后台人员来说吸引力不错,但对于投资经理而言,吸引力相对弱一些。”一位基金公司人士称。

在一位业内人士看来,股权激励在吸引及留住核心骨干上确实起到了正面作用,但员工持股计划在入股及退股过程中相对麻烦,相比起来,合伙人制度则更为灵活,合伙人制度也可以确保核心骨干享有公司分红权。

也有基金公司人士认为,股权激励最终实施效果取决于其激励力度、公司盈利能力等各方面因素。“基金公司股权激励额度若是占比较小,相比股权升值空间,部分员工或更为看重它的分红收入,持有公司股份占比较少的员工在离职跳槽时,所持有的股份也很难成为其权衡跳槽利弊的关键因素。除此之外,基金公司发展是否向好还会受到多方面综合因素影响,例如投研底蕴、管理层的战略眼光及执行力等,股权激励只是其中一个方面的影响因素。”

还有人士分析,基金行业最核心的资产是人才,股权激励已经成为新设立基金公司的“标配”,未来也可能有老基金公司设置股权激励等方案。越来越多基金公司实施员工持股计划将对基金业产生深远影响,对提升公募基金公司治理结构,促进基金公司的长远可持续发展有着积极作用。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。