大咖面对面 | 蒋佳良:如何把握明年市场机遇?

什么是“均衡策略”?

是在每个行业上都做一些配置?

是在挑选个股的时候不挑重点、各方出击?

在浦银安盛研究部总监蒋佳良看来,这些都是对“均衡策略”的误读。

“所谓均衡策略,其核心就在于利用不同资产、不同风格、不同行业板块间的低相关性,即使某一个板块短期下跌,整个组合也能保持一个较为平稳的状态。”蒋佳良认为均衡策略也会注重对市场景气度的把握,但在注重景气度的同时不会过度押注单一行业,这样做的前提是基金经理对各种资产的表现都有深入的认识和研判。

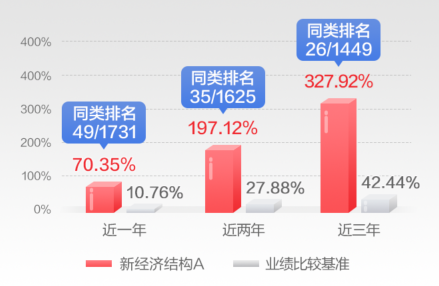

作为一位均衡战将,蒋佳良管理的产品业绩出众。以浦银安盛新经济结构混合A为例,截至10月31日,这只基金近一年、近两年、近三年回报分别为70.35%、197.12%、327.92%,稳居同类前3%。在海通证券的评价排名中,其被评为三年期、五年期五星评级。

数据来源:基金定期报告,wind,截至2021.10.31。数据已经托管行复核。排名及评级数据来源:海通证券,2021.10.31,同类为主动混合开放型基金,浦银安盛新经济结构A近1年、近2年、近3年同类排名分别为49/1731、35/1625、26/1449。浦银安盛新经济结构混合基金成立日期为2014.5.20,基金业绩比较基准为中证500指数*55%+中证全债指数*45%,2015.10.1基金业绩比较基准变更为“中证500指数*55%+中证全债指数*45%”,蒋佳良自2018.11.1开始管理,管理以来回报327.92%,同期业绩比较基准42.44%。业绩比较基准近1年、近2年、近3年增长率分别为:10.76%、27.88%、42.44%。基金2020-2014年度累计净值回报分别为87.55%、62.6%、-35.0%、-0.4%、-16.7%、52.3%、9.5%,对应区间的基金业绩比较基准增长率分别为13.44%、17.0%、-16.3%、0%、-8.4%、29.6%、25.7%。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

那么蒋佳良是如何在具体操作中实践“均衡策略”的?他在个股挑选和行业选择上有什么心得?他对于明年的市场行情又会做出怎样的判断?让我们跟随本文寻找答案。

“均衡策略”是什么?

简单来说,“均衡策略”就是组合配置中行业不是单一的。在具体的操作中,蒋佳良会在每个组合中配置三到五个行业。这样做的目的主要是希望在分散风险的基础上,获得比较好的超额收益。

“在行业分散的基础上,我们也会在个股中做一些比较优秀的选择,这样如果我这只个股能够跑赢行业,而我的行业又配置对了,就会增厚我的收益。”

“均衡配置”的蒋佳良也有自己的主攻赛道。在近几年中,他尤其看重的是医药、消费、电子和新能源这四个行业,这是他综合考虑了行业中长期发展趋势后做出的选择。

医药消费方面,我国人口基数大,加上近年老龄化趋势凸显,消费和医药的需求在中长期来看都是非常突出的,因此需要对这个赛道给予长期的关注。

而成长风格一直是蒋佳良关注的重点。这两年最好的成长性行业就是新能源、半导体等领域,这也是蒋佳良关注的重点领域。

“只不过我会根据市场不同阶段,以及我们对这个行业的判断和理解,改变一下每个行业配置的比例。”蒋佳良表示。

除了这四个领域,蒋佳良还会不定期关注军工、化工等其他行业,作为一个阶段性的“调味品”。

在个股挑选方面,蒋佳良也有自己的独特之处,他对个股增速与估值匹配度格外关注。

“历史上我买的个股几乎不会是估值特别贵的股票。但是我们也不是买估值特别低的股票,因为一只股票估值低一定是有原因的,也许是它的行业天花板不够高,也许是它的财务报表不够好看。我们追求的是个股业绩的增长和它的估值要相匹配。“

蒋佳良认为,不管市场怎么变化,最后能穿越周期的一定是利润不断增长的企业。

如何看待A股市场明年的投资价值?

尽管从宏观经济上讲,明年会有一些压力,但是蒋佳良对明年市场的整体表现并不悲观。

在蒋佳良看来,股市的走势与流动性关系更加密切。例如2020年,疫情导致经济发展不甚乐观,但是当年股市却出现了比较明显的上涨,主要原因在于2020年全球都在释放流动性。

美国加息预期下,很多人担心明年A股也会跟着紧缩。在蒋佳良看来,出现这种情况的机率是很小的。

展望明年,蒋佳良认为,正是因为市场没有大家想象的那么强劲,所以我国宏观层面上可能也会适当放松流动性,维持经济的稳定恢复和增长。流动性方面,明年很有可能是利好的状态。

“只不过今年很多板块已经上涨较多,所以明年会有一定程度的震动。我们会在这种市场里不断寻找结构性机会。无论是哪个行业,我们一定要寻找这个行业中最确定、最好的方向,这是我们要做的事情。明年如果震荡市或者结构市,可能是我们更加喜欢的一种市场。”

新能源和消费板块还能投吗?

根据Wind数据显示,截至2021年12月10日,今年以来所有申万行业中涨幅最大的是电力设备,达到56.54%。而近一个月涨幅最大的是食品饮料,为13.49%,另外,家用电器和汽车分别上涨6.72%和3.01%。这两组数据分别对应了今年最受关注的两个板块——新能源和消费。

新能源今年涨幅已经比较大了,但是蒋佳良认为这个行业明年大概率会呈现分化性的行情,板块细分领域依旧有很多机会可以把握。

首先是新能源车领域。作为消费品的汽车,在渗透率没有达到50%之前,其成长空间是很大的。在这样的情况下,行业中必然会涌现一批好公司。

另外一个值得关注的是光伏领域。在经济转型以及“双碳”政策的背景下,国家目前正在大力鼓励发展绿电。光伏是绿电的主要种类。蒋佳良预计,明年一季度后,随着硅料价格的下跌,光伏的需求可能会迎来大爆发。

最后需要关注的是储能领域。由于光伏发电、水电都非常不稳定,就需要利用储能来解决一些问题。在绿电发展的背景下,储能在明年也会是一个大的投资方向。

同样,在消费领域,蒋佳良也进行了布局。在他看来,中国人口众多、地域辽阔,消费的需求和层次非常丰富,消费是一个值得长期关注的领域。从短期市场表现来看,消费行业目前已经跌下来了,释放了一些风险。展望明年,随着国家稳增长政策的加码,人民的消费预期会得到比较强的支撑。在这种情况下,蒋佳良对明年消费的行情也比较关注,并提前进行了布局。

蒋佳良认为,在流动性加强、行业分化、成长板块继续发展的背景下,“均衡策略”为明年的布局提供了一个很好的思路。

风险提示:基金有风险,投资需谨慎。浦银安盛新经济结构混合基金的适当性风险等级为R3。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。材料中的观点仅代表个人,不代表公司立场,不作为投资建议,且具有时效性,仅供参考。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。