国内养老FOF值得信赖吗?

话 养 老

《中国统计年鉴2021》显示,2020年全国人口出生率仅为0.852%,首次跌破1%,创下了1978年来的新低。从长远来看,出生率连年走低无疑对人口红利、养老金、养老照料等各个方面带来持续性的挑战。

在老龄化、少子化不断加剧背景下,年轻一代若想过上理想的退休生活,除了需要在工作岗位发光发热以缴纳养老金外,还需要提前规划,寻找理财方案来为自己的养老做好充足的资金准备。

小招在上一篇《为什么越来越多人把公募基金纳入养老计划》提到,基于公募机构管理养老金经验丰富、过往管理业绩出色以及运作透明、操作灵活等优势,公募基金成为各类商业养老产品中的主力军,其中以FOF形式运作、以养老投资为目标的养老FOF基金更是备受青睐。

这两年,市场上养老基金种类增多、规模扩容,投资者难免会有顾虑:

国内养老FOF基金发展现状如何?

是否已经足够成熟?

在快速发展过程中,是否会有资质不足的基金公司和基金产品滥竽充数?

1

养老FOF规模增长迅速

自2018年首批公募养老FOF正式落地以来,公募养老FOF规模增长迅猛。

Wind数据显示,截至9月30日,共有48家公募机构累计布局了135只养老FOF产品(不同份额合并计算),最新规模突破1063亿元。可见,越来越多投资者倾向于通过投资养老FOF产品的方式储备自己的养老金。

养老FOF产品一般分为两类,目标日期型和目标风险型。其中,目标日期型基金是以投资者退休日期为目标,根据不同生命阶段风险承受能力进行资产配置的基金。随着目标日期临近,基金会逐步降低高风险权益资产的配比,增配更为稳健的非权益类资产。目标风险型基金则是根据特定的投资偏好,按照不同风险资产配比,分为偏股型、平衡型和稳健型三大类。

在养老FOF基金中,以目标风险型基金为主,共有73只,总规模达到894.21亿元;目标日期型共有62只,总规模为169.08亿元。(数据来源:Wind;截至2021年9月30日)

(数据来源:Wind;截至2021年9月30日)

2

养老FOF业绩表现平稳

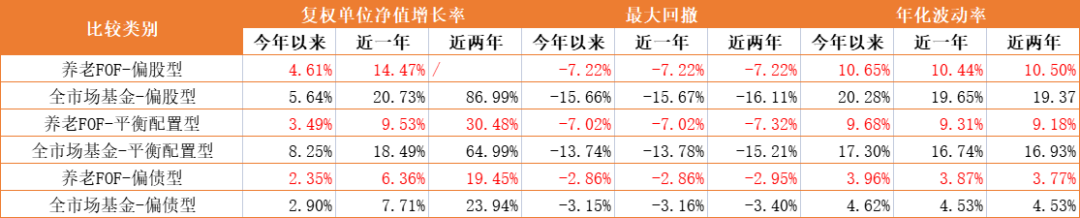

运作三年以来,养老FOF基金不仅规模持续扩容,历史业绩表现也非常稳健,为投资者带来了良好的持有体验。小招对比了不同风险收益特征的养老FOF与可比市场基金业绩表现发现,虽然养老FOF产品整体上收益率不如全市场基金抢眼,但在年化波动率和最大回撤控制上,养老FOF略胜一筹。

(数据来源:Wind;截至2021年10月31日。

过往情况不代表未来表现。)

(数据来源:Wind;2021.1.1-2021.10.31)

就拿今年来看,年初以来市场震荡剧烈,上证指数年内下跌-5.81%,而全市场养老FOF基金表现稳健,年内平均收益为3.15%,其中偏股型、平衡型、偏债型年内涨幅分别为4.61%、3.49%、2.35%。风险控制方面,各类风险特征的养老FOF均优于可比市场基金。

用于投资养老理财产品的资金关系到投资者未来退休生活,波动率和回撤控制直接影响投资者的持有体验以及最终收益的实现。显然,养老FOF产品具有力争稳健投资的特点,适合投资者长期投资。

3

养老FOF管理有保障

市场上养老基金越来越多,投资者会不会买到能力不足的基金公司所管理的相关产品呢?

小伙伴们大可不必担心。为了充分保障投资者的利益,证监会对发行运作养老基金的基金公司和基金经理都有着非常严格的要求和规定。

对于基金公司而言,需要满足以下条件才能申请募集养老目标基金:

公司成立满2年;

公司治理健全、稳定;

公司具有较强的资产管理能力,旗下基金风格清晰、业绩稳定,最近三年平均公募基金管理规模(不含货币市场基金)在200亿元以上或者管理的基金中基金业绩波动性较低、规模较大;

公司具有较强的投资、研究能力,投资、研究团队不少于20人,其中符合养老目标基金基金经理条件的不少于3人;

公司运作合规稳健,成立以来或最近3年没有重大违法违规行为;

中国证监会规定的其他条件。

同时,对于基金经理的选择也作出了相应要求:

具备5年以上金融行业从事证券投资、证券研究分析、证券投资基金研究评价或分析经验,其中至少2年为证券投资经验;或者具备5年以上养老金或保险资金资产配置经验;

历史投资业绩稳定、良好,无重大管理失当行为;

最近3年没有违法违规记录;

中国证监会规定的其他条件。

在严格的要求和规定下,只有实力雄厚的基金公司可以发行并运作养老FOF产品,也只有经验丰富的基金经理可以管理相关产品。所以,投资者不必担心会买到资质不靠谱的养老FOF产品。

小招有话说

近两年,在政策助力下,国内众多优质的基金公司积极布局养老目标基金,为投资者提供了多元化选择。更重要的是,作为养老体系第三支柱的一名“新兵”,养老目标基金尽管运作只有三年,但其过往业绩表现稳中有进,被越来越多投资者纳入养老投资计划中。

总的来看,养老目标基金是一款以追求养老资产长期稳健增值为目的的创新型产品,会根据投资者的收入情况、年龄特征等来制定不同的投资计划,更能满足投资者个性化的资产配置需求。与此同时,监管层对养老目标基金具有严格的规定和要求,产品定位明确,投资价值凸显。

小伙伴们可以在明确自身经济能力、自身退休年龄、风险承受能力等情况后,综合比较基金管理人、基金经理、产品条款等因素,在众多养老FOF产品中优中选优,精选出更适合自己的产品。

风险提示:基金产品“养老”的名称不代表收益保障或其他任何形式的收益承诺,产品不保本,可能发生亏损。请仔细阅读专门风险揭示书,确认了解产品特征。基金业绩具有波动的风险,过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。基金投资有风险,请谨慎选择。请在投资前认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。基金产品由招商基金发行与管理,代销机构不承担产品投资、兑付和风险管理责任。本产品的特定风险详见公司官网http://www.cmfchina.com公告栏基金《招募说明书》风险揭示部分。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。