投资亏损达百亿,前汇添富基金总经理、百亿私募、业界大佬遭举报,最新回应来了

校对:方杰锋

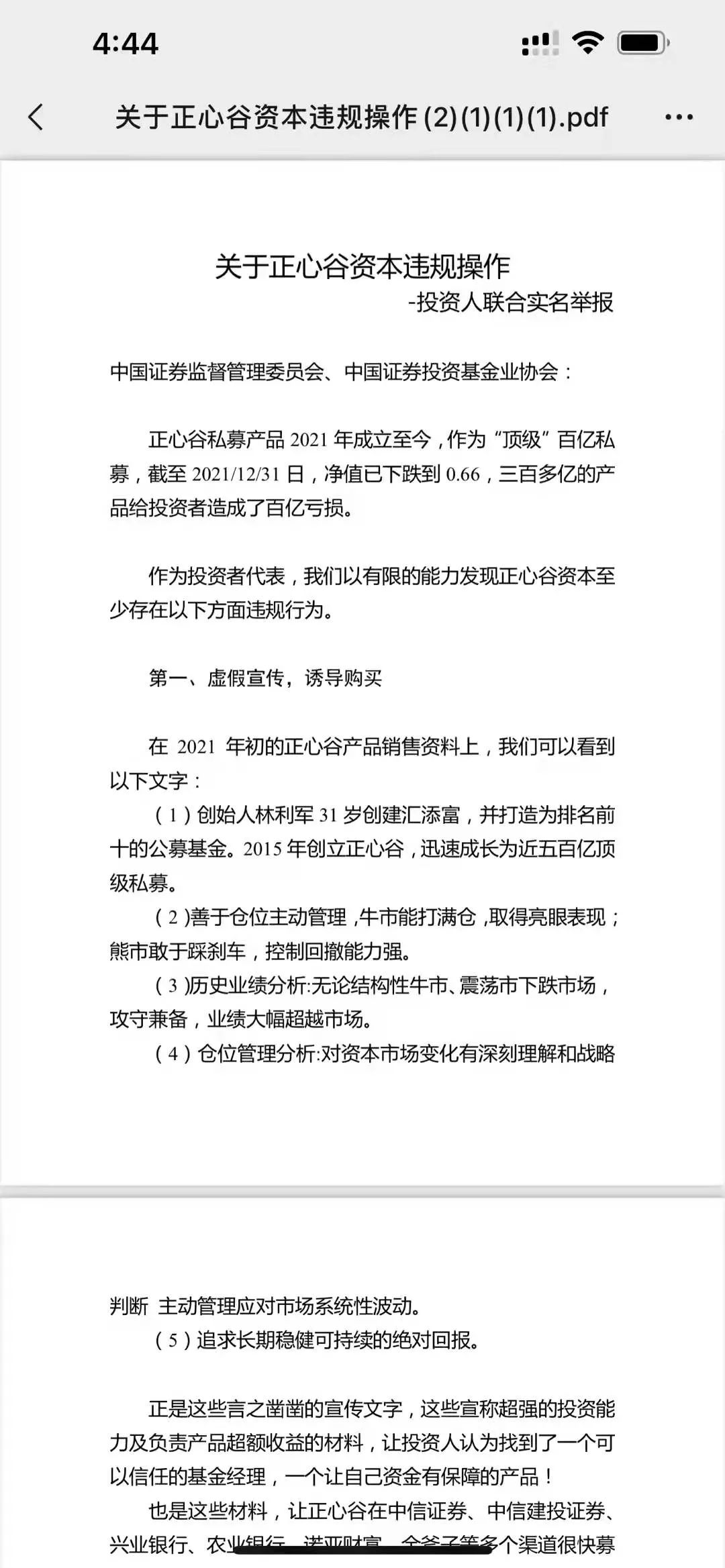

1月4日,一份《关于正心谷资本违规操作——投资人联合实名举报》的文件在金融圈流传开来。举报文件表示, 正心谷私募产品2021年成立至今,作为“顶级”百亿私募,截至2021年12月31日,净值已下跌到0.66,三百多亿的产品给投资者造成了百亿亏损。

投资者代表认为,正心谷资本存在虚假宣传、诱导购买;态度冷漠、缺乏沟通、敷衍拖延;言行不一致、操作激进、风控缺失等方面问题,还表示正心谷在2021年给投资者最终带来的“只有日复一日毫无抵抗的净值回撤”。

对此,正心谷资本方面官方回应证券时报记者表示,公司从未收到监管层的任何整改通知,也一直通过渠道和路演会与投资者保持沟通,对于净值下跌,正心谷资本表示“有多重因素影响”。

正心谷被投资人举报

举报文件指出的第一个“违规行为”是虚假宣传,诱导购买。举报信表示, 在2021年初的正心谷产品销售资料上,可以看到以下文字:正心谷创始人林利军31岁创建汇添富,并将其打造为排名前十的公募,2015年创立正心谷后迅速成长为近五百亿顶级私募;善于仓位主动管理,牛市能打满仓取得亮眼表现,熊市敢于踩刹车控制回撤能力强;无论结构性牛市、震荡市下跌市场,攻守兼备,业绩大幅超越市场;对资本市场变化有深刻理解和战略判断,主动管理应对市场系统性波动;追求长期稳健可持续的绝对回报。

信中表示,这些材料让正心谷在中信证券、中信建投证券、兴业银行、农业银行、诺亚财富、金斧子等多个渠道很快募集到了百亿资金。正心谷作为本应承托着成千上万个家庭资产安全的托付和信任的百亿“顶级”私募,但2021年给投资者最终带来的却只有日复一日毫无抵抗的净值回撤。

举报信中还表示,2021年3月24日浙江省证监局已经接收过投资者对于正心谷“所有产品都有正收益”的虚假宣传投诉并责令其整改,但在下半年正心谷线上沟通会时,其依旧宣称“今年所有的产品实现正收益”,罔顾其已经亏损15%的事实,严重误导投资者。对于曾被监管要求整改一事,正心谷资本回应称:“公司没有收到过任何整改通知。”

投资者控诉的第二点是正心谷态度冷漠,缺乏沟通,敷衍拖延。信中表示,从净值下跌以来,每个月的月报沟通,投资者通过各个销售渠道得到正心谷的反馈,仅仅是充满会讳莫如深的官话套路和敷衍态度。多位投资者多次向购买渠道请求基金经理林利军亲自出来与投资人网上交流说明情况,但林利军始终避而不见。在2021年10月13日与某券商渠道的客户沟通会上,原本承诺由林利军亲自出场解释,但临到会议开始前10分钟投资人才被告知林利军临时决定拜访客户而由厉成宾、赵永生代为出场,并全程禁止投资人提问。“直至今日,林利军始终没有和投资者做过任何线上线下的沟通。”举报信中表示。

对此,正心谷资本回应称:公司在2021年举办了超过一千场的渠道与直销路演,一直与投资者保持着高频的交流机制。

第三点是,言行不一致,操作激进,风控缺失。根据举报信内容,正心谷在前期宣传时,强调自己看好并擅长的投资主题“新消费、新医药、新科技、强者恒强”,对投资人宣讲时承诺为此配备了对应的投研团队,但在实际运行中公布的持仓与此前看好的方向完全不一致,第三季度以来重仓的股票集中在周期股、传统化工等板块。

举报信还透露, 从2021年2月中旬各渠道产品开始运行时,正心谷并没有建安全垫,而是一周内就完成建仓并满仓运行,高位接盘牧原股份,兴业银行等股票;在一季度净值回撤15%后,二季度持仓混乱、高频换股,净值始终徘徊在0.8左右;三季度再次调仓,高位接盘云铝股份、神火股份、山东海化、中泰化学、中盐化工等周期化工股且持仓板块高度集中,导致产品在9月份两周内暴跌15%;在四季度新能源板块整体进入调整时,又买入前期已经涨幅过高的新能源上游企业股票。

举报信内容显示,截至2021年12月31日,净值已下跌到0.66,基金整体亏损已达到了百亿左右。

对于2021年第三季度以来偏离了曾经表示看好的赛道,而集中仓位在周期股和传统化工板块的问题,正心谷资本方面回应表示:“在合同范围的允许内,我们的投资范围从未自我设限或者完全只局限于某些主题,我们也不是主题投资基金,我们研究方向包括‘新消费、生物医药、科技制造和强者恒强’。由于2021年的市场消费和医药板块面临较大幅度调整,没有持续性投资机会,因此在科技制造与强者恒强领域布局较多,反应在行业分类上,持仓体现为有色金属、化工材料、电子半导体等行业,未集中在周期与传统化工板块。”

最后,投资者提出五大调查诉求:

1、正心谷在各个渠道的销售宣传是否合规,各个渠道的销售行为是否合规,是否存在夸大、不切实际承诺的宣传等行为。

2、林利军拒绝投资者任何公开场合沟通,是否存在“代理”基金经理的问题。

3、是否存在合理合规的风控手段。

4、正心谷产品是否存在高位接盘、老鼠仓、利益输送等行为。

5、作为一级市场投资者,正心谷这种机构在二级市场是否有能力做好合理风控和投资者保护。

有投资者提出“保底赎回”

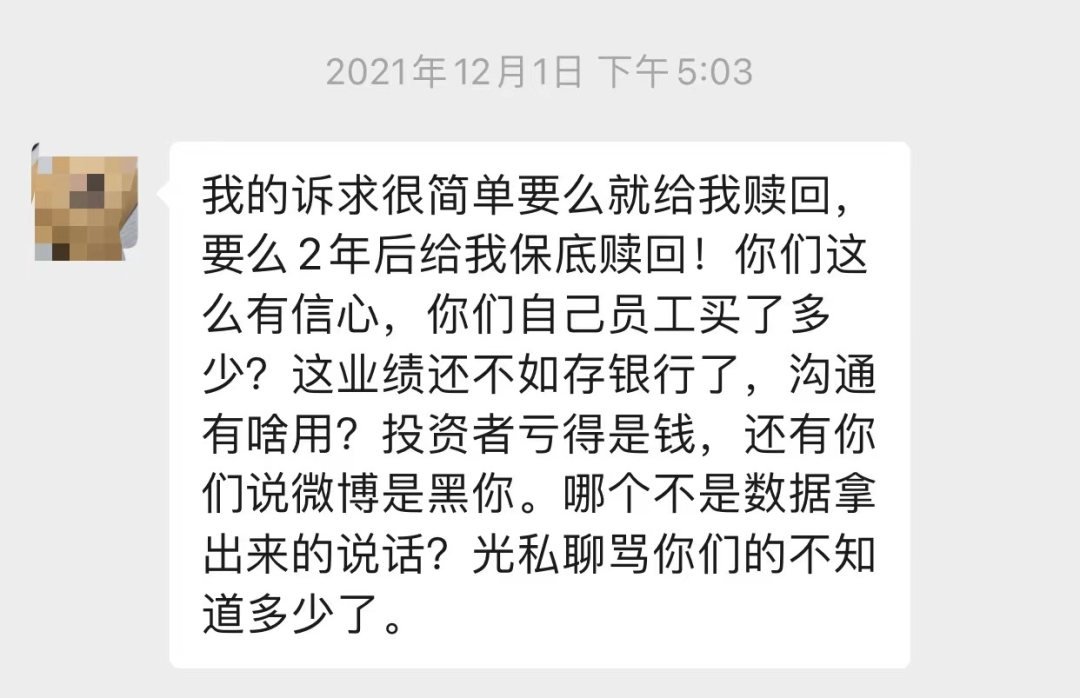

另据券商中国记者从业内了解,本次举报信背后实则另有隐情。由于产品业绩不佳,近期有部分投资者向公司提出保底赎回,在沟通未果后最终选择了“举报”。

券商中国记者获得的一份聊天记录截图显示,有投资者称,要么给其赎回,要么两年后给其保底赎回。

“私募投资者与私募基金公司之间有私募基金合同,双方应该严格按照合同行事,私募基金公司应恪守信义义务、勤勉尽责,将投资者利益置于首位。私募亏损,如果管理人等角色存在违规、不尽职,或者投资者适当性等存在问题,是可能存在责任的。但如果私募运作过程中合规性没有疑问,或者合规性仅存较小的瑕疵,可能不会产生民事赔偿的问题,当然瑕疵可能会产生行业自律处分的问题。投资者如果掌握确凿的违规证据,应该提交监管机关。”上海久诚律师事务所许峰表示。

值得注意的是,私募对于股市的整体看法正在走出前期的悲观预期,这对身陷亏损的投资者来说可能是个好消息。私募排排网发布的2022年融资·中国对冲基金经理A股信心指数为117.42,环比提升2.55%,表明管理人看好春季躁动行情。具体来看,其中52.81%的基金经理是持中性态度,其次41.57%的基金经理持乐观的观点,仅有2.25%的基金经理不看好1月份的行情。仓位方面,12月股票主观多头策略型私募基金的平均仓位为83.00%,相较于上月有所提升,仍处于历史高位水平,其中仓位在5成及5成仓以上的私募基金占比96.63%,包含25.84%的私募目前处于满仓状态。

创始人为资本圈大佬

公开资料显示,正心谷创新资本创始人林利军先生,1973年生于福建,复旦大学世界经济硕士,曾任上交所办公室主任助理、上市部总监助理。2001年,他前往美国哈佛大学攻读MBA,毕业之后加入美国知名金融机构道富集团从事投资和风险管理工作。2004年,林利军回国筹备创立汇添富基金并担任总经理,时年仅31岁,是彼时业内最年轻的基金公司“一把手”。

在林利军的领导下,汇添富从中国第47家基金公司发展成为中国最大的主动股票投资管理公司,管理规模由零发展至近5000亿元,打造了中国基金业20多项第一。

2015年,林利军卸任汇添富总经理一职,同年创立正心谷创新资本。正心谷之前深耕于一级市场,近两年开始大力布局二级市场,凭借林利军的个人光环二级规模快速扩张。私募排排网的数据显示,正心谷旗下部分产品净值截止到2021年9月15日,显示收益不甚理想,后续就再无更新。

2021年初成立的产品大多未在私募排排网披露净值,仅能看到一款成立于2021年3月5日的“全意通宝(进取)-正心谷价值中国优选18号”的产品,其业绩显示至2021年11月12日,显示净值为0.7426。

回应:网传内容存在失实,争取用业绩赢回信任

正心谷相关负责人向记者回应,“我们一直以来都是规范运作,所有投研流程、投资决策都是按照公募基金的风控合规体系来运作。短期的净值波动不代表长期的投资结果,我们只能保证通过长期深度研究和实地调研,去帮助客户创造价值。”该负责人称。

他还表示,公司非常理解面对短期亏损,投资者容易产生一些非理性诉求,但我们还是要坚持,不能迎合客户和市场的短期情绪。我们还在增强二级团队的投研队伍,争取用业绩赢回这些投资者的信任。

该负责人同时对举报信中的部分内容做出了澄清,称其中存在不实。

比如举报信中有提到“2021年3月24日浙江省证监局已经接收过投资者对于正心谷‘所有产品都有正收益’的虚假宣传投诉并责令其整改”。对于这件事,正心谷予以了坚决否认,称公司从未收到过浙江证监局责令整改的指令。

据业内消息,正心谷在此前的客户线上沟通会上曾对其去年投资做过反思,在优化投资组合和稳健修复净值组合管理上,正心谷提到了“降、优、增”三方面工作,即“适度降低仓位,控制组合波动;优化组合配置,持仓更加均匀;积极思考,增加新的投资机会。”

对于举报信中所指的,因为2021年仓位较高,且持仓混乱、频繁换股而导致基金净值大幅下降,正心谷资本表示:“我们投资方法是自上而下的宏观判断与自下而上的精选个股相结合,因此自上而下的维度来调仓的动作在过去也有发生,例如2018年,换股、调仓都是基于深入调研与宏观判断的结果,净值下跌有多重因素影响。”

正心谷的最新官方回应:“正心谷投资是‘看十年、想三年、做一年’,基于长期做投资布局,面对异常复杂的2021年投资环境,短期投资业绩面对一定挑战,我们一直在反思并不断优化调整。

未来,公司将继续坚持长期投资理念,坚持深度产业研究,投资于代表未来经济发展方向的优秀企业,我们也深知,践行“客户第一”的原则,并非在于迎合客户与市场的短期情绪,而依旧要回归日复一日的实地调研与案头思考,同时,我们还在增强投研队伍,争取以业绩来赢回这些投资者的信任。”

有私募基金机构相关负责人对记者表示,基金在没有承诺收益的前提下,适当做些宣传不为过,但不能有夸大预期的表述,不然会给投资人带来错误的暗示。“客户预期高了,但亏损那么多,就容易引发客户强烈不满,但投资层面来看,这种浮亏很难避免,特别是做长线的,只能说资金的性质和投资风格可能不太匹配。”该私募人士表示。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。