【第1082期】FOF:以“持有期限”方式促发展

在中国公募基金市场上,FOF及养老金的发展是相得益彰、相互促进的。2017年,市场上先有FOF;2018年,以FOF方式运作的养老基金入市;2019年,受养老基金某些优点的启发,FOF开始借鉴养老基金中的一些良好运作方法,最典型的标志就是引入了“持有期限”的方式;2021年,在不断创新思潮的推动下,又有“封闭运作”、LOF等方式登场。

一、以“持有期限”方式促FOF提速发展

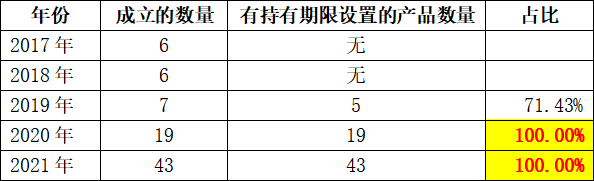

参看表1,从2019年起,FOF开始尝试设立“持有期限”,有过半数的新基金使用;2020年和2021年,所有的FOF都安排了“持有期限”,做法上以“持有期”为主,兼有一些“封闭运作”的,其中后者可以上市交易,即LOF。表面上看,这会影响到投资者的流动性,甚至有可能波及此类产品的发展,但可喜的事实是:FOF的成立数量连年成倍增加,近三年分别是7只、19只、43只。

表1:各年成立的FOF及持有期限设置观察

数据来源:百嘉基金管理有限公司

数据截止日期:2021年12月31日

单位:只

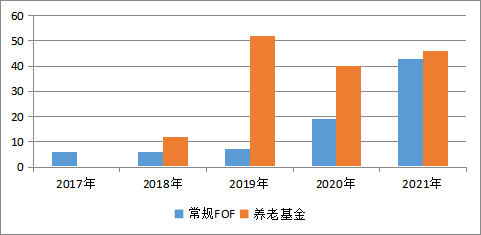

持有期限的设置到底好不好,数据最有说话权。参看图1:

(1)图中代表FOF的蓝色柱子给出了最好的答案:在持有期限设置普遍化之后,FOF的发展速度显著加快,2017年至2019年,新成立的FOF分别仅有6只、6只、7只,而到了2020年和2021年,数量则快速增加到了19只和43只。

(2)在以往的2018年至2020年,FOF的成立数量均只为养老基金的半数,有时甚至更低,但是到了2021年,FOF成立了43只,养老基金成立了46只,两者的差距快速缩小。2022年,FOF的成立数量会不会超过养老基金呢?一定会的!

图1:各年成立的FOF和养老基金总量一览

参看表2,在持有期限设置的长度方面,期限种类日渐丰富,从2020年的3个,发展到了2021年的6个,其中,1年持有期是后来居上的主力品种,有17只;其次是3个月持有期,有15只。

表2:FOF类产品的持有期限设置分布情况

二、持有期限要求的普及,有利于市场发展

在监管机构的积极倡导和严格要求之下,在基金公司和销售渠道的紧密配合、大力执行之后,FOF持有期限要求的普及,对于基民投基理念的转变和升级,对于促进投基收益的提高,对于促进市场及行业的稳健发展,均具有积极的作用。2021年,公募基金的规模突破25万亿元,也有FOF们的一份功劳。

(一)持有期限要求,是此类产品发展的必然

以往投资基金时,大家都知道要长期持有,现在投资FOF----基金中基金,理所当然地更需要长期持有,而具体的落实方式,就是辅之于一定的持有期限要求。同时,持有期限的长度不同,且有些产品还可以上市交易,便最好地保证了持有人的流动性需求。

(二)对于FOF类产品,必须要有与之相适应的投基策略

分散投资,是人人皆知的一个基本投资策略。现在,在新发行的FOF方面,由于每只产品都带有一定的持有期限要求,因此,就更为要求投资者做好分散投资,这里的分散投资有两层含义:一个是FOF与其它产品方面;另一个在FOF自身,如果是打算投资多只FOF,就一定要注意持有期限的要求,如果持有期限长度是一样的,那么,就应该适度考虑一下认(申)购的时间间隔,总之,最好是分开来申购,多次申购,以保证个人资产适度的流动性。

(三)FOF前途光明远大

FOF类产品里,以公募FOF最为值得关注。公募FOF里,既包括FOF,也包括养老基金。公募FOF以公募基金为投资对象,五大典型优点非常独特且显著:第一,公募基金整体的良好形象,且FOF本身就是基金法定分类里的一种,公募FOF,自己买自己,优势更显著;第二,投资标的整体质地良好,安全性相对更高一筹,更增加了一层良好的、有效的、风险防范与分散的安全垫;第三,专业化的资产管理叠加专业化的资产管理、双重的优中选优;第四,对风险和收益做更高一个层级的二次平滑;第五,无与伦比的良好的流动性,相对于其它各类产品而言,且是在投前做好研究的基础之上。

特别说明:(1)个人观点,敬请指正。(2)本人原创,欢迎转载、引用,请注明出处:公众号《王群航》。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。