上投摩根基金杜猛回撤巨大犹如过山车,老鼠仓事件频出恐影响产品募集

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

作者:尹柏

出品:全球财说

2022年开年,基金不仅没有实现“开门红”,甚至还可以说吃了“闭门羹”,由于跌跌不休导致各种调侃的“段子”满天飞,不足半月很多基民把大赚心愿改为回本。

年初向来都是各大基金公司博头彩的黄金节点,但是2022年首周新发基金却遇冷,即便是明星基金经理也难有起色,既无爆款也无结募产品。

有消息显示,如大成基金刚刚跻身年度TOP10的基金经理韩创,其所管理的新发基金首次募集规模上限80亿元,但首日认购规模也仅为6.6亿元。

即便市场遇冷,仍有大批基金产品排队发行,这就包括上投摩根基金旗下产品。

杜猛风格大起大落

回撤巨大 投资犹如过山车

公开资料显示,上投摩根沃享远见一年持有期混合基金于1月10日发行,发行募集规模上限为80亿元。

值得注意的是,募集刚刚开始便有消息放出,拟任基金经理杜猛将出资500万元认购该基金。

此前一周汇丰晋信基金明星基金经理陆彬新发产品时,基金经理个人、投研团队及基金管理人也自掏腰包认购合计1320万元。

虽然此等做法已不鲜见,但刚刚开始募集便放出消息,大篇章放出消息,是否上投摩根基金对于此次新发的产品信心不足?

资料显示,拟任基金经理杜猛自2002年7月开始证券从业,于2007年10月加入上投摩根基金,担任投资经理市场已达到10年又185天,可谓是上投摩根元老级人物。

目前,现任基金资产总规模为172.28亿元,在管产品为3只,分别为上投摩根新兴动力混合A(377240)、上投摩根中国优势混合(375010)、上投摩根远见两年持有混合(010610)。

当然,杜猛作为元老级人物所管理的代表作便是上投摩根新兴动力混合A,从2011年7月13日管理至今,10年时间中任职回报达到610.73%,该只基金也是其目前管理规模最高的,达到74.38亿元。

就以此代表作来看,不能否认杜猛在10年操作中,做到了穿越牛熊并保证了长期投资收益,并在牛市中实现了超额收益。

虽然收益高,但是回撤巨大也是投资者需要注意的。在2016年、2018年股市较为低迷时期,杜猛所管理的上投摩根新兴动力混合A不仅跑输同类型基金,甚至还远输于大盘整体水平。

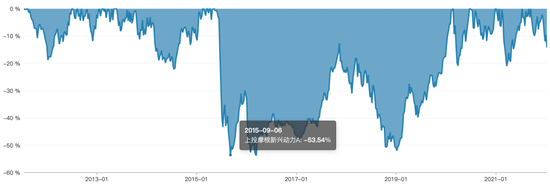

Wind数据显示,杜猛所管理的上投摩根新兴动力混合A的动态回撤最高达到55%一线,这意味着直接腰斩,对于大多数基金投资者而言可谓是惊心动魄。

截至2022年1月9日,该产品较前期高点又已经回撤高达14.21%。

有评论直言,“持有杜猛的产品就要经受过山车般的煎熬,好在熬过去后能获得不算很满意的正收益”。

何为“不算很满意”?熬过2018年巨幅回撤后,2019年、2020年上投摩根新兴动力混合A勉强可以跻身同类基金前20%。

不能否认,若作为长期投资,上述产品高达20%的年化收益率确实颇为可观,但是对于普通投资者而言,这样大起大落的基金产品真的合适吗?

就拿杜猛在2021年初发行的产品上投摩根远见两年持有期来讲,该基金份额也达到了62.81亿份,规模达到70.48亿元。

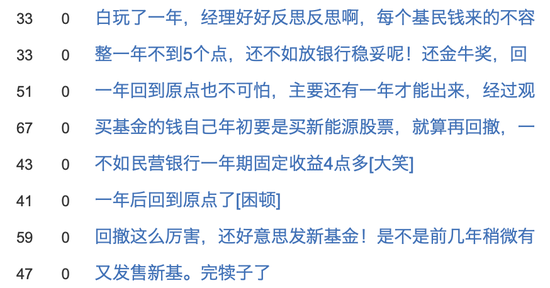

然而就在这一年的时间中,该封闭基金仅实现了不足3.93%的收益回报,也跑输了2021年权益类基金8.82%的平均收益率。

在第三方平台上,投资者对于上投摩根远见两年持有混合也可以说是怨声载道,嘲讽道“还不如放在银行稳妥”、“这样的回撤还好意思发新基金”。

究竟是什么原因导致杜猛回撤大,即便年化收益率达到20%仍有投资者认为表现过于中庸?这还要从其持股来进行分析。

何为“中庸”?无非便是表现不上不下,短期收益水平在近几年没有办法晋升为Superstar,长期收益又波动大无法成为长牛基金。

从杜猛的重仓标的可以看出,在历年历期基金经理都在追逐当下最热板块,横跨了猪企、果链、半导体、光伏、新能源等诸多概念,包括正邦科技、牧原股份、信维通信、长春高新、隆基股份、亿纬锂能、华友钴业等诸多标的。

仅从公司名称就可以看出,上述标的均为机构扎堆上市公司,也是热门赛道中的大热标的。不过有些较早“埋伏”进入的标的,也为杜猛带来了非凡收益,如隆基股份。

虽然杜猛目前仅管理着3只产品,任务不算过重,但是3只产品的持仓标的却基本一致,雷同比例超过90%。

虽然一年期、两年期基金目的是为了让投资者获得长期收益,以免追涨杀跌。但是,一样的持仓对于投资者而言,选择哪一只已经变得没有那么重要,在封闭期内看到巨大回撤却无法赎回,也着实难熬。

与其大起大落,一着不慎就要耗费巨大时间成本等待收益,那作为长期投资者为何不选择更为平稳的基金产品呢?

频繁发生老鼠仓事件

内控及数据安全成关注重点

更何况,作为基金管理人的上投摩根基金所存在的负面也不在少数。

资料显示,上投摩根基金成立于2004年5月,目前基金资产规模为1833.36亿元,在内地公募基金中排名第34位。

2021年,上投摩根新发产品数量为11只,排名第45位;而在2020年公募大年,却仅新发产品9只,与其资产规模并不相符。

这一定程度上源于上投摩根基金没有能力出众、可以独当一面的擎旗型基金经理。虽然如孙芳、李博等基金经理表现尚可,但是知名度较低也成为硬伤。

相较于造星能力,上投摩根基金的负面消息可以说不绝于耳,首当其冲的便是老鼠仓,2019年、2020年、2021年,该基金公司均曝出过老鼠仓丑闻。

2021年12月,中国证监会上海证监局披露一则行政处罚决定书,基金经理乐某在上投摩根任职期间,利用未公开信息进行交易获利165.37万元。

就此上海证监局决定,对乐某处以没收违法所得165.37万元,并处以165.37万元罚款。

处罚决定书显示,2013年至2016年该基金经理曾在上投摩根参与管理中国优势、成长先锋、双核平衡、上投中小盘、健康品质生活、成长动力等公募基金,期间利用职务便利获取的基金相关未公开信息,发生趋同交易金额合计5481.98万元。

虽然,上投摩根称2016年该基金经理就已经离职,但是有一点更加值得玩味。

公开资料显示,基金经理乐琪在上投摩根基金任职至2016年4月,后于2018年4月赴兴银基金担任基金经理。

然而上海证监局处罚决定却显示,乐琪仅在上投摩根基金任职期间发生趋同交易,形成老鼠仓事件,并未涉及兴银基金任职时期。

这一定程度上可以说明,上投摩根基金在内控及管理制度上存在严重漏洞,虽未形成重大影响,但对于投资者而言信息及数据安全却是重中之重。

值得注意的是,早在2007年上投摩根基金就曾发生过轰动市场的老鼠仓事件,彼时相关基金重仓股持续受到平仓处理,一度导致整个A股疯狂跳水。

若在百度百科上搜索“老鼠仓事件”,所展现的内容便是关于2007年被曝老鼠仓的上投摩根原基金经理唐建。

除上述两例老鼠仓事件外,据《全球财说》不完全统计,还包括2015年-2017年间原基金经理吴文哲任职期间非法交易超4377万元;2017年原基金经理桂志强利用非公开信息交易被判处有期徒刑两年。

如果仅是一起老鼠仓事件,尚可以归结为“个人原因”,但屡罚屡犯不禁让人产生质疑,也让投资者在诚信方面形成担忧。

瓜分6666元现金红包!领取8%+理财券,每日限额3000份!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。