股市涨了 还有必要买债基吗?

原标题:股市涨了,还有必要买债基吗?

来源:东方红

2019年12月以来A股持续上涨的态势,让不少投资者充满信心,“春躁”行情似乎提前来了。在这样的行情下,投资者提出疑问:

股市涨了,还有必要买债基吗?

以史为鉴,可以知兴替。从沪深300、中证全债指数的历年表现看,股债之间存在轮动效应。

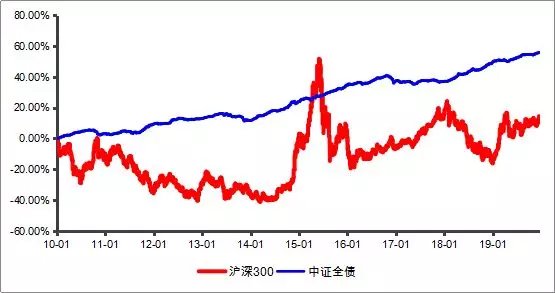

2010年以来,沪深300指数和中证全债指数走势对比图

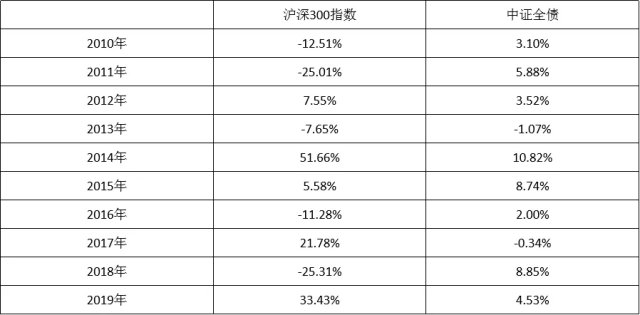

2010年以来,沪深300指数和中证全债指数各年度涨幅对比

数据来源:WIND,截至2019.12.20

从股债两只指数近十年的走势图中可以看出,股债之间存在两种关系:一是同涨同跌的联动关系;一种是股债“跷跷板”的关系,2015年以后“跷跷板”效应更为明显。

为什么会出现此消彼长的“跷跷板”效应呢?

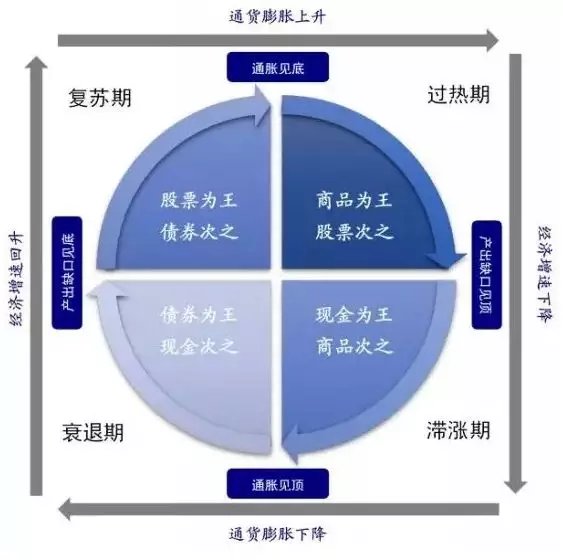

按照美林投资时钟的逻辑,不同资产在不同的经济阶段有不同收益排序。当经济处于上行周期,企业经营状况得到改善,盈利能力得到提高,此时股票为王;当经济处于衰退期,公司产能过剩,市场供过于求,企业为了去库存降低商品价格,导致通货膨胀走低,此时有利于债市走牛。

当然,还有资金面的流动性以及投资者避险情绪等都会影响股债两市的走向。

明白了股债轮动效应背后的逻辑,大家应该明白如果单纯配置一类资产,不仅投资风险大,也容易错过不同的机会。

有人说了,按照美林投资时钟,按照不同经济周期配置不同类型的资产不也可行吗?理想很美好,现实却很骨感。别的不说,现在的经济周期是探底还是拐点,你有把握吗?何时买债何时买股,你能精准择时吗?对于投资来说,进行大类资产配置才是长期投资的首选。

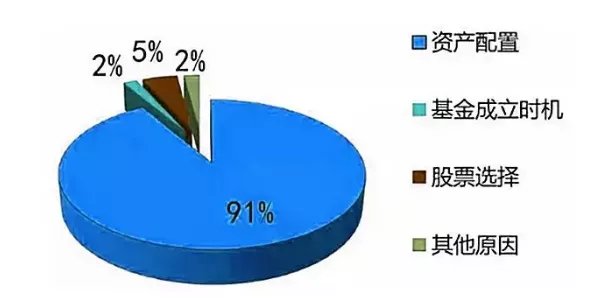

早在1991年,Brinson,Hood &Beebower测算1977年至1987年美国前82家退休基金投资获利因素时就已经发现,投资获利约91%归功于资产配置。从这个角度讲,配置债基和加仓权益并不矛盾,一部分资产加仓权益可以争取更高收益;一部分风险偏好较低的资产分配在债基中,降低整体组合波动,起到“稳压器”作用。

投资获利绩效分析

来源:Brinson,Hood &Beebower研报

此外,如果你是风险偏好较低的投资者,看到市场涨了,马上就弃债投股,这样的方法长期来看是不可取的,因为它违背了稳定风险偏好,也违背了长期投资的理论。

对此,在资产总盘中配置一定的债券,是不错的长期选择。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。