私募基金并购退出回笼金额超千亿 达五年最大值

来源:超越J曲线

原标题:私募基金并购退出回笼金额超千亿,达五年最大值丨2019并购年报

2019年中企并购市场完成并购案例数量虽然小幅上升,但交易规模持续回落;私募基金以并购的方式退出的数量波动起伏较大,其退出的回笼金额达五年最大值。

第一部分

中企并购市场数据分析

2019年,中企并购市场投资意向、交易规模近五年内最低。2019年共计236支私募基金完成并购;共计556支私募基金以并购的方式成功退出。

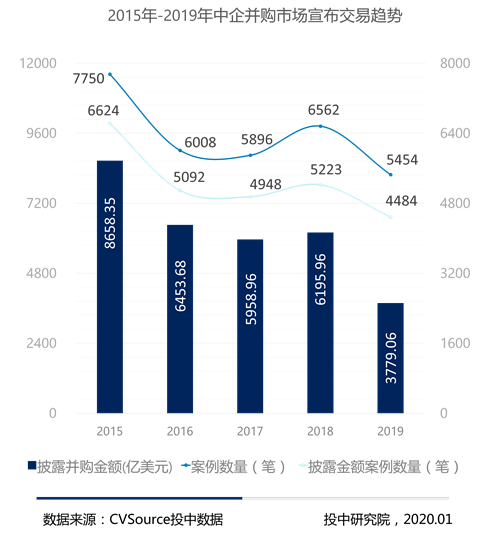

▼并购市场宣布交易年度趋势

2019年,中企并购市场交易活跃度、交易规模双下跌,交易规模近五年内最低。2019年披露预案5454笔并购交易,环比下降16.89%;当中披露金额的有4484笔,交易总金额为3779.06亿美元,环比下降39.01%。

图1-2015年-2019年中企并购市场宣布交易趋势

▼并购市场宣布交易月度趋势

2019年12月,中企并购市场交易活跃度大幅上升,交易规模上涨。12月披露预案661笔并购交易,环比上升38.57%,同比下降8.19%;当中披露金额的有562笔,交易总金额约为314.22亿美元,环比上升80.25%,同比下降42.78%。

图2-2018年12月-2019年12月中企并购市场宣布交易趋势

▼并购市场完成交易年度趋势

2019年共计完成2782笔并购交易,环比上升5.26%;当中披露金额的有2412笔,交易总金额为2467.00亿美元,环比下降18.57%,中企并购市场完成并购案例数量小幅上升,交易规模持续回落。

图3- 2015年-2019年中企并购市场完成交易趋势

▼并购市场完成交易月度趋势

12月共计完成288笔并购交易,环比上升23.08%,同比下降22.99%;当中披露金额的有259笔,交易总金额为292.04亿美元,同比上升2.40%,中企并购市场完成并购案例数量持续上涨,交易规模开始回暖。

图4- 2018年12月-2019年12月中企并购市场完成交易趋势

第二部分

并购市场行业地域分析

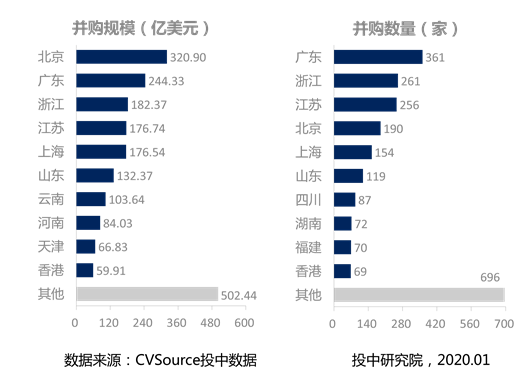

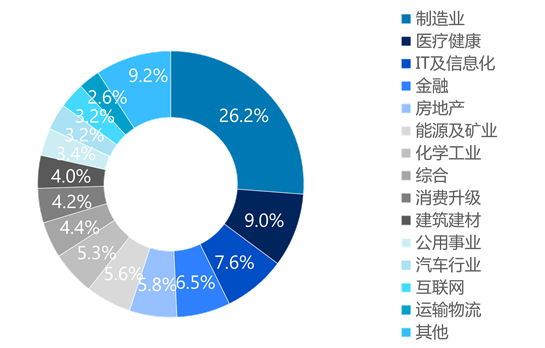

1、2019年,广东省并购完成案例数量摘得冠军、北京交易规模处于全国首位。2019年并购案例和交易规模主要集中在制造业、医疗健康、IT及信息化。

图5-2019年完成并购地域分布(按投资标的分类)

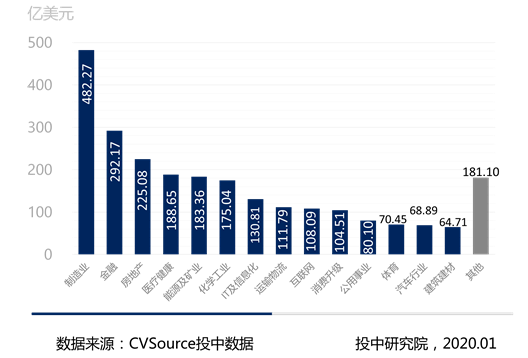

2、根据CVSource投中数据显示,2019年制造业交易数量最多,共632起,占比26.2%,其次分别为医疗健康、IT及信息化、金融、房地产以及能源及矿业等。就披露交易规模来看,2019年制造业占比最大,以482.27亿美元占比19.5%,紧随其次为金融292.17亿美元占比11.80%,房地产、医疗健康以及能源及矿业,交易金额分别为225.08、188.65、183.36亿美元,相应占比为9.10%、7.60%、7.40%。

图6- 2019年中企完成并购交易按行业数量分布

图7- 2019年中企完成并购交易按行业规模分布

第三部分

中国企业并购市场重大案例

2019年,超10亿美元规模完成并购交易40笔,超1亿美元完成并购案例426笔,其中交易规模最大的是万华化学82.06亿美元吸收合并万华化工。

▼境内完成并购大额案例

2019年12月4日,武汉中商向特定对象非公开发行股份的方式购买居然控股等24名交易对方持有的居然新零售100%股权,交易总金额52.54亿美元。本次交易居然控股成为武汉中商控股股东,将直接持有武汉中商42.68%股份。12月26日,居然之家成功借壳武汉中商,正式登陆A股市场。这同时意味着,继红星美凯龙之后,A股市场又迎来了居然之家这个家居卖场巨头。

表1- 2019年中国境内宣布并购案例TOP10

▼跨境并购案例

2019年完成跨境并购案例244笔,其中出境并购181笔,入境并购63笔;披露交易金额378.63亿美元。

2019年,最大跨境并购交易规模是安踏体育用品有限公司等出资53.87亿美元收购Amer Sports所有已发行及发行在外的股份的公开要约;其次是北京汽车集团有限公司出资34亿美元收购戴姆勒股份公司,北汽集团成为戴姆勒的第三大股东。

表2- 2019年中企参与跨境并购完成部分案例

第四部分

2019年私募基金并购及退出概况

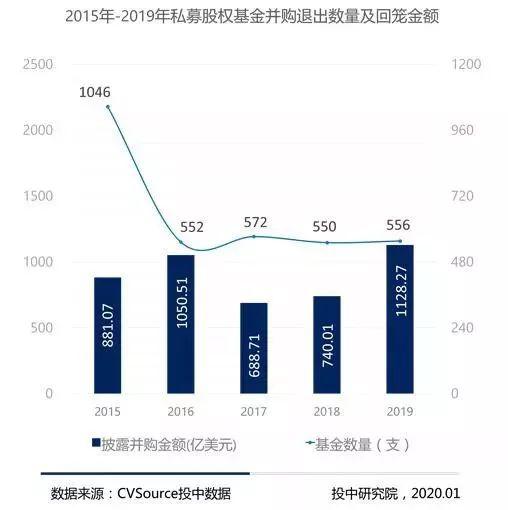

2019年,共计556支私募基金以并购的方式成功退出,私募基金回笼金额达到近五年内最大值,下半年退出数量波动起伏较大。

▼私募基金完成并购案例

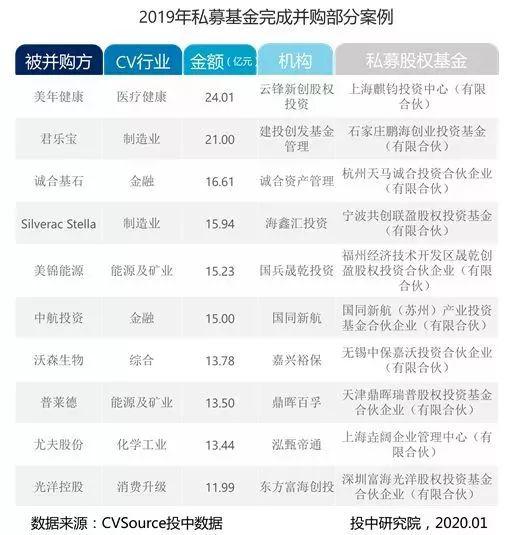

2019年,共计236支私募基金完成并购,共计投资661.57亿元。

投资规模最大的云锋新创股权投资旗下上海麒钧投资中心(有限合伙)以24.01亿元收购美年健康5.34%股权;其次是建投创发基金管理旗下石家庄鹏海创业投资基金(有限合伙)以21.00亿元收购君乐宝26.7%股权。

表3- 2019年私募基金并购部分案例

▼私募基金以并购方式年度退出回报

2019年共计556支私募基金以并购的方式成功退出,回笼金额约1128.27亿元。2016年退出基金数量有大幅下滑,2016年至2019年退出基金数量上下微幅波动,2019年私募基金回笼金额达到近五年内最大值。

图8- 2015年-2019年私募股权基金并购退出数量及回笼金额

▼私募基金以并购方式月度退出回报

2019年下半年的退出数量变动浮动较大。12月份回笼金额达到全年最值。

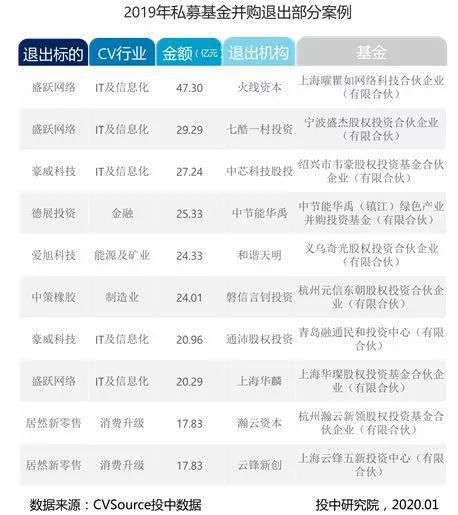

6月4日,世纪华通通过发行股份及支付现金收购盛大游戏运营主体盛跃网络100%股权完成,上海曜瞿如网络科技合伙企业(有限合伙)、宁波盛杰股权投资合伙企业(有限合伙)等18家基金成功退出,回笼金额约143.54亿元。此次收购,是世纪华通尝试从传统汽车零部件行业向网络游戏行业转型的重要一步。也意味着,2015年11月从纳斯达克摘牌的盛大游戏正式登陆A股。

图9- 2019年1-12月私募股权基金并购退出数量及回笼金额

另外,7月30日,上海韦尔半导体股份有限公司(603501.SH)通过非公开发行股份方式收购豪威科技85.53%股权,绍兴市韦豪股权投资基金合伙企业(有限合伙)、青岛融通民和投资中心(有限合伙)等13家基金成功退出,回笼金额99.32亿元。

表4- 2019年私募基金并购案例

第五部分

政策及热点

2019年10月18日,证监会式发布《关于修改〈上市公司重大资产重组管理办法〉的决定》(简称《重组办法》),对多条规则进行修改,理顺重组上市功能,发挥资本市场服务实体经济积极作用。

修改内容主要包括八大关键点:

1、取消重组上市认定标准中的“净利润”指标,支持上市公司资源整合和产业升级,加快质量提升速度。

2、进一步缩短“累计首次原则”计算期间至36个月,兼顾市场需求与监管层抑制“炒壳”、遏制监管套利的一贯要求。

3、推进创业板重组上市改革,允许符合国家战略的高新技术产业和战略性新兴产业相关资产在创业板重组上市,其他资产不得在创业板重组上市。

4、恢复重组上市配套融资,重点引导社会资金向具有自主新能力的高科技企业集聚。

5、加强重组业绩承诺监管,重大资产重组的交易对方作出业绩补偿承诺的,应当严格履行补偿义务。超期未履行或违反业绩补偿承诺的,可以对其采取相应监管措施,从监管谈话直至认定为不适当人选。

6、简化信息披露要求。

7、证监会将继续完善“全链条”监管机制,支持优质资产注入上市公司,继续严格规范重组上市行为,持续严格监管并购重组“三高”间题,打击恶意炒壳、内幕交易、操纵市场等违法违规行为,遏制“忽悠式”重组、盲目跨界重组等乱象。

8、《重组办法》施行后,尚未取得证监会行政许可决定的相关并购重组申请,适用新规;上市公司按照修改后发布施行的《重组办法》变更相关事项,如构成对原交易方案重大调整的,应当根据《重组办法》有关规定重新履行决策、披露、申请等程序。

数据说明

为方便读者使用,现将报告中数据进行说明:

数据来源

报告中数据来源均为CVSource投中数据。

“中企并购市场”是指由中国企业作为买方、卖方以及投资标的披露的交易。

私募基金交易包含了由私募基金管理人进行的交易,也包含了由金融机构和公众公司进行的本质是私募股权投资性质的交易。

数据未包含交易

传闻的交易或不确定的交易

无形资产以及实物资产转让

基金份额的转让

新建公司的投资

企业内部的并购重组案例数量不包含以名义金额交易或无偿转让

汇率换算

为剔除汇率的影响,我们采用交易发生日的即期汇率进行折算。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。