海外订单恐推迟交付,成本限电添双重压力——新冠疫情对光伏产业链影响点评

来源:华宝财富魔方

研究助理:胡鸿宇

1. 价格跟踪,组件开工率因疫情影响低至40%,电池片价格开始震荡

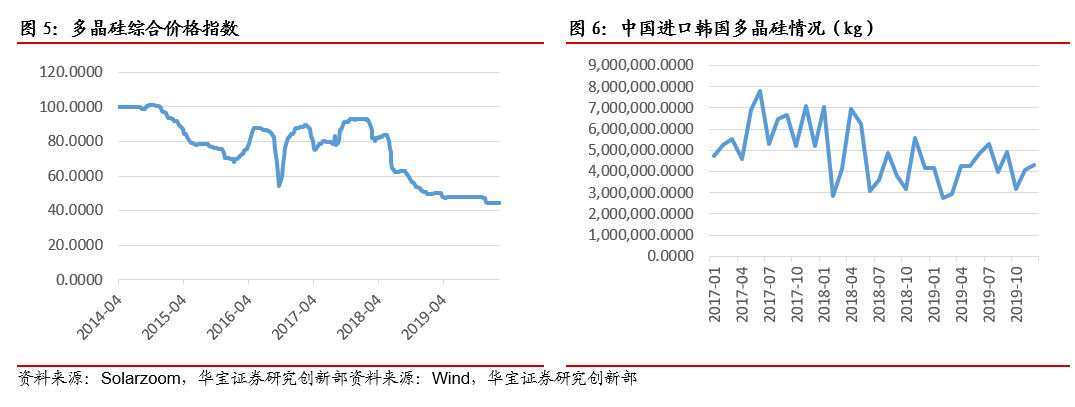

硅料价格:由于目前生产多晶硅的原材料硅粉供应短缺,导致本月国内已有少数几家硅料企业降负荷生产因应。现阶段各企业正动用各种资源积极争取恢复硅粉供应充足的机会,不过目前看来硅粉短缺概率仍然偏高,预计影响二、三月多晶硅的产量。本周单晶及多晶用料价格维稳,分别落在每公斤72-75元及44-51元人民币之间。由于多晶硅供应减少,加上相关辅材及运输成本齐涨的影响,硅料企业调涨价格的意向明显,目前涨幅落在每公斤1元人民币左右,短期内预判单多晶用料价格将呈现持稳微扬的走势。

海外单晶用料交易热络,主要为海外有硅料大厂确认关停减少供应,叠加国内多晶硅供应减少,整体价格随之国内价格有所上抬,高价调涨每公斤0.1元美金,均价落在每公斤8.3元;多晶用料则是价格持稳。虽然海外硅料将减少供应,但其实原本海外硅料进口至国内的占比也在逐年下滑,对于国内硅片企业供应仅有部分影响。目前来看,国内自产的多晶硅逐渐迈向自足使用。

硅片价格:受到国内的疫情影响,节后二三线多晶硅片企业复工并不多,仅部分一线及少数位于西北地区的企业,由于多晶硅片供给减少,正逐步缓解供需不平衡的比例。本周国内多晶硅片价格持稳在每片1.43-1.57元人民币,均价落在每片1.55元人民币;海外多晶硅片价格落在每片0.2-0.205元美金之间,主要是反应节前一月所签订的合同。

随着电池厂逐步复工,单晶硅片仍呈现供应稍紧的情况。目前市场上单晶硅片产品规格多样化,倘若电池订单结构变化快速,部分规格存在无法保证供货的风险。下周预计隆基及中环将公布三月的牌价,虽然上游硅料端已调涨价格,但单晶硅片环节相较整体光伏供应链的产品仍存在较高的利润空间,目前预判存在持稳的可能。本周国内单晶硅片M2及G1价格分别持稳在每片2.98-3.06元及3.27-3.35元人民币;海外单晶硅片M2及G1维持上周的价格。

电池片价格:组件开工率受到材料短缺影响暂时难以好转,连带单晶电池片库存开始堆积,随组件厂加大压价力道,预期单晶电池片价格将在下周洽谈新价格时微幅走弱。本周一线厂家单晶电池片人民币价格M2尺寸持稳在每瓦0.95元人民币、G1价格在每瓦0.98元人民币,但二线厂家开始出现每瓦约0.02-0.03元人民币的下调幅度。而海外则受到汇率影响价格些微滑落至0.120元美金上下。

多晶部分,本周产量仍不见好转,考量印度财年前抢装,需求大于供给的状况下让多晶电池厂家小幅调涨价格,目前成交价格落在每片2.8元人民币上下。后续考虑多晶硅片价格涨势略为衰弱,且需求恐因组件开工率较低而开始衰退,在供需较为平衡的状态下,预判后续多晶电池片价格将持稳看待。

组件价格:组件辅材如接线盒、铝边框、EVA等供应仍然无法衔接,即使能够维持开工率,组件厂在包材、及海内外出货也出现运输上的困难,在供应短缺的情况下,仍能出货的组件厂订单有所增加,然而由于买卖双方仍在协调交期、交货量等细节,海外价格暂时呈现平稳情况,但后势预期会出现小幅上涨。

国内价格部分,随着一季度内需向后递延,近期新成交订单少,然而年前的招标价格已逐渐跌落到每瓦1.7元人民币以下,为反应年前招标价格,本周国内单晶PERC组件价格微幅下调至每瓦1.67元人民币上下。

2. 新冠病毒疫情对光伏板块的影响分析

2.1. 出口:产业链开工低至40%,海外需求部分受制

中国制造占据半壁江山,19年光伏组件出货量包揽前四。中国广阔的市场孕育了我国强大的光伏产业链,从上游的硅料、硅片生产,中游的电池片、组件制造,到下游光伏电场的建设安装、发电运营,各个环节产能充足,部分产业链上我国厂商走出国门,海外订单旺盛,市场占有率较高。组件方面,2018年,全国组件产量达到85.7GW,同比增长14.3%,以晶硅组件为主。中国作为光伏产业大国,近五年组件产量占全球总量之比一直高于50%,全球光伏制造业与中国成熟的光伏产业链环环相扣。

根据GlobalData的数据,2019年中国企业晶科以14.2GW的出货量和25%的增量继续保持全球组件出货第一的位置。2019年全球组件出货量排名前10的公司中,8家来自中国。排名前五的企业均来自中国,它们合计占据了一半的市场份额。

因疫情中国生产进度受损,海外厂商组装出现推迟。为控制新型冠状病毒的蔓延,国家通过延长法定节假日、封城、隔离等方式阻断病毒的传播,根据中国光伏行业协会14日发布的最新数据,受到疫情的影响,光伏行业原辅材料的最低开工率甚至低至30%,电池片、组件、逆变器的产能利用率也仅有40%-80%。若国内生产制造及物流运输仍不能复位,海外的光伏企业将会受到较大的冲击。由于光伏产品中国产能占据全球半壁江山,国内生产制造业的停滞也经过一层层地传导间接影响了海外光伏企业的生产和运营。

韩华因零部件供应中断暂停生产:据韩国中央日报日文版报道,由于新冠病毒疫情影响,从中国进口的零部件供应中断,继车厂之后,韩国的太阳能电池厂也将暂停运作。韩华集团旗下韩华思路信11日召开理事会,决定暂时停止位于忠清北道的镇川郡和阴城郡两座工厂的运作。其中,镇川厂从12日至23日暂停大部分生产,因部分原材料供应到位,计划从17日至20日启动部分生产。阴城厂从18日至23日停工6天。

发货延迟,印度光伏项目推迟:根据印度媒体thehinduBusinessLine报道,从光伏组件、支架等原材料到其他光伏配件,印度各地的设备商都反映,由于中国制造部门春节停工和节后由于疫情推迟复工,导致印度采购太阳能设备价格上涨,并面临发货延迟,缺货让众多印度光伏项目推迟。

光伏组件出口2-4月出口占比较为平均,PHEIC窗口期海外订单能否按时交付将成问号。此次新冠肺炎疫情被列入PHEIC之后,或对我国产品出口带来不利影响。虽然世卫组织总干事谭德塞强调,没有必要采取限制国际人员流动的措施,不建议实施旅行和贸易限制,但考虑到由于我国已成为全球最大的新能源产品制造集散地,因此对包括光伏在内的国内新能源制造商和贸易商来说,未来数月的出口存在较大变数(包括但不限于产品出口周期延长甚至产品出口受阻),短期内的贸易额及贸易量的均有下滑可能。

海外出口受春节影响外,3-4月春季开工通常为小高峰期,根据近几年的光伏组件出口数据,被WHO定位PHEIC后的2-4月整体光伏组件出口占比在25%左右,因此该窗口期的出口能否按时交货将对我国光伏产业链来讲至关重要。虽然根据美墨09年发生H1N1以及16年巴西寨卡病毒被WHO定为PHEIC的历史经验看,被影响国当期的出口数据不存在断崖式的下跌,而是和当下的经济环境挂钩,但目前根据不完全统计,已有超过60个国家发布了对中国的入境管制措施,商品出口须经层层关卡评定,严重影响货物交付时间,再加上在疫情影响下短期企业生产无法达到预期,海外订单交付延迟情况严重,面临丢单甚至诉讼风险,阻碍了我国光伏产业链企业海外市场发展。而拥有海外工厂的企业,主要原辅材料均以进口形式从中国采购,海外工厂原料供应面临困难。

综合来看,自18年531政策后,中国的光伏产业逐渐向海外扩张,19年光伏组件出口创自“双反”以来新高,对于海外订单占比较高的企业,收到疫情影响,部分国家对于中国人员和商品入境进行了管制,产能的不足叠加因物流问题产生的订单交付延续可能会对企业海外业务产生一定的负面影响。

2.2. 需求端:工程延期,19年遗留项目20年初抢装恐难按时交付

2019年我国新增光伏装机总容量达26.8GW,相对2018年减少18.4GW,同比下降42.6%,主要系2019年下半年,国内光伏装机受竞价政策出台延后影响出现断崖式下滑。考虑到上述情况,全年实际装机量基本符合预期。2020年国内光伏装机由2020年竞价+户用光伏+2019年结转+平价项目+领跑者项目和其他特高压等专项项目组成。2020年国内光伏装机预计可超过40GW,较2019有望大幅增长。

由于2019年国内光伏政策发布较晚,竞价项目在7月2日之后才落地。而项目前期工作较多,导致部分2019年竞价项目将延期至2020年上半年完成并网。2019年下半年光伏装机累计15.41GW左右,竞价项目约22.78GW左右,预计有7.3GW的去年遗留平价项目将在2020年一季度并网。

受疫情影响,并网项目开工延迟,潜在影响其并网延后而取消的补贴。当前在建项目并网时点或延期,而这其中受影响最大的应属2019年未并网的竞价项目。由于2019年政策规定2019年12月31日之后并网的项目按并网时间每推迟一个季度降低0.01元/kWh上网电价,且6月30日后并网将取消补贴,因此电站业主可能需要抢在3月31日前并网,因复工延后,部分项目的复工时间存在不确定性,因此项目的工程周期也将拉长。若2020年6月30日前无法完成并网,或将使相关业主方蒙受巨大损失。

OCI韩国退出多晶硅生产,短期硅料价格预计触底回升,若疫情得到缓解,海外订单叠加国内光伏装机并网,上游硅料供需平衡短期打破,中游组件和下游EPC企业成本承压。此前由于生产成本几近当前平均售价的记录新低,韩国大型多晶硅生产商OCIChemical将关闭韩国的两处太阳能级多晶硅工厂。OCI韩国光伏多晶硅产能约占全球的7.89%,而中国有约10%的硅料进口来自韩国,大部分为OCI韩国出口,因此OCI韩国的退出短期内可能打破硅料供需的弱平衡,造成供给偏紧,而此前硅料价格进一步下跌,短期出现反弹的可能性较大。

虽然通威股份发布公告到2023年将多晶硅产能扩产至23-29万吨/年,但中短期尤其是疫情缓解后因开工延期而堆积的海外订单和上半年需并网的去年平价项目集中开工,上游原料预计出现供给偏紧的现象,对于本身因疫情受损的组件厂商来说雪上加霜,潜在的成本增加也让企业一二季度的利润出现承压。

综上,短期受到疫情的影响,2020年上半年光伏设备新增并网容量的开工将会延后,整体对于组件的需求会体现在疫情结束后的集中开工期,此外由于OCI韩国的光伏多晶硅产能的退出,上游硅料的供需平衡可能打破,原材料价格短期的上涨也会影响到集中开工的中下游企业。

2.3. 供给端:国内产能多集中于江苏,复工预期向好

大型光伏企业总部或生产基地均在江苏,江苏疫情整体可控,复工预期向好,生产端中短期内压力逐渐缓解。从生产端来说,对于行业能否从疫情中快速复苏整体的生产能力能否快速回升起到了决定性的作用,光伏厂商以及生产基地多集中在江苏一带,19年占据全球光伏组件出货量前十中的晶澳、隆基、阿特斯、韩华、天合光电、协鑫集成的总部和大部分生产基地都在江苏,而根据江苏省政府新闻办对外通报:截至2月16日,江苏规模以上工业企业已复工29230家,复工面达65%,特别是规模以上工业企业复工数量约占全国17%,位居全国第一。截至2月18日,江苏全省431家上市公司中除26家企业未复工外,其他企业均已全部或部分复工,复工率达94%。对于疫情控制较好的江苏地区,企业复工预期向好,整体产业的产能会在中短期内逐渐恢复。

根据19年光伏竞价项目投标情况,疫情严重地区(选取湖北、河南、浙江、广东、湖南)的招投标装机容量占总体比重为28.56%,其中湖北单省的占比5.5%,整体来看20年初光伏的项目并网抢装有一定的影响。由于疫情严重地区会对城市封闭隔离更加严厉,如湖北将复工时间推迟至3月10日,因此疫情严重的地区对于光伏项目的开工会存在延后的预期。

综上,从供给端来看,疫情的持续对于光伏产业开工进度的影响是必然的,尤其是一季度光伏并网容量中叠加了19年未完成的竞价项目的抢装,抢装因疫情推迟复工而向后延续,湖北等疫情重灾区的并网容量整体占比28%左右,这部分的并网将会预期更晚开工,从中长期看,20年光伏项目的竞价早于19年,整体20年的开工进度会优于19年。

2.4. 企业自身:弃光限电同比大增,企业利润承压

20年光伏指导电价下浮。2月11日,国家发展改革委价格司以电话形式向部分企业了解他们对2020年光伏发电上网指导电价的意见。根据财政部的数据,2020年一、二、三类资源区地面电站项目指导价分别为每千瓦时0.33元、0.38元和0.47元,比2019年分别下调了0.07、0.07和0.08元。

部分地区发电价格下浮空间有限,受疫情影响限电同比大增,下游企业利润承压。据统计,对一、二类资源区而言,除青海、新疆、宁夏和内蒙古、甘肃部分地区外,多数地区的降价空间已经不足0.05元/kWh,四川指导电价甚至低于当地燃煤发电标杆电价,竞价比拼变为补贴需求的较量。三类资源区情况稍好,但广东、湖南两省降价空间已不超过0.02元/kWh,甚至可以说没有参与竞价的必要。此外根据中国光伏行业协会的相关资料显示,疫情影响导致全国工业企业开工率不足,用电负荷下降,某技术领跑者项目1月份限电率达到50%,而2月份更加严重,部分省份限电率均同比增加,其中山东和陕西分别达到14%和11.7%。受此影响,下游EPC运营企业在电价和电量双双下降的情况下,利润承压,这有可能传到至中游光伏组件厂商的出厂价格有回落的预期,叠加上游硅料因OCI韩国的产能退出而短期有价格触底回升的预期,对于中游光伏组件厂商和下游EPC企业一季度的利润有一定的负面影响。

3. 投资建议

受疫情影响海外订单恐延迟交付,3-4月光伏出口小高峰期或不再。自18年531政策后,中国的光伏产业逐渐向海外扩张,19年光伏组件出口创自“双反”以来新高,对于海外订单占比较高的企业,收到疫情影响,部分国家对于中国人员和商品入境进行了管制,产能的不足叠加因物流问题产生的订单交付延续可能会对企业海外业务产生一定的负面影响。

受疫情影响,并网项目开工延迟,潜在影响其并网延后而取消的补贴。当前在建项目并网时点或延期,而这其中受影响最大的应属2019年未并网的竞价项目。由于2019年政策规定2019年12月31日之后并网的项目按并网时间每推迟一个季度降低0.01元/kWh上网电价,且6月30日后并网将取消补贴,因此电站业主可能需要抢在3月31日前并网,因复工延后,部分项目的复工时间存在不确定性,因此项目的工程周期也将拉长。若2020年6月30日前无法完成并网,或将使相关业主方蒙受巨大损失。

OCI韩国光伏多晶硅产能退出,上游原料价格反弹,疫情稳定企业集中生产对企业成本控制有一定压力。OCI韩国光伏多晶硅产能约占全球的7.89%,而中国有约10%的硅料进口来自韩国,大部分为OCI韩国出口,因此OCI韩国的退出短期内可能打破硅料供需的弱平衡,造成供给偏紧,而此前硅料价格进一步下跌,短期出现反弹的可能性较大。

大型光伏企业总部或生产基地均在江苏,江苏疫情整体可控,复工预期向好,生产端中短期内压力逐渐缓解。疫情的持续对于光伏产业开工进度的影响是必然的,尤其是一季度光伏并网容量中叠加了19年未完成的竞价项目的抢装,抢装因疫情推迟复工而向后延续,湖北等疫情重灾区的并网容量整体占比28%左右,这部分的并网将会预期更晚开工,从中长期看,20年光伏项目的竞价早于19年,整体20年的开工进度会优于19年。

从企业内部角度出发,疫情影响一季度全国用电量,光伏弃光限电同比大增,20年用电指导价格进一步下调,下游企业利润承压。20年光伏指导电价进一步下调,部分地区降价空间已经不足0.05元/kWh,此外根据中国光伏行业协会的相关资料显示,疫情影响导致全国工业企业开工率不足,用电负荷下降,某技术领跑者项目1月份限电率达到50%,而2月份更加严重,部分省份限电率均同比增加,其中山东和陕西分别达到14%和11.7%。受此影响,下游EPC运营企业在电价和电量双双下降的情况下,利润承压,这有可能传到至中游光伏组件厂商的出厂价格有回落的预期,叠加上游硅料因OCI韩国的产能退出而短期有价格触底回升的预期,对于中游光伏组件厂商和下游EPC企业一季度的利润有一定的负面影响。

投资建议:因OCI韩国退出光伏多晶硅产能,可关注国内多晶硅生产厂商;受疫情影响国内光伏制造的企业的海外订单交货短期出现困难,可关注在东南亚布局生产线的国内组件厂商;Bloomberg和CIPA对于20年我国光伏并网容量预测的中位数为45GW,考虑到成本的上升以及因疫情复工推迟而未能在6月前并网,投资者应关注今年整体的光伏市场的景气度,光伏设备并网是否出现不及预期的情况。

4. 风险提示:

海外市场环境出现变化,产业链原料价格大幅波动,光伏行业政策不及预期,新冠疫情超预期恶化,延长对市场冲击。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。