下注未来,且看神鹿!

作者:嘉实财富研究与投资者回报中心

5G,半导体、科创,老龄化,利率下行…关注资本市场的您是否最近经常听到这几个词呢?的确,科技+医药,这两个关键词不断升温的搜索热度叠加过去半年二级市场的涨幅不断撩拨着各位投资人的神经。我们不想错过任何一个风口,但是在投资前,我们不禁要问,现在这个节点介入是否合适?科技板块最近杂音颇多,是否还值得投资?怎么选?医药板块太专业,看不懂,怎么办?嘉实财富研究与投资者回报中心将从不同角度为您解读,并给出我们的解决方案。

一、科技:风口浪尖—科技主

题是否过气了?

1870-1910s,蒸汽机与电报、电话技术;1920-1940s,电气化、内燃机、化工合成与电信技术;1950-现在则为信息技术革命。技术最先进的美国利用技术的优势仍然占据世界经济霸主地位,而中国在近些年的快速发展轨迹中也认识到科技才是第一生产力,新技术革命的掌控决定了国家竞争力。长期来看,我们正处于创新周期、政策周期、资本周期三大黄金周期的共振时代:

1、创新周期,5G产业为龙头带来的万物互联信息大产业重塑;

2、政策周期,国家多次强调支持科技产业,政治局会议多次提及;

3、资本周期,科创板推出,科技股估值水平处于历史低位。

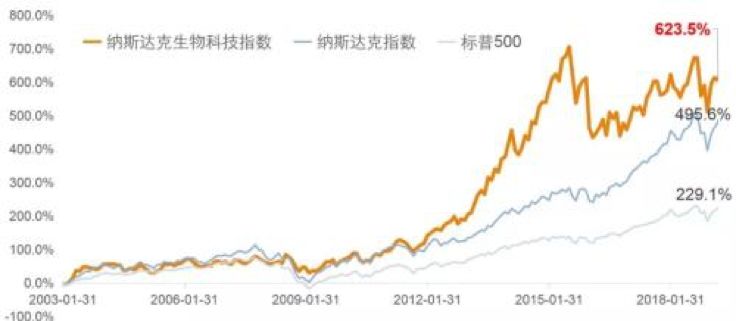

这一趋势同样反应在资本市场上,资本市场作为宏观经济的“晴雨表”,代表了当下的整体趋势。我们可以回看美股过去十年的表现,在2010年以苹果4上市为代表的硬件创新爆发,同时叠加4g时代的开启,以移动互联网发展为中枢催生了美股十年的牛市,可以说美股过去十年是科技股的十年。

数据来源:Wind

回看国内,2020年3月4日政治局会议再次着重提及了 “新基建”,从中我们可以很明确地看到,未来20年支撑中国经济社会繁荣发展的是5G、人工智能、数据中心、互联网等科技创新领域基础设施,以及教育、医疗、社保等民生消费升级领域基础设施,这一大趋势为我们孕育了非常明确的投资赛道。

二、医药:去年涨太多—医药

板块还有多大空间?

近期新冠疫情的发酵让医药板块再次成为大众热点,然而投资医药行业并不简单。“医药”名为行业,实际上是由诸多子行业凑在一起的行业组合,分别代表不同品类的药品、器械和服务,有着各自的逻辑和规律,具体来看医药行业的层级划分,以医疗器械为例,单一细分产业链总市值就高达3419亿美元,由此来看,行业投资潜力十分巨大。

数据来源:银河证券研究院

从医药行业投资逻辑来看,医药行业未来将受益于中国的经济高质量转型及人口老龄化趋势,市场空间广阔。根据卫生部数据,65岁以上老年人慢性病患病率是全部人口患病率的3.2倍,老年人消耗的卫生资源是全部人口平均消耗卫生资源的1.9 倍。所以人口老龄化加速带来的医疗健康需求是巨大的。

数据来源:wind

如果说二级市场投资就是“滚雪球”,医药可以被视为坡够长、雪够厚的赛道。医药行业作为人类生活必需品,具有弱周期性,几乎不受经济周期的影响。这是医药公司能够持续发展壮大的外因。医药行业属于大消费行业,尤其是近些年科技的发展,医疗服务、在线医疗等板块得到了不断发展,产业链持续扩张。此外,医药行业除了具有消费属性,它同样具备很强的科技属性。有些研发能力很强的医药公司也是科技公司。在美股历史上,医药科技行业也是最容易出长线大牛股的行业。

数据来源:wind

三、如何选择合适产品布局?

赛道确定了,下一步就是选择合适的投资工具。在投资这件事上,认识到自己的能力圈是一件非常重要的事情。如果在没有经过专业的学习和训练以及大量的研究工作支持的情况下,大多数人只是普通人,无法战胜市场,但很多人却往往不能意识到这一点。尤其是在科技+医药这种成长趋势极佳,但是却属于高风险高波动的赛道下,我们如何以最佳的方式参与到资本市场中来分享行业蓬勃发展带来的红利呢?

上千只主题基金怎么选?不想一‘错“再”错“,怎么办?

选择主题公募基金,让专业的人做专业的事,这个大思路没有错。但综合分析来看,选择个基的性价比不如选择一篮子基金的性价比高,原因有二:

1)二次筛选:市场上千只相关主题基金,要从中选择业绩好,波动低,回撤小,投资主题明确且投资风格不发生偏移的基金的难度,在缺少大量研究的支持下,难度不亚于选择个股。

2)分散风险:一个好的组合将根据市场环境进行动态调整,做到“吐故纳新”,保证池中基金的“健康度”,避免投资人重仓于某一两只基金所带来的风险。

嘉实财富投顾服务即将上线“神鹿组合”,为您优中择优,提供长期投资于科创+医药领域的极佳投资工具,让优秀管理人服务于我们的财富增长。

组合构建框架:Smart Beta+Alpha —选定强势赛道,力争超额回报

何为“Smart Beta”?

投资于某一板块最直接的方式就是指数。传统市值加权指数中,市值越高的个股在指数中将占有越大的权重,往往将指数投资者暴露于被高估的股票以及投资集中的风险之中。而Smart Beta则与传统宽基指数编制方法不同,将会对传统宽基指数选股以及权重进行优化,在指数化被动管理的同时,相对于传统指数也能够取得一定的超额收益。神鹿组合中的基准将用行业指数替代传统宽基指数,并且根据市场行情对科技或医药的权重及时进行调整。

何为”Alpha”?

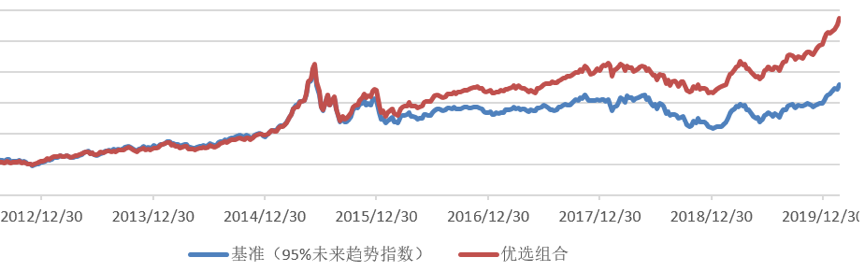

在既定的行业赛道上,精选能够在较长时间中持续创造超额收益的主动管理人。我们将选择市场排名前四分之一的头部基金公司+风格确定且鲜明的基金经理的搭配,辅以规模、成立时间、追踪基准误差等指标建立一个基金初选池,再通过计算池内基金相对收益,综合最新调研得出的信息比率、超额收益回撤比、机构评级、机构持仓情况等因子得出我们的基金精选池,真正做到“优中择优”。下图为精选池等权配置与业绩比较基准回测对比图:

短期来看,二级市场的剧烈波动恰恰为我们消化了部分前期板块内的估值泡沫,为我们布局提供了绝佳的机会;长期来看,我们要尊重趋势的力量,搭上产业蓬勃发展的列车。下注未来,请看“神鹿”!

嘉实投顾“神鹿组合”已在嘉实财富APP上线!

欲知嘉实财富产品详情请致电您的理财顾问,或致电400-021-8850

免责声明

本文中的信息或所表述的观点并不构成对任何人的投资建议,也没有考虑到接收人特殊的投资目标、财务状况或需求,不应被作为投资决策的依据。载于本文的数据、信息源于市场公开信息或其他本公司认为可信赖的来源,但本公司并不就其准确性或完整性作出明确或隐含的声明或保证。本文转载的第三方报告或资料、信息等,转载内容仅代表该第三方观点,并不代表本公司的立场。本公司不保证本文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本文所载资料、意见及推测不一致的报告。无论何种情形,本公司不对任何人因使用本文内容所引致的任何损失承担责任。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。