唱多做多 公募偏股型基金上周逆市大幅加仓A股

原标题:唱多做多,公募偏股型基金上周逆市大幅加仓A股

唱多做多!公募偏股型基金上周整体逆市大幅加仓!

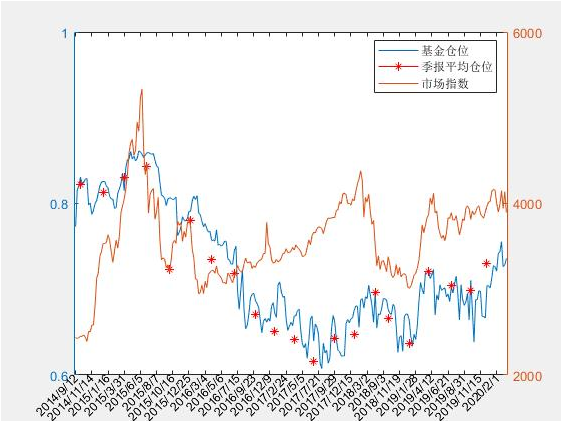

据好买基金研究中心最新数据显示,3月9日至13日该周,偏股型基金整体大幅加仓3.88%,当前仓位64.33%。其中,股票型基金仓位上升1.94%,标准混合型基金仓位上升4.14%,当前仓位分别为85.34%和61.53%。

上周,随着新冠肺炎疫情在全球扩散,金融市场不安情绪弥漫,全球股市经历了惊心动魄的一周,暴跌和熔断频频上演。此外,多国股市较年内高点跌幅超过20%,纷纷跌入“技术性熊市”。

虽然上周A股在全球股市一片惨淡的环境中,呈现较为抗跌的走势,但上证综指一周跌去4.85%,先后失守3000点和2900点整数关口仍让投资者心情不佳。

然而,公募基金在此过程中集体唱多中国股市的中长期向好态势,并且再次用实际行动做多A股。

整体来看,公募偏股型基金上周大幅加仓,终结此前连续两周的小幅减仓操作;基金名义调仓与主动调仓方向一致,且主动调仓幅度大于名义调仓。目前,公募偏股基金仓位总体处于历史中位水平。

图1:整体仓位情况

图1:整体仓位情况国金证券最新发布的公募基金股票仓位测算周报也给出相似的答案。

据测算,3月9日至13日该周,在旗下拥有权益基金的134家基金公司中,有80家基金公司在上周的仓位上升,占比59.7%;另外54家基金公司仓位则有所下降。值得注意的是,多家基金公司的平均持股仓位已经在较高水平,继续加仓的空间已十分有限,其中,睿远基金、博道基金、中庚基金等10家基金公司的平均持仓均已超过90%。

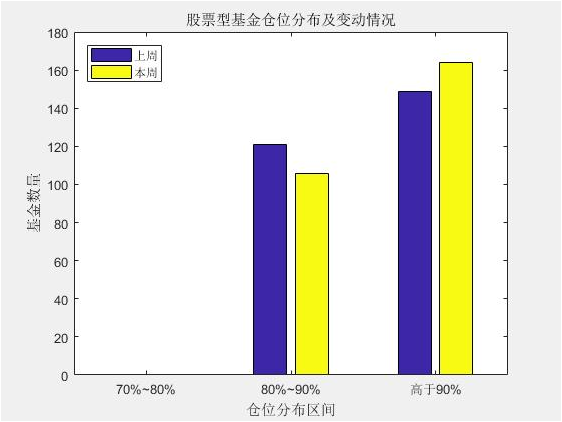

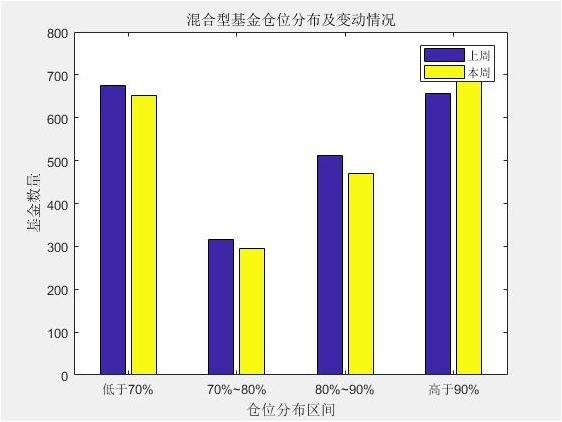

此外,主动权益类基金的持仓也在进一步上升。其中,股票型基金仓位单周上升0.49%,混合型基金仓位单周上升0.55%,截至3月13日,当前仓位分别为89.95%和71.55%。

具体到单只基金,按照国金证券最新发布的公募基金股票仓位测算结果,拥有统计数据的2429只权益基金的平均持股仓位升至73.05%。其中,有805只基金的持股仓位超过90%,占比高达33.14%。

市场较为关注的睿远成长价值基金也在上周进一步加仓。

据国金证券数据,“基金大佬”陈光明旗下的睿远成长价值A在3月9日至13日该周加仓6.51%至88.04%,相对于最近一个季度增加3.09%。

图2:股票型基金仓位分布及变动情况

图2:股票型基金仓位分布及变动情况 图3:混合型基金仓位分布及变动情况

图3:混合型基金仓位分布及变动情况那么在主动权益基金加仓的过程中,哪些行业被重新配置呢?

据好买基金研究中心最新数据显示,3月9日至13日该周,商贸零售、传媒和电力设备三个板块被公募基金主动相对大幅加仓,幅度分别为1.31%、1.19%和1.05%;而家电、电子元器件和食品饮料逐渐主动减持,减仓幅度分别为0.92%、0.90%和0.53%。

图4:行业变动情况

图4:行业变动情况此外,截至3月13日,基金配置比例位居前三的行业是餐饮旅游、电力设备和传媒,配置仓位分别为3.96%、3.45%和3.42%;基金配置比例居后的三个行业是建筑、建材和房地产,配置仓位分别为0.61%、0.81%和0.89%。

图5:行业配置情况

图5:行业配置情况不过,虽然中国央行在3月13日晚间宣布定向降准,但A股市场3月16日并未终结连跌态势,上证综指高开低走,最终收跌3.4%,为连续第四个交易日收跌。

展望后市,海富通QDII基金经理陶意非认为,受外围影响,A股近期也出现一定回调,主要出于对包括国内在内的全球经济前景的担忧。若疫情在全球蔓延,可能会造成全球性的经济衰退,从而对中国的出口造成压力。此外,可能造成国内已经逐渐好转的疫情状况重新面临挑战,从而进一步影响国内消费经济复苏。因此,未来除了要关注疫情在国内的变化,更要关注在全球的传播情况。

上投摩根基金判断,短期而言,市场情绪仍将被疫情发展形势左右,波动仍将维持在较高水平,建议通过多元配置降低组合波动,中国债券、A股亦是全球投资者分散投资的优选。中长期而言,此轮调整有望带来中长期的布局良机,因估值吸引力将在调整后更加明显,且央行政策往往“易放难收”,建议投资者着眼于长,逢低择优布局那些有较大政策空间和受疫情影响有限的地区、有长期成长空间与潜力的行业与龙头。

招商基金认为,短期A股仍有调整整固压力。但中期来看,外需若因疫情影响继续走弱,国内逆周期调节政策出台的必要性也将进一步强化;目前市场估值仍处于历史中枢以下,同时流动性充裕和利率持续下行的背景下,市场整体的下行空间不大。下一阶段,海外疫情的进展、各国托底政策的出台节奏以及全球股市是否阶段性见底仍是关注的重点。

板块上,招商基金建议重点关注受益于逆周期政策加码且当前估值仍低的周期性板块的估值修复机会,如地产、汽车、基建等;同时对于回调之后估值趋于合理、行业景气度确定性向上的成长板块仍可精选个股,择机参与。

平安基金也认为,投资者对中国经济无需过度悲观。行业配置上,灵活的货币政策配合积极的财政政策,预计促消费(汽车、餐饮、家电)、稳投资(新、老基建)将会成为后期政策发力的重点。相比海外大多数市场,中国消费升级与产业升级的空间广阔,是中长期值得看好的趋势,短期市场波动提供布局这些趋势性的优质龙头的机会。建议关注基本面优秀并且估值调整到较为合理位置的TMT个股,逆周期调节以及复工带动下的新老基建产业链。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。