公募产品大举杀入新三板? 可投比例或很小

原标题:公募产品大举杀入新三板?可投比例或很小,基金专户踩雷经历令公募谈虎色变

来源:券商中国

券商中国记者获悉,关于新三板投资,基金公司更倾向于推出控制投资比例的跨市场基金,而非专投新三板的基金。

业内普遍预期,公募基金投资新三板的相关指引有望近期择机公布。但券商中国记者采访发现,国内基金公司似乎并不积极,普遍未形成清晰具体的产品方案。与此相关的是,由于基金公司专户产品在新三板市场踩雷不少,相关产品带来了恶劣影响。基金公司也希望产品方案中的投资比例更多以沪深A股为主,小比例地参与新三板市场,同时这也与新三板精选层可投资标的数量较少有关,避免同质化和流动性风险。

虽然公募基金产品尚未直接进入新三板,但基金公司的专户产品在过去几年频频进入这一市场,由于投资经验不足,基金公司旗下专户产品多次踩雷,导致一些基金公司在新三板投资上名誉受损,这也成为基金公司的公募产品方案相对谨慎的主要因素。

公募新三板专投产品并非首选

国内一家大型基金公司人士向券商中国记者表示,公司正准备投资新三板的公募基金产品方案,还没有具体清晰的产品。这位人士认为,相关政策可能在近期有所动作,目前也在等待进一步的消息。

“新三板市场风险较大,公司倾向于推出跨市场的公募基金产品,”华南一家基金公司人士向券商中国记者透露,产品方案优先考虑沪深上市公司标的搭配新三板公司,同时控制对新三板公司的投资比例。

新三板的改革为公募基金产品铺平了入市之路。去年12月,新三板市场改革迎来阶段性进展,全国股转公司设立精选层,明确精选层入层条件。同时规定,符合要求的精选层挂牌公司可直接向证券交易所申请上市交易。新三板市场就此形成“精选层——创新层——基础层”三层次市场结构。今年年初,证监会又在一份新规的征求意见稿中明确,公募基金可投资新三板精选层。这意味着,未来散户投资者可借道公募基金产品参与新三板投资。

截至今年1月初,新三板挂牌企业数量为8943家。其中,创新层为667家,在全国股转公司设立精选层后,Wind数据显示,截至目前已有超过120家新三板公司公告拟入精选层。

由于新三板的精选层引入连续竞价机制,资金体量大、市场号召力强的公募基金产品一旦进入市场,新三板市场的活跃度将显得得以提升。

但是,首批进入精选层的新三板公司数量不会太多。综合多家券商机构的观点,首批进入精选层的新三板公司数量可能在20家至30家。

这意味着新三板实际上的可投资标的非常的少,专门成立一只投资新三板的公募基金产品在选股上会有一定压力,尤其是当多家基金公司申报类似的产品之后,新三板的公募基金产品可能会高度同质化,也可能面临着流动性风险。

考虑到新三板市场可投资标的相对较少,流动性与公司质量与A股市场相比,又有较大落差。不少基金公司倾向于推出跨市场类的新三板公募基金产品,即仓位比例中只有较少比例可以投资新三板。

券商中国记者在采访中获悉,实际上许多基金公司对投资新三板都略带谨慎,一些中小公司甚至还探讨相关产品方案。

“基金公司过去推出的新三板专户其实做的一塌糊涂,”有业内人士向券商中国记者表示,新三板公募基金产品可以为投资者提供一种股票资产配置的选择,这就类似于为投资者提供可投资海外市场的QDII基金产品,它主要是满足不同投资者的需要,新三板公募基金产品可以满足风险偏好相对较高的投资者。

基金专户踩雷经历令公募产品方案犹豫

成为新三板的公募基金产品的基金持有人,确实需要一定的承受力,至少从基金公司发行的新三板专户产品上看,新三板市场风险并不小。

公募基金公司借助QDII贸然杀入海外股票市场后的尴尬,在新三板市场实际上已经预演过。

前海开源基金公司、宝盈基金公司、财通基金公司旗下的专户产品,就曾在新三板市场踩雷。2018年4月,前海开源基金公司遭投资者维权,因前海开源基金旗下的前海开源资产2015年发行的一款名为“前海开源资产锦安财富新三板资产管理计划”的产品近日到期,该项目主要投向中科招商定增项目,但偏偏新三板“龙头股”中科招商于2017年底遭到强制摘牌,市值从最高峰的1300亿,跌至不足70亿,从而拖累前海开源基金旗下的新三板专户产品,引发投资者的不满。

这也不是上述基金公司专户产品在新三板市场的唯一一次踩雷。2015年7月,前海开源基金公司通过专户产品认购了天开园林150万股,每股价格为14元,但天开园林股价一路下跌,最终该股票跌至不足1元。

天开园林披露的信息显示,截至2018年6月30日,前海开源基金公司旗下的 “前海开源恒天财富三板做市30专项资产管理计划”持有天开园林150万股。天开园林在2019年7月19日公告终止挂牌,该公司表示将继续做好与股东的解释工作,妥善处理相关事宜。

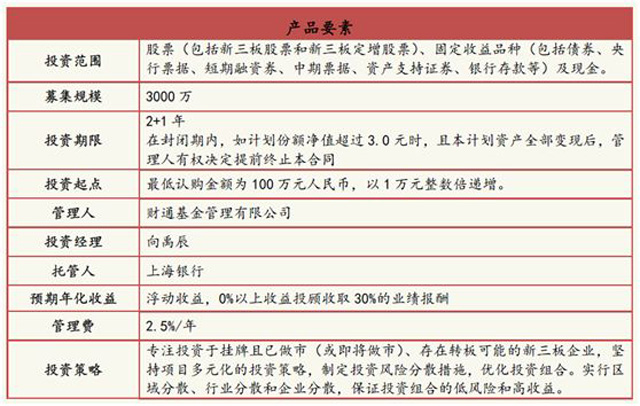

财通基金踩雷新三板的旗下专户产品是财通基金-富春新三板混合精选9号资产管理计划(下称:财通9号)。资料显示,财通9号募集规模3000万,投资期限2+1年,投资范围为股票(包括新三板股票和新三板定增股票)、固定收益品种及现金,投向挂牌且已做市(或即将做市)、存在转板可能的新三板企业。管理费是2.5%/年,不过,新三板的钱可没那么好赚,自2015年4月22日成立后,截至2018年3月30日,财通9号因为新三板累计亏损接近30%。

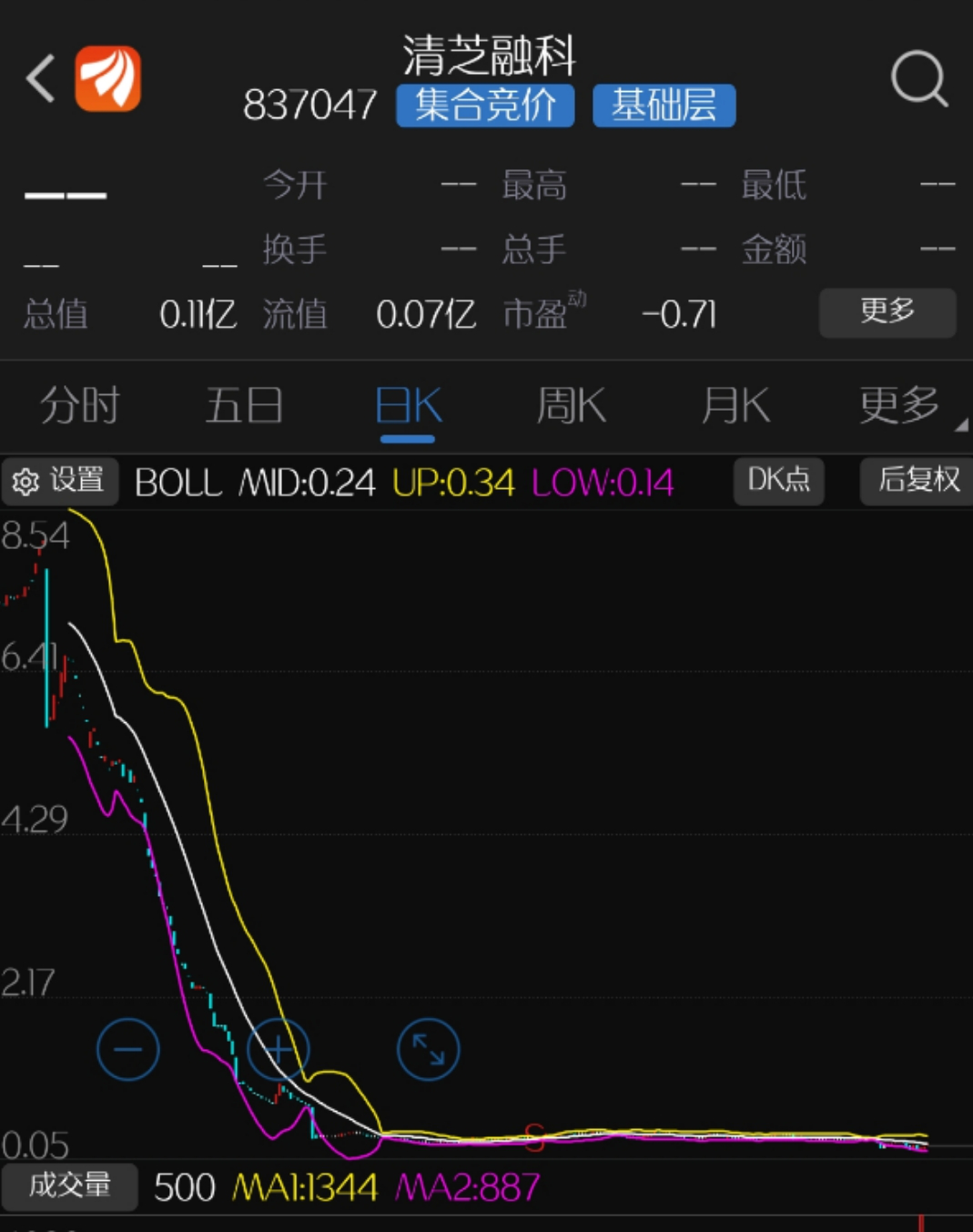

券商中国记者发现,宝盈基金公司旗下的中铁宝盈资产专户产品已踩雷新三板公司清芝融科,新三板公司披露的信息显示,宝盈基金的旗下专户是在2016年进入这只新三板公司的前十大股东,截至2019年6月底,仍持有543万股,持股比例高达8.95%。根据新三板披露的公开转让公告,宝盈基金旗下的中铁宝盈公司出资5000万,持股数量870万股,持股成本为5.747元。

这笔新三板的股票投资对宝盈基金专户而言,可谓是灾难性事故。在三年时间内,因业绩持续亏损,宝盈基金旗下专户所持有的清芝融科股价,已从最高的8.5元暴跌到目前的0.23元,这意味着宝盈基金的新三板专户在这笔投资上已被深度套牢。

基金公司专户产品在新三板市场屡屡受挫的背景下,公募基金公司有关新三板产品的方案设计变得更为谨慎,也使得公募基金公司更倾向于推出控制投资比例的跨市场基金产品。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。