神奇的资产配置,为何市场震荡下选这款?

2020年投资者“被迫”见证较多历史,经历3月美股四次熔断后,4月又见证“负油价”,原油期货价格下跌幅度大。

对于一些投资者来说,在今年不同时期,单一配置权益、原油等资产,可能会受到较大的波动,而合理的资产配置,搭配相关性低的资产,可以降低风险。

正如全球资产配置之父加里·布林森所说:“从长远看,大约90%的投资收益都是来自于成功的资产配置”。

在1986年的《金融分析家杂志》的一项研究中,他统计美国91只大型退休基金1974-1983的实证研究数据,资产配置对业绩的平均贡献为91.5%,远高于股票选择的4.6%和买卖时机选择的1.8%。

为什么要进行资产配置?

投资千万条,分散第一条,即均衡配置,分散风险。

这是因为资产配置的价值体现在不同资产分散化上,选取相关性低的资产。

比如同一时间内,总会有一些资产收益会上涨,也会有一些资产下跌,通过将相关性比较低的资产组合在一起,可以使得一些收益高的资产“填补”另一些亏损的资产,从而降低组合的波动率,就像“鸡蛋不放在一个篮子里”,分开放置,鸡蛋不易互相碰碎。

G叔以相关性比较低的权益类资产(上证综指)、固收类资产(中证全债指数)为例,统计2010至2019年每年度收益情况,发现在这区间内,有6年上证综指、中证全债指数涨跌相反,有3年(2012、2014、2015)两只指数都出现普涨的情况,可以说股、债两类资产相关性比较低。

值得一提的是,股债搭配会擦出“不一样火花”。

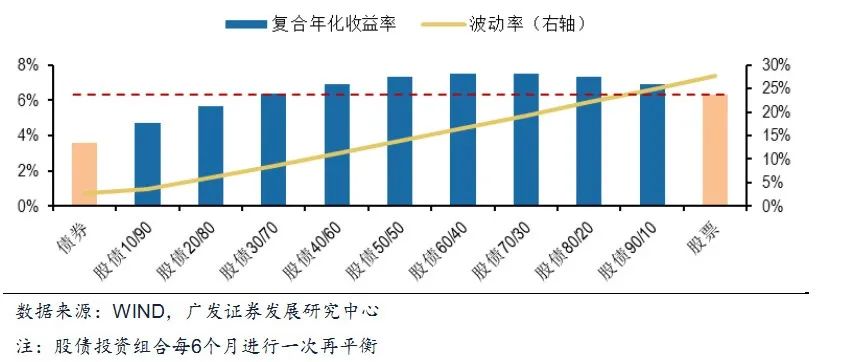

广发证券模拟数据显示,单一股票的复合年化收益率为6.34%,如果是股票比例大于30%的股债投资组合,如股债40/60、股债50/50、股债60/40、股债70/30、股债80/20、股债90/10,其收益率均高于单一股票复合年化收益率。

这表明适当比例的股债组合,对组合收益或有一定的贡献。

从波动性看,单一债券资产的波动率低于5%,上述股债组合的波动率高于债券资产,而单一股票资产的波动率接近30%,上述股债组合的波动率要低于30%,且股票占比最高的股债90/10的波动率也仅在25%左右。

大类资产配置可以有效改善收益风险特征

(来源:广发证券,测试中股票采用沪深300指数,债券采用中债总财富(总值)指数。以2002初-2016年末的历史数据来进行回测分析)

(来源:广发证券,测试中股票采用沪深300指数,债券采用中债总财富(总值)指数。以2002初-2016年末的历史数据来进行回测分析)风险提示:我国基金运作时间较短,不能反映股市发展的所有阶段,上述数据仅表明沪深300指数、债券采用中债总财富(总值)指数的组合收益和波动测算情况,不作为投资建议且不能反映所有投资组合的实际收益和风险水平。基金投资需谨慎。

如何进行资产配置呢?

从上面数据来看,股债合理搭配,对组合收益和波动或有一定的贡献。

而在中国市场中,拥有较多的股票、债券品种,比如股票细分行业、个股众多,行业之间,企业与企业之间发展阶段不同,好公司与一般公司在发展过程中会拉开差距。

普通投资者如果直接购买个股、个券,好比大浪淘沙,找出真正有价值的“金子”,赚钱难度不言而喻。

公募基金发展20多年,投研能力、风控能力较高,也推出一些适宜做资产配置的产品。

以最近G叔家发行的银河臻选多策略混合为例,它就是对权益类资产和固定收益类资产之间进行配置。

从个股方面,该基金会选择研发能力、市场能力、公司治理等优秀的上市公司,其中市场能力,考察的是上市公司是否有完善的产品线布局,能否推出具有高市场容量的品种并使短、中长期的产品有效衔接。

除了上面这些指标,该基金还会关注企业的成长性、盈利能力、估值水平等指标,选择财务健康、成长性好、估值合理的股票。

为了精选出优质的债券,银河臻选多策略混合会利用久期偏离、收益率曲线配置、类属配置等策略,选择具有良好投资价值的债券品种进行投资。

比如久期偏离策略上,该基金会根据对利率水平的预期,在预期利率下降时,增加组合久期,以较多地获得债券价格上升带来的收益,在预期利率上升时,减小组合久期,以规避债券价格下降的风险。

银河臻选多策略混合投资门槛比较低,设置A、C两类基金份额,其中A类基金份额认购金额在100万元以下,费率为0.8%,不收取销售服务费;C类基金份额认购费率为0%,每年收取0.1%销售服务费率。

从目前市场看,低利率环境下,债券价格上涨,可能会推动债基收益上行,股市短期虽然有波动,但估值优势仍存,相对外围市场,A股韧性较好,具有长期配置价值。

借道银河臻选多策略混合这样的产品,由专业的人进行组合管理,帮助投资者寻找股债两市的机会,我们一起静待收益花开。

银河臻选多策略混合

将于 今日下午15:00

结束募集

你 可 能 还 想 看

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。