富国基金王乐乐:上证综指十年不涨原因有哪些?

大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

观点抬头:富国基金ETF投资总监王乐乐

1.上证综指十年不涨原因有哪些?

由于上证指数是一支“纳新但不吐故”的指数,而且由于指数编制的方法,使得指数表现并没有充分反应出中国经济增长的实际情况。首先,新股的不断纳入,使得A股更多体现为市值的不断上涨而不是上证指数点位的攀升;其次,A股市场是一个散户化特征显著的市场,存在明显的“新股效应”。新股上市之初往往价格偏高、估值较高,一旦新股纳入到上证综指当中,随着“新股”变成“老股”,其估值可能会逐渐回归到行业平均,从而对上证综指产生一定程度的拖累。

而且由于上证综指的成分股涵盖了上海证券交易所上市的全部股票组成,其中包括某些亏损的ST股票、*ST股票以及流动性不佳的股票,这也对上证综指产生一定的影响。此外,上证综指的成分股中存在一些B股,由于B股目前整体成交活跃度较低,这也影响了上证综指的表现。

未来上证综指是否可以采用调整成分股的方式来提升指数的代表性,比如:剔除一些亏损股票、流动性不佳的股票、财务造假的股票等,并将科创板股票纳入到上证综指当中。

2.长期来看,中美股市主要指数表现对比明显,主要差异有哪些?

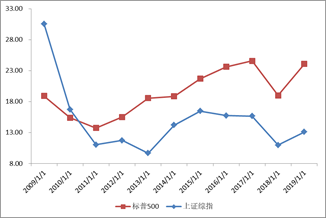

从估值来看,近十年来看,美股的估值是震荡上行的,标普500的估值从2009年底的19倍提升到了2019年底的24倍,也就是说:从股票价格形成来看,美股估值提升,其实对标普500指数表现提供了一定正贡献。相比之下,上证综指的估值震荡下行,下行幅度高达近60%,拖累了上证综指的表现。

图:上证综指和标普500指数的估值表现

数据来源:wind,自2009年12月31日至2019年12月31日。

另外,从盈利能力来看,标普500选择的是美股市值最大500只股票,而这500只股票大多都是行业的龙头公司,可以争取行业集中度提升带来的收益。从行业分布来看,标普500指数的行业主要是信息技术、可选消费、医药医疗保健等成长性较高的行业,而上证综指的行业主要是银行、非银等行业。行业结构和成长性的差异,使得指数的盈利能力也呈现一定的差异。

最近十年来看,美股除了行业集中度提升之外,大量的股票回购,也是提升美股EPS的重要方法,给美股市场提供了支撑。

3.上交所近期也针对指数优化编制开始征询意见,您觉得主要修改的方向有哪些?难点有哪些?如何过渡?

主要的修改方向可能涉及新股纳入标准、剔除一些业绩差ST股票和流动性不佳的股票等等。以及,科创板股票能否纳入到上证综指。

4.关于上证指数是否失真,有人认为失真,不能代表经济增长,也有人认为合理,显示了金融地产在经济结构中的地位,如何看待?

可能是上市标准的原因,使得不少科技公司、创新公司、同股不同权的公司等无法上市,可能影响了上证综指对中国宏观经济的代表性。

随着科创板和注册制的推出,上交所市场的兼容性和代表性大幅提升。未来如果科创板股票纳入到上证综指中,也会提升上证综指的代表性。

5.从指数投资角度来看,市场上有规模较大的宽基,热点行业和概念指数等,未来上证指数ETF的吸引力有哪些?

投资最为最要一点就是对于所投资标的的认知度。作为市场的表征指数,投资者对于上证综指的熟悉程度相对较高,比如:在市场关键点位,市场关键估值水平等,投资者都可以借助上证综指ETF来直接投资上证综指、把握市场节奏。

上证综指优化之后的代表性和弹性可能也会进一步提升,投资者通过参与上证综指ETF就可以直接布局上交所在资本市场上的发展方向、力争分享经济转型带来的成果。

上证综指作为宽基指数,其分散程度也会高于其他行业或概念指数,相对抗风险能力较其他行业或概念指数或更为突出一些。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。