干货 | 金鹰绝对收益团队第四弹:当前震荡市下,哪类转债配置“最靓”

大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

摘要

我们认为,量化视角下的可转债择券策略要从因子模型测试检验、优秀公司的投资审美和主题优势三个层次出发,当前震荡市下,最优的可转债资产配置策略为:正股大市值、高成长、高盈利,转债高流动性、转股溢价率小于10%或介于10%~30%,绝对价格介于110~130元之间的组合。

正文

一、转债量化择券的三个层次

今年以来的转债市场行情一波三折,经历了“春季躁动”、“新冠”疫情、监管指导和风险释放等多重阶段,权益市场在政策加码下自二季度开始反弹,而转债市场横盘震荡后连续回调。从投资的角度看,震荡的市场与分化的个券给投资转债带来困难也带来机遇,上半年投资风格倾向股性、主题布局消费及医药行业的转债可获得超额收益。如何在正确的市场做出正确的择券,借鉴量化的角度,我们认为可以从以下三个层次出发:

第一层,权益市场的因子模型得到反复验证,但转债具有特殊性,债底估值的变动对转债价格的边际影响相对正股价格变动小很多,拆分股债做因子模型检验再合并成转债的意义不大。在传统的因子模型基础上,我们从择券的角度增加转债特有的因子:转股溢价率(con_pre)、绝对价格(abs_price),并针对部分变量进行了调整。因子模型的检验包括单因子多空测试和多因子拟合回归;

第二层,投资美学是对好公司定性的评判标准,价值投资大师沃伦·巴菲特(Warren E. Buffett)认为,好的公司应当具有以下几个特点:1)宽护城河,高门槛、强资源,对应高毛利和低费用,资源壁垒、技术壁垒等都是护城河的具体表现;2)长坡赛道,企业所处的行业发展空间巨大,发展的天花板还远远没到,成长空间富裕,当前的位于长坡上的指顺应时代发展、扎根细分领域、市场空间广阔的企业,比如医药生物、智能制造、人工智能等;3)湿雪厚雪,湿雪代表强盈利能力,厚雪则是持续的盈利能力积累带来的“滚雪球”效应,营收和利润增速高,高ROE稳定且持续;

第三层,因子模型不免滞后,投资美学也并非一成不变,在不同市场阶段审时度势、相机抉择重要性更高,不同的时点我们面对不同的主题优势,当前市场环境下有经济重启、政策驱动、中美关系等大主题,也有大消费、生物医药、国产替代、信息基础设施建设、新能源产业链等细分主题,以上主题所对应的标的或存在配置机会,而同时符合定量、定性判断的标的或是最优的配置选择。

二、因子模型的设定与检验

考虑到转债样本数量的问题,我们对转债的因子模型设计的数据取样区间为2018年初至今。根据权益市场指数走势,我们对不同市场阶段进行初步划分:

1)2018/1/31-2018/12/31,权益市场熊市,对应债市牛陡-牛平-牛陡;

2)2019/1/1-2020/4/31:权益市场牛市,对应债市熊平;

3)2019/5/30-2020/2/28:权益市场震荡市,对应债市熊平-熊陡-牛陡。

图1:不同市场阶段的划分

数据来源:wind

基于经典Fama-French五因子模型,我们略改进作为转债因子模型,主要调整内容包括:1)市场因子以中证转债指数(000832.CSI)收益率代替;

2)风格因子替换为转债换手率;

3)增加转股溢价率因子和绝对价格因子,估值因子替换为成长因子PEG,避免与绝对价格的共线性;

4)做单因子多空检验时,因子表2~5测试选取TOP1/4均值与后3/4均值对比,6~7测试以绝对值测试;

5)多因子拟合的因子处理方式为:以“TOP1/4均值-后3/4均值”作为因子;

6)换手频率为周。

图表2:因子模型设定参数

根据以上参数设定及方法,我们进行单因子多空检测(测试图详见附录),测试结论如下:

1)市值、PEG和ROE的测试结果有相似性,高市值(正股)、高PEG和高ROE的三高组合在熊市表现较好,在震荡市仍略优于对应的三低组合,但在牛市却未跑赢于对应的三低组合;

2)熊市下三低组合跑不赢指数,而牛市的三高组合接近指数或略输于指数;

3)震荡市三高、三低组合长期均跑赢指数,但短期跑输指数的概率较大;

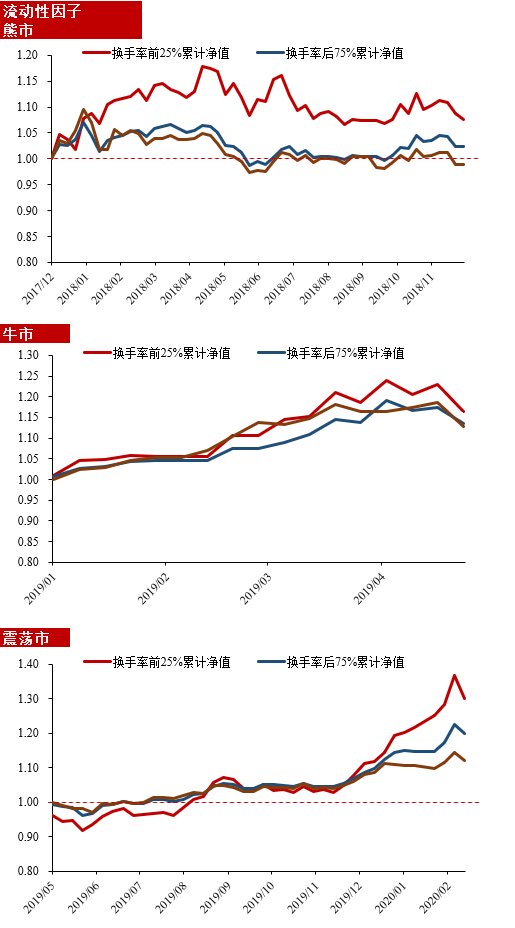

4)高流动性(换手率)的组合在各类型市场都有不错的收益;

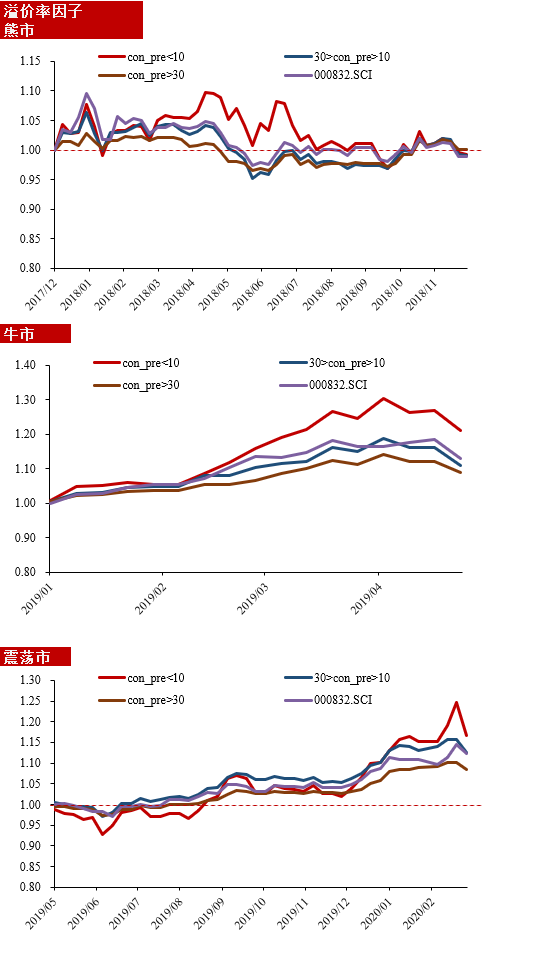

5)熊市低转股溢价率表现相对好,高转股溢价率显著跑输指数;牛市低转股溢价率组合表现更好;震荡市转股溢价率在30%以下都有不错的收益,但10%以下的收益更高;

6)熊市下低绝对价格组合收益几乎与指数收益曲线重合,110元以上组合均跑输指数;牛市110元以下组合跑赢指数,存在绝对收益;震荡市条件下110~130元价格区间组合表现更好,低价及高价组合的曲线均一般。

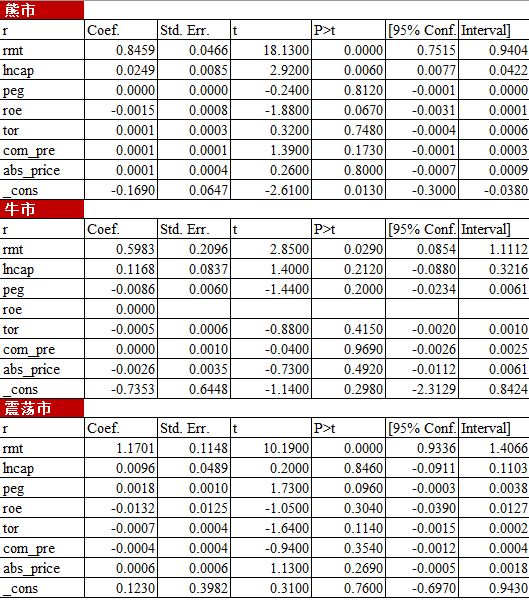

受样本数量等因素的影响,多因子拟合回归显著性不强,仅作为方向判断。

图表3:多因子拟合结果

三、结论

综上,我们认为熊市下最优的可转债资产配置策略为:正股大市值、高成长、高盈利,转债高流动性、溢价率小于10%,绝对价格低于110;

牛市下最优的转债资产配置策略为:各类型配置均有正收益,但以“正股中小市值、PEG和ROE靠中后,债转高流动性、溢价率小于10%,绝对价格低于110”配置方案为优;

震荡市下最优的转债资产配置策略为:正股大市值、高成长、高盈利,转债高流动性、溢价率小于10%或介于10%~30%,绝对价格介于110~130元之间。

(本文作者:金鹰绝对收益部林龙军、吴海峰)

附录:单因子多空测试图

市值因子:熊市、震荡市下高市值标的表现相对好,牛市下低市值标的表现相对好;

估值/成长因子:熊市及震荡市高PEG主体表现更好,牛市下低PEG主体长期跑赢指数;

盈利因子:熊市及震荡市高盈利主体表现更好,牛市下盈利因子的影响不明显;

流动性因素:高换手率在各阶段市场均有不错的表现;

溢价率因子:熊市低转股溢价率表现相对好,牛市低转股溢价率组合表现更好;

绝对价格:震荡市条件下110~130元价格区间组合表现更好。

作者简介

林龙军

11年证券从业经历,数量经济学硕士,历任兴全基金管理有限公司产品经理、研究员、基金经理助理、投资经理兼固收投委会委员等职务,2018年3月加入金鹰基金,现任金鹰基金绝对收益部总经理、基金经理,具备多年投资研究经验,擅长可转债等股债结合产品操作。

吴海峰

复旦大学金融硕士,曾就职于国金证券股份有限公司上海投资咨询分公司,任研究助理,2020年6月加入金鹰基金,现任绝对收益投资部转债研究员。

精彩回顾

金鹰绝对收益团队:画饼再难充饥,新阶段如何挖掘城投债的α

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。