可能是最替基民着想的基金经理之一,他的话,邀你听

牛市第二阶段上攻蓄力中?军工、医药等牛股倍出,牛市情绪仍在,你还不上车?点击立即开户,3分钟极速响应,专属福利!助你“稳抓赚钱时机”!

14年的A股从业生涯,他见识了峰顶的风光旖旎,也感受过峰谷的颓垣败壁,这些经历的冲刷淤积,成就了他投资理念的沃土,也不断强化他牢守“初心”的信心。

他,是一位把价值观放在很高位置的基金经理。有着君子的气节,认为投资应有所为,有所不为。投资上,他有明确的“有所不为”,认为并不是所有钱都要去赚的。

投资价值观不正的公司,会违背他的初心。在标的筛选上,其经常做减法,不去投ESG有明显缺陷的公司、长期需要从市场融资的公司等。

这是一位“一身正气”的基金经理,投资价值观来自其天性。从公募基金的社会价值出发,认为基金经理本质上在做优化社会资源分配的事情,并通过享受好公司的价值增长,将这部分的收益分配给普通持有人。

A股市场的剧烈震荡中,给他留下最深刻印象,让他反复沙盘推演、凝练总结的,是熊市过程中的损失;此时,牛市中的所有光鲜都褪下,潜在的、被忽视的各种风险集中爆发,曾经的耀眼收益都会化为乌有。

极少有人能做到,在博取泡沫收益的同时,又能在风险来临前全身而退。所以,他认为,最好的办法,就是克制心中的贪婪,勇于远离迟早要爆发的风险,去追求长期可预期的稳定收益。

而形成鲜明对照的是,他曾管理过的产品在每一轮股市大跌中,都能比较平稳的渡过,守住胜利果实,最终都给持有人带来较为满意的持有体验。

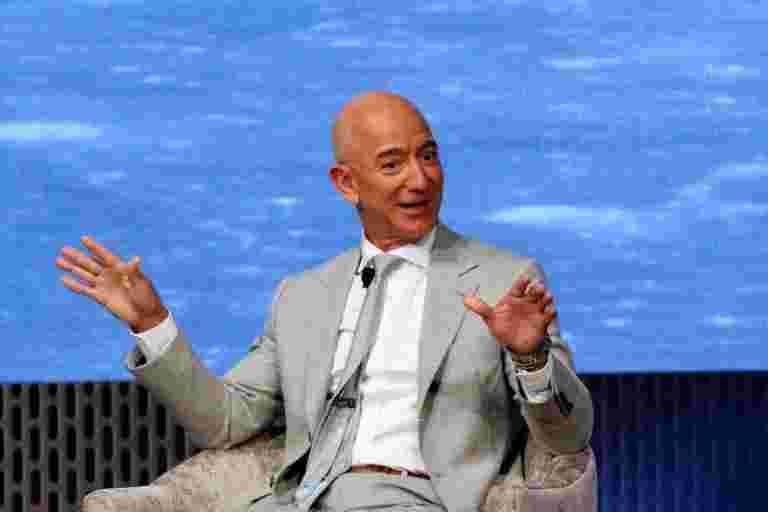

他就是富国基金的“稳健风格”基金经理,易智泉,代表作是富国臻选成长、富国天源沪港深。

上述两只产品,可以较好地体现出其“控制风险回撤、力争绝对收益”的投资风格。截至2020年6月30日,富国臻选成长自成立以来取得了87.45%的总回报,同期业绩比较基准收益率为10.14%,相对业绩基准超额收益达77.31%,而最大回撤仅为-12.86%。(注:富国臻选成长成立以来业绩数据来源于该基金2020年二季报,业绩比较基准及最大回撤数据来源于wind。)

易智泉管理产品业绩一览

数据来源:海通证券,截至2020年6月30日。同类排名指主动混合开放型——灵活策略混合型。富国臻选成长成立于2018-08-15,业绩比较基准为中证800指数收益率*40%+中债综合全价指数收益率*40%+恒生中国企业指数收益率(经汇率调整后)*20%,2019年净值增长率与比较基准收益率分别为39.85%(16.25%);2020年上半年为34.75%(0.04%)。富国天源沪港深(成立于2002-08-16)由富国天源平衡混合型证券投资基金变更而来,自2015年10月27日起变更为富国天源沪港深,业绩比较基准为沪深300指数收益率*65%+中债综合全价指数收益率*30%+同业存款利率*5%,2010年至2020年上半年净值增长率与比较基准收益率分别为2010年18.08%(-5.91%);2011年-15.56%(-16.02%);2012年4.37%(6.18%);2013年20.17%(-2.77%);2014年15.39%(32.42%);2015年73.14%(7.40%);2016年-20.90%(-7.40%);2017年36.72%(12.66%);2018年-29.54%(-15.64%);2019年39.61%(23.23%);2020年上半年为32.49%(1.65%)。(数据来源:基金定期报告,截止2020-06-30)

有所为,有所不为

启航A股14年,虽几遇牛熊转换时的惊涛骇浪,易智泉仍是“初心”不改。

“对于投资,我有明确的底线:即不符合我价值观的个股,坚决不碰;出现明显泡沫的个股,也不会纳入视野;对于存在造假嫌疑的个股,不心存侥幸。”易智泉说,“亲历了多次牛熊后,我深刻明白,拉长时间来看,做好绝对收益,其实就是做高长期收益,要做到长期的好,必然内嵌有效的风险控制原则”

不过,在数千只个股跌宕起伏的纷繁复杂中,既要牢守底线,又要业绩优良,这就意味着,必须炼就一双“火眼金睛”。易智泉的对策是,聚焦可以穿越牛熊周期的黄金赛道,全心全力深耕其中,在控制风险的前提下,借助时间的力量来获取绝对收益的空间。而在当下,消费、医疗健康、互联网是易智泉最关注的三大黄金赛道。

而对于即将执掌的富国兴泉回报12个月持有期混合型基金(009782),易智泉表示,他仍将秉持“初心”,深耕黄金赛道、精选优质个股的同时,充分发挥自己在大类资产配置方面的优势,坚持风险和收益平衡原则,在每一个封闭期为投资者谋求风险调整后的绝对回报。

在投资逻辑上,易智泉的个性非常鲜明。

他不会为市场一时的热点而躁动,也不会为花团锦簇的故事而心动,更不会为牛熊的变幻而激动。

“无论是管理社保组合,执掌券商集合产品,还是担纲公募基金经理,我的投资理念其实都可以浓缩成一句话:追求风险调整后收益,组合力争高夏普比率。通俗地讲,就是我会将风险控制放在投资逻辑的首位。而在我看来,最好的风险控制,就是个股精选上,要敢于规避那些充满诱惑、但却肉眼可见的风险。”易智泉说。

事实上,“敢于规避”四个字,说起来轻松,但落地执行,却极为考验人性。“所以,在个股精选上,我非常慎重。而一旦选中,我也更愿意用时间去实现它的回报。”

拥抱三大赛道

对于未来的投资,易智泉将目光聚焦在三大黄金赛道上:消费、医疗健康和互联网。

“总体而言,我喜欢投资那些成长空间较大、时间跨度较长的行业,因为它不仅能供提供更长时间维度的稳定回报,而且因为行业足够宽广,优质个股涌现和成长的胜率也会更高。消费和医疗健康显然是满足这些要求的,而从从中国经济转型的角度,消费升级和人口老龄化这两大趋势将会延续相当长一段时间,它们完全拥有穿越牛熊周期的能力。”易智泉说,“而互联网的发展,在整个人类社会都是大势所趋,疫情的出现反而加速了它的进程,其中存在的投资机会数不胜数。”

易智泉进一步表示,即便身处黄金赛道,不同个股依然有明显的优劣之分。易智泉所看重的个股,需要有稳健的商业模式,有健康的内生现金流,而不是单纯依赖于资本市场融资实现的快速发展。此外,公司是否真正脚踏实地发展主营业务,战略和战术都需要“落地有声”,而不是蓝图恢弘,却只闻空响。

“近年来,A股市场频频出现‘黑天鹅’事件,一些曾经著名的大牛股走下神坛后,光环全部变成造假的丑闻,这就警示我们,做投资不能心存幻想,不能偏听偏信,更不能将一些有心人包装的故事作为投资依据。所以,即便在黄金赛道里,也需要仔细甄别。”易智泉说。

扫二维码 极速开户

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。