市场震荡,绝对收益策略乘风破浪

牛市第二阶段上攻蓄力中?军工、医药等牛股倍出,牛市情绪仍在,你还不上车?点击立即开户,3分钟极速响应,专属福利!助你“稳抓赚钱时机”!

在利率宽松的市场环境下,作为稳健型产品的代表,银行理财以及货币基金也“不香了”,收益率利率持续下行,越来越难以满足投资者的需求。

目前货币基金7日年化收益已经破2%,接近400只银行理财产品净值低于“1”,而作为反映通胀率的居民消费价格指数增长率近5个月平均值超4%,可谓“投资收益还赶不上通胀”。

既要稳健理财,又要适当的收益,如何理财确实是一个难题。在这个时点下,“固收+”策略产品是一个不错的选择,适合追求稳健收益的投资者,是银行理财、定期存款、货币基金的良好替代品。

年初以来,市场震荡,越来越多追求稳健收益的投资者开始选择以绝对收益为目标、净值回撤相对较小的绝对收益“固收+”策略产品。数据也显示了投资者认购的热情。今年上半年,绝对收益“固收+”全市场新基金发行份额超过1000亿,较去年同期猛增近5倍,并创历史同期纪录。

攻守兼备,有效平衡波动

在进入正题之前,我们先来解释何为绝对收益“固收+”?

绝对收益“固收+”,顾名思义,主要是由“固收”和“+”两部分组成。“固收+”策略的产品表现形式主要有一级债基、二级债基和偏债混合基金,部分保守的灵活配置型基金也采用“固收+”策略。

固收,全称是“固定收益”,通常是指相对收益确定性更强、风险更小的债券类资产,是“固收+”基金的主要配置资产。

而“+”则是在“固定收益资产”的基础上投资于股票等风险相对较高的权益类资产,这部分占比低于债券类资产。

我们来打个不一定恰当的比方,“固收”就像是一杯原味奶茶,而“固收+”则是在原味奶茶的基础上加上一些“珍珠、椰肉、奶盖”等等,使奶茶的口味更丰富。

简单点理解就是,有债券的固定收益作为保底,“+”的部分取决于其他投资收益情况。这类基金具有攻守兼备的特性,比较适合中低风险的投资者。从收益率看,“固收+”策略能够有效平衡波动和收益。

比如,今年5-6月,债市遭遇较大幅度调整,受此影响,纯债基金也大幅下跌。5月至今,1400余只纯债基金中仅34只上涨,跌幅最大的超过了3%。不过,同期股票市场却表现出稳中有升的态势,截止7月1日收盘,上证指数已经站上了3000点。

数据显示,截至6月30日,全市场偏债混合型基金、混合二级债基近1年平均收益率分别为10.50%、8.33%,近一年平均最大回撤分别为-3.50%、-4.56%;收益大幅跑赢纯债基金、货币型基金及银行理财产品同期表现;最大回撤远低于权益类基金同期表现。

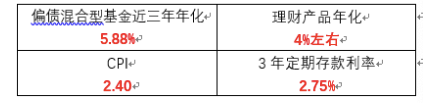

具体一点,偏债混合型基金是典型的绝对收益“固收+”策略产品,以其为例,其收益高于理财/通胀/定存:

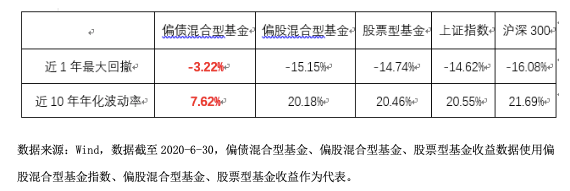

数据来源:Wind,数据截至2020-6-30,偏债混合型基金收益数据使用偏股混合型基金指数收益作为代表。

再以偏债混合型基金为例,其最大回撤、波动性远小于偏股混合型基金/股票型基金/大盘指数:

“固收+”并不是今年才有的。由于股市震动、低利率、资管新规等因素,今年“固收+”策略产品异常火爆,成为理财圈的网红,受到投资者追捧。

Wind数据显示,上半年发行并已成立的“固收+”基金有92只(份额合并统计),募集资金合计1165.15亿元,占全部新发基金规模的13%。而去年同期,仅有38只同类基金发行成立,募资196.88亿元。从平均发行情况来看,上半年成立的“固收+”基金平均规模12.66亿元,同比增长144.4%。

布局绝对收益,要看过硬的业绩和投研实力

有分析指出,今年以来绝对收益固收+策略产品的火爆与市场行情契合度较好,能更好的平衡收益与波动。而在宽货币、低利率持续的背景下,固收+产品未来仍值得关注。

站在当下的时点,绝对收益产品依然值得布局。那么,如何在全市场挑选“固收+”策略产品?我们认为,在挑选产品时,应该结合基金经理、过往业绩、投研团队等多个维度参考。

基于上述几方面,主打绝对收益策略的招商基金“瑞”系列产品走进了我们的视野。至今,招商基金“瑞”系列共有四只产品。从过往业绩看,成立满半年的“瑞”系列产品均表现出色:

这几年的实际证明,部分绝对收益策略基金,已跑出一些长期年化收益稳定在7%-10%的优秀产品,其回撤又远低于偏股型基金。招商瑞庆就是其中的典型。

招商瑞庆成立于2016年8月,是招商基金 “瑞”系列的开山之作。招商瑞庆历经牛市、熊市、震荡市检验,年年正收益,成立以来年化收益率为8.13%;而且,在大盘下跌期间,基金却能抗跌,波动较小。成立至今,总回报率为35.13%,超越沪深300收益率10.08%。

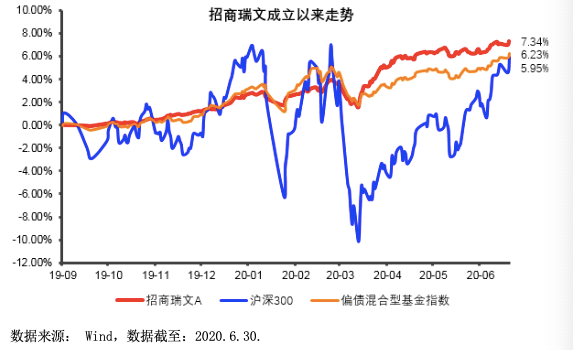

招商瑞文成立于2019年9月,是招商基金“瑞”系列的经典延续,基金成立以来总回报7.34%,今年以来回报5.20%。

绝对收益策略虽然优势显著,但因为需要兼顾股市债市机会,并且在收益率和波动率中寻求相对平衡,因此对基金经理、投研团队提出了较高的要求。

有了招商“瑞”系列绝对收益策略产品前期成熟的经验,8月11-24日,招商基金即将发行有双王牌基金经理王景和马龙共同管理的招商瑞泽一年持有期混合型基金(A类:010018 C类 010019)。王景负责招商瑞泽的股票投资部分,通过精选个股,通过阿尔法进一步为组合提供回撤保护与进攻性,马龙负责债券部分投资,为组合提供安全垫。

低波动与低回撤是实现绝对收益的基础。招商瑞泽绝对收益策略框架分三个层面,第一,通过严格的风控体系和风控意识,建立安全底线;第二,通过灵活的大类资产配置,在股债中择机而动,发现机会;第三,基金经理依靠优异的选股能力,精选个股,通过阿尔法进一步为组合提供回撤保护与进攻性,赚取超额收益。

绝对收益策略产品,股票的超额收益非常关键,债券要起到安全垫的作用。而王景属于均衡配置型选手,管理过债券基金、股票基金和社保组合,能够将自上而下和自下而上结合得很好。由她来管理权益部分恰恰能较好地发挥这只绝对收益“固收+”产品“+”的部分。

银河数据显示,截止今年7月31,招商制造业转型A年内收益63.19%,在488只灵活配置型基金中排名前10%;过去一年、两年、三年,累计回报分别为95.65%、122.30%和108.22%;基金成立以来累计回报138.28%,Wind同类排名前3%,年化回报20.64%。

招商基金投研团队的实力也是有目共睹,得到外界的广泛认可。招商基金连续两年获得“固定收益金牛基金公司”。债券投资能力同时获得海通证券三年期、五年期、十年期五星评级,值得一提的是,全市场同时获得三个时段五星评级的基金公司仅有2家。

主动权益投资能力近年来正在成为招商基金一张闪亮的名片。银河数据显示,截止2020年6月30日,招商基金近1年、近3年、近5年旗下股票基金主动管理收益率分别为55.09%、64.97%、47.39%,排名分别为20/118、20/91、20/73,在2020年一季度非货币规模排名前20名公募基金中分列第3、第9、第10,彰显不断向好的业绩表现。

本资料仅为本公司与渠道、客户沟通交流使用,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人购买基金时应详细阅读本基金的基金合同和招募说明书等法律文件,了解本基金的具体情况。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。基金投资需谨慎。

扫二维码 3分钟在线开户 佣金低福利多

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。