石锋、明河、景林等多家主动管理股票私募“封盘”

2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

又有私募宣布“封盘”!

中国基金报记者 吴君

多家主动管理的股票策略私募“封盘”,成为这一轮A股行情中又一令人瞩目的现象。

近期,又有一家私募宣布“封盘拒客”,9月起暂停新产品发售。今年已有石锋资产、明河投资、景林资产、彤源投资等多家主动权益的私募宣布“封盘”,震动市场。

分析其背后的原因,主要是结构性市场行情下绩优、头部私募受到市场资金青睐,规模扩张较为迅速,管理人为了保持投资业绩、维护持有人利益,做出主动控制行为。

不少私募非常看好三四季度的行情,既包括科技板块长期成长性,也包括低估值顺周期板块。

石锋、明河、景林等多家主动管理股票私募“封盘”

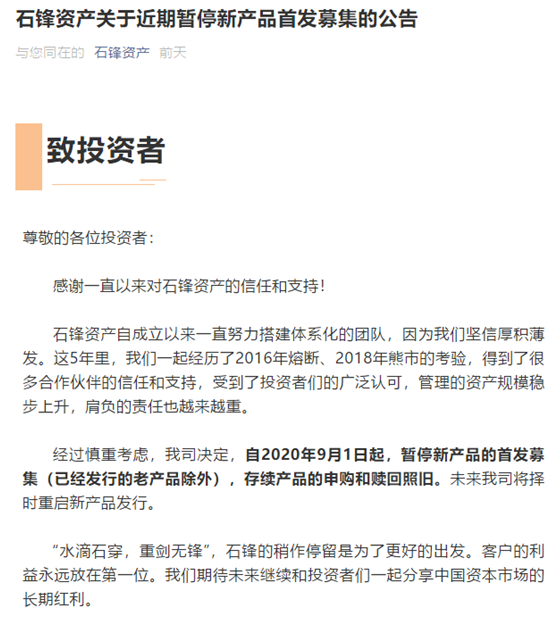

近期,石锋资产在其官方微信公告称,“经过慎重考虑,我司决定,自2020年9月1日起,暂停新产品的首发募集(已经发行的老产品除外),存续产品的申购和赎回照旧。未来我司将择时重启新产品发行。”基金君来简单解释一下,就是短期内不再打算发新产品了,但存续的老产品还可以申赎。

公开资料显示,上海石锋资产管理有限公司成立于2015年,公司主要高管均在大型保险、券商资管、公募基金从事投研工作十年以上,都曾经担任过大型资产管理公司的主要负责人。石锋资产专注于二级市场股票投资,坚持“研究驱动的成长价值投资”,“高增速成长”+“可持续盈利”的行业研究和360度上市公司尽调,把握投资的大概率与确定性。

石锋资产董事长郭锋是复旦大学经济学学士和香港大学工商管理学硕士,曾任雷曼兄弟(亚洲)大宗商品研究员、法国里昂证券中国大宗商品股票研究主管,华富基金基金经理,东海证券资产管理分公司总经理兼投研总监。公司总经理兼投研总监崔红建,曾任国泰君安证券企业融资总部及收购兼并总部业务董事,信诚基金高级研究员、基金经理助理,平安资产管理公司投资管理部任股票投资部总监。

其实,今年不止石锋资产一家主动股票策略的私募宣布“封盘”,就在今年7月17日,上海私募公司明河投资也宣布,部分产品暂停申购。

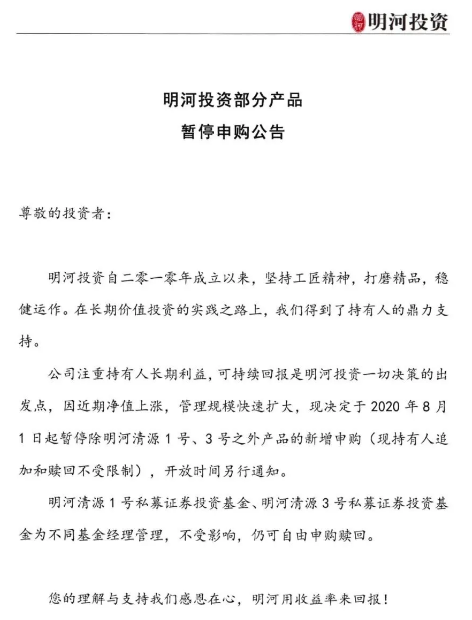

明河投资表示,公司注重持有人长期利益,可持续回报是明河投资一切决策的出发点,因近期净值上涨,管理规模快速扩大,现决定于2020年8月1日起暂停除明河1号、3号之外产品的新增申购(现持有人追加和赎回不受限制),开放时间另行通知。(PS:明河清源1号、3号为不同基金经理管理,不受影响,仍可自由申购赎回。)

资料显示,明河投资成立于2010年2月,掌门人张翎曾先后在中国平安保险投资管理中心任投资经理,在泰信基金任基金经理,也曾是工银核心价值的基金经理,2010年“奔私募”出任上海明河投资总经理兼投资总监。

另外,据格上研究中心调查了解到,除了石锋、明河,还有多家私募此前也“封盘”,今年年中景林资产宣布不接受新客户申购,今年8月彤源投资部分基金经理也暂停新资金募集,同时高毅资产多位基金经理暂时封闭。

净值、规模双双迅速增长 私募“封盘”的理由有哪些?

小伙伴们肯定还记得,去年有多家量化私募宣布“封盘”,震动私募圈,包括幻方量化、九坤投资、思勰投资、启林投资等。比如去年8月,幻方量化宣布暂停所有产品的认申购、追加,思勰投资年底暂停公司日内CTA产品线的净申购。主要原因有几点:私募规模变大了,相关产品策略容量有限。

今年景林、石锋、明河、彤源等多家主动管理的股票策略私募也掀起“封盘潮”,细究背后的原因,包括规模快速增长,需要管理能力跟上,保护现有持有人利益,提高投资体验,等等。

最近,上海一家大型私募市场总监告诉基金君,在销售渠道已经不放产品了,因为主动管理的规模超过100亿了,“我们今年零售端起来了,但只做了一两个渠道,因为从服务客户能力来说,我们觉得自己不够。我们相对比较克制,最近不发产品,是觉得私募重点是要看管得好不好,未来管得好会增加,但是暂时不会。”

上海另一家绩优私募负责人称,公司去年底是30亿,今年产品净值涨了,加上渠道全面铺开,在市场氛围带动下规模一下子起来了,超过了100亿,所以没法不“封盘”,资金量太大了。

私募排排网提供的数据显示,在今年这一波行情中,有不少私募迅速跨过了百亿规模,包括汉和资本、彤源投资、于翼资产、正心谷资本、宁泉资产、礼仁投资、迎水投资、东方港湾投资、林园投资、宁聚资产等。

格上研究中心数据也显示,今年以来不同规模私募管理人旗下股票策略产品平均收益为28.60%,其中7月的平均收益就有11.75%,业绩表现十分亮眼。从全年来看,10-20亿区间的管理人表现最佳,以32.08%的平均收益领涨。基金君注意到,此次“封盘”的几家私募机构,不少旗下产品今年以来净值涨幅达到80%、70%。

具体来看,格上研究中心认为私募“封盘”的原因主要有几点:一是控制公司管理规模,保障投资收益。资产管理行业离不开团队的力量,规模的提升对管理人团队的要求更高,除了运营人员的配置要跟上,投研团队能力也需要进一步提升,以扩充更大的投资范围和更多的投资标的,来满足更多规模的投资需求。

二是拒绝短期追捧资金,引导投资者理性投资,提高投资体验。因短期爆发性业绩追捧而来的投资人,往往对基金的收益预期也会参照短期业绩,但管理人深知这种业绩不可持续,甚至资金进入时点可能是相对高点,所以拒绝这类非理性的资金有助于管理好投资人的预期,也让投资者的体验更好一些。

三是主动调整产品发行节奏,比如汉和资本在今年1月宣布封闭3年锁定期产品,随后7月推出6年锁定期产品;景林资产此次封闭也是基于产品发行节奏的考虑。

私募看好三四季度市场结构性机会

事实上,不少私募非常看好接下来的市场走势,认为市场在调整之后有较大投资机会,正在积极布局。

石锋资产认为,短期国内经济回升斜率有所放缓,货币政策边际趋紧而财政政策尚未加大发力,市场进入震荡行情,今年以来涨幅较大的高估值品种出现明显回调,领涨行业主要集中在金融周期等低估值领域,同时,随着中报的密集披露,相关绩优股逐渐领跑市场。中长期看,本轮经济复苏的持续性尚无法判断,但内循环将是未来很长一段时间的政策出发点,以内需为主的优质成长股或将持续受到市场的重点关注。

北京和聚投资表示,流动性整体宽松,叠加宏观经济延续修复,A股结构极端分化有望阶段性收敛。投资策略是做好适度均衡配置。仍然看好部分科技板块的长期成长性,随着复工复产的推进,一些上半年被疫情影响搁置的项目正在加速推进落地,下一阶段也将逐步迎来订单与业绩的兑现期。配置上进一步优化,进一步精耕细作,聚焦行业景气度与个股基本面的落地。基本面的驱动才能够进一步将估值保持在一定高度,驱动股价上行。同时,低估值顺周期板块也将是组合下阶段重点关注和配置的方向,如化工新材料、农药、维生素等。市场节奏整体变化很快,希望能够尽可能提升资金配置效率,把握好市场阶段性轮动的节奏。

深圳道谊资产认为,与二季度相比,三季度宏观环境、盈利、估值层面均有变化。下半年市场表现可能更均衡,顺周期行业或迎估值提升;而高景气行业也仍存在深挖的机会。“顺周期板块中,我们认为证券、地产后周期、汽车和一些化工的细分行业下半年均有表现机会;高景气方向我们仍看好新能源汽车板块,受疫情和2019H1高基数影响,上半年新能车行业业绩增速相对一般,下半年将迎来拐点,保守预计,这一向上趋势至少可以延续到明年上半年,近期中游企业月度排产数据不断好转也在验证这一判断。除此之外,我们认为光伏、CXO领域的高景气度也将延续。”

“

Chinafundnews

授权转载合作联系人:于先生(电话:0755-82468670)

扫二维码 3分钟开户 紧抓创业板火爆行情

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。