“三大变盘信号”出现?望正资本王鹏辉:"局部估值极限"

“三大变盘信号”同时出现?大牌私募仓位“冻结”,大佬发话“局部估值极限”,猛力加仓银行也出现了

资本深潜号

作者 | 孙建楠

编辑 | 袁畅

本文首发于“见闻VIP”APP,欢迎下载“见闻VIP”,即时见证历史。

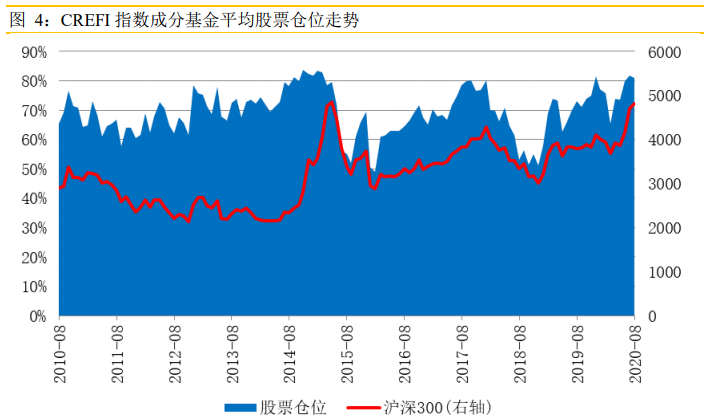

9月9日,华润信托最新披露9月份股票多头私募仓位数据,平均股票仓位为81.00%,较上月末微降0.81%。

由于7月仓位创下近五年最高水平,这意味着头部机构并未持续“激进战术”。

采取较高仓位(超过八成)的多头私募的比例“掉头下降”,从7月末的64.53%,降至8月末的63.20%。

私募持仓的“剪刀差”现象继续放大,反映了头部机构继续加大港股配置。

01 私募仓位创新高后“冷静”

多家头部私募通过华润信托发行产品,包括淡水泉、星石投资、望正资本、重阳投资、拾贝投资、从容投资、和聚投资、东方港湾、千合投资、高毅资产、景林资产、观富资产、展博投资、清和泉资本、民森投资、鸿道投资、林园投资、相聚投资等。

由于华润信托平台聚集大量知名股票策略私募,因此该机构每月发布的私募股票多头指数(以下简称“华润信托私募指数”),成为观察头部私募仓位与配置的关键指标。

截至今年8月末,华润信托私募指数的成分基金总计125只。

今年5月份起,多头私募的仓位战术开始“激进”,此后的两个月时间内平均仓位增加10%。

今年7月末,私募平均仓位更突破80%的重要水平线,创下近五年最高水平,更成为2010年以来第二高水平。

华润信托有统计以来的数据显示,私募仓位历史峰值出现于2015年5-6月间。

从最新披露的8月份数据看出,私募继续加仓的情绪减弱。

特别是中高仓位私募高于历史均值,但出现减少的趋势:仓位水平高于八成的私募比例从7月的64.52%,降至8月的63.20%;仓位在六成至八成之间的私募比例,从7月末的27.42%降至25.60%。

从私募排排网的数据也可以得到验证:截至8月28日,股票私募整体仓位指数为77.01%,环比此前一周下降0.25个百分点,结束连续6周的上涨,但依旧维持在高位,这是该指数连续25周仓位指数超过70%。

私募排排还发现,百亿私募和二十亿规模私募仓位则环比下降,其中百亿私募减仓幅度最大,最新仓位指数为80.61%,环比此前一周大幅下降了1.31个百分点,仍然处于高位,这是该指数连续第18周维持在80%以上。

02 私募大佬发话

9月9日,头部私募望正资本王鹏辉指出,沪深300股息率与10年期中国国债收益率的差值越大,越表明沪深300具有较好的吸引力。从2008年回溯来看,一般当两者差值落在极值区间(-0.5%至0之间),都对应着市场明显的底部区域。

截至2020年8月末,上述两者差值为-0.82%,表明以沪深300为代表中国股市整体估值合理。

他指出,一般股市顶部都对应着经济较佳的基本面。但现在宏观经济并不理想,还在向上爬坡过程中,且权益市场估值处于中位数水平,因此不必对近期下跌过度担忧。

王鹏辉还指出:医药消费的估值脱离了估值极限,要面临一定调整。历史上,曾有两次估值高峰,一次是2004-2005年,一次是2010-2011年,现在是第三次估值高峰。

03 私募持仓“剪刀差”扩大

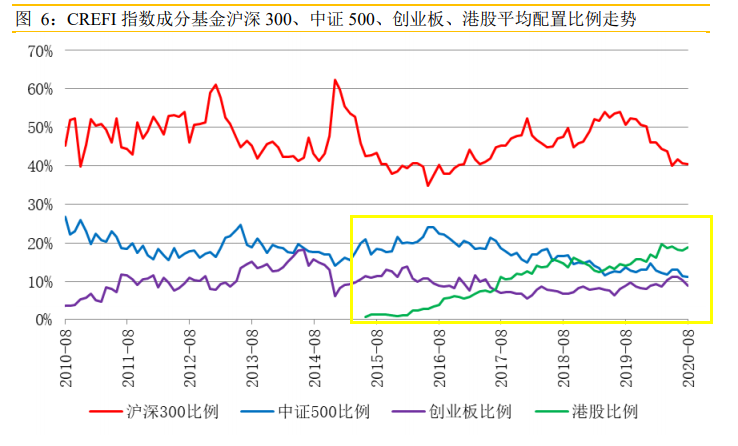

华润信托对于头部私募配置沪深300、中证500、创业板和港股成分股的比例做了一番梳理。

其中,头部持仓出现一个“剪刀差”现象:2015年6月以来,配置港股的趋势持续上升,但对中证500成分股的配置明显减弱。

2015年头部私募几乎“零配置”港股时,中证500成分股配置比例在20%以上,2017年7月之后持续下滑,截至目前已长达三年低于20%,并在今年8月降至10%的配置比例。

相比而言,私募对港股从五年前的“零配置”,增至目前20%的配置比例。

一直以来,中证500代表中小盘成长股,但随着很多新经济企业赴海外上市,港股成为了优质成长型企业的聚集地。

头部私募的在中证500和港股上配置曲线出现“剪刀差”扩大,这个现象尤为值得重视!

04

增仓银行幅度最大

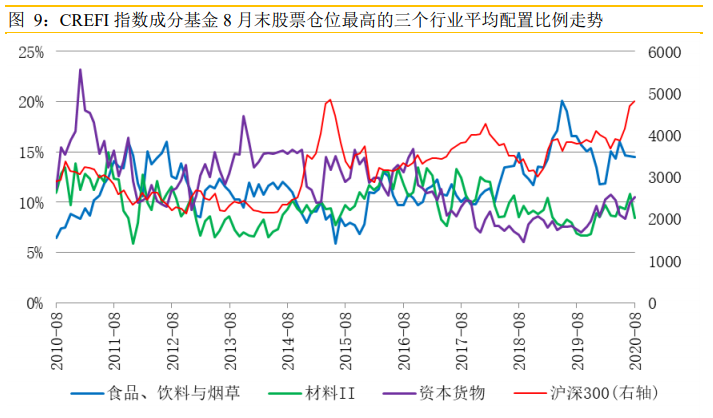

2020年7月末,CREFI指数成分基金股票资产中,24个万得二级行业中平均配置比例最高的三个行业为“食品、饮料与烟草”(14.47%,-0.08%)、“资本货物”(10.55%,+0.56%)、“材料II”(8.45%,-2.36%)

“食品、饮料与烟草”最近基本持平,但目前配置比例仍高于历史均值;“材料II”最近小幅减持,目前持仓比重略低于历史均值;“资本货物”8月份小幅增持,目前持仓比重略低于历史均值。

私募持仓增幅最大的三个行业为“银行”(4.89%,+2.31%)、“汽车与汽车零部件”(3.38%,+0.73%)、“消费者服务II”(3.38%,+0.73%)。

本期责任编辑 陈嘉懿

***

资本深潜号保留本文的所有权利,未经书面授权,任何人不得转载、编辑、重新发布,否则将被依法追究法律责任。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。