为什么有些基金亏钱了,我们还敢买

来源:好买臻财VIP

“

好买说:

都说好的开始是成功的一半,而在投资领域,选对好的基金,就是最好的一个开始。市场牛熊轮回间,好基金也有“苦日子”,并非所有人都能在低点时坚定买入。事实上,买入并持有是对待好基金的最佳策略,想要同甘,必要共苦。

”

对于短期业绩不好的基金,大多数投资者唯恐避之不及。

那么基金亏钱了就不能买吗?

投资者最通常的选择,是在基金净值持续上涨的过程中涌入。其初心是抓住低点机遇,但实际情况却往往是在上涨的过程中追到了高点。这么做的结果就是基金赚了大钱,但投资者却只能赚点小钱甚至还亏了钱。

但反过来,假如能在好基金下跌之时坚定买入,情况或许得到根本性扭转。私募江湖之中,“淡水泉时刻”已被多次被验证。

好基金也有“苦日子”

事实上,关于如何看待好基金短期业绩下滑的文章,汗牛充栋。但是,哪怕再多的方法指向同一个道理,在一轮又一轮的牛熊轮回之间,高卖低买的故事仍然在不断重复。

原因何在?

首先,我们需要认识到的一点是,金无足赤,再好的基金也不可能每天都过着好日子。

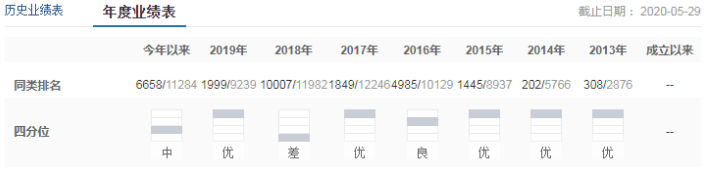

下图为某私募产品2013年以来的各年度业绩排名:

数据来源:好买基金研究中心

数据区间:2013.1.1~2020.5.29

股票市场有自身的周期和节律,中国股市贝塔属性相对更强,波动更加剧烈。回头看,那些今日傲立潮头的私募,历史上也都经历过净值的大起大落饱受市场的洗礼,净值跌得鼻青脸肿、回撤超过30%甚至40%的比比皆是,一些不做择时、仓位始终很高的私募尤其如此。

道路是曲折的

前途是光明的

尽管A股市场的高波动,让许多人望而却步,但拉长时间线看,在Wind的数据统计当中,从2001年9月到2016年12月,偏股型基金的平均年化复合收益率为16.52%。而同期上海房价的平均年化复合收益率也只是16.97%,仅比偏股型基金的收益率高出0.4个百分点。(数据来源:wind,数据区间:2001.9~2016.12)

在投资者最直观的感受里,过去十五年,买房的全赚了,买基金的全亏了。我们与房产做了时间的朋友,却视基金为时间的敌人。在频繁的买卖当中,不仅产生了高昂的费用成本,也失去了可观的长期收益。

事实上,买入并持有是对待好基金的最佳策略。想要同甘,必要共苦。

万丈高楼起

信任是地基

一种非常普遍的心理是,当基金净值下跌时,投资者会特别担心买了之后还将继续下跌,因此不敢买。这种心理正是锚定效应在投资中的真实写照。

而能够在净值下跌的时候坚定地持有、加仓,最需要的是投资者对基金管理人的信任。建立在受托关系上的持有人与基金管理人之间,信任的建立本就不像血缘那般与生俱来、难以拆散,也就更容易在风吹草动之中被动摇。

一场路演,一次报道,一篇调研报告,都是“专业之手”提供给投资人了解管理人的基本路径。在此过程中,非常重要的一点就是帮助投资者搞清楚,一个基金经理到底是在赚什么钱。毕竟“盲人骑瞎马,夜半临深池”,稀里糊涂买了产品,又稀里糊涂地亏损卖出是最不可取的。

因为信任,所以拿得住,因为拿得住,所以长期,因为长期,所以有机会获得好的回报。以长期的心态看待投资,可能已经超过了80%的投资者。

选好基金

不立危墙之下

都说好的开始是成功的一半。而在投资领域,选对好的基金,就是最好的一个开始。所有关于长期投资的论述,其前提都是拥有靠谱的基金。

如果选择的基金,既缺乏长期投资业绩的支持,短期的涨幅又缺乏足够的说服力,投资者就需要谨慎看待。历史上有太多短期业绩超群的私募基金,最后以惨淡清盘收场。对于一些值得怀疑的基金,如果当断不断,必然反受其害。

因此,判断基金的优劣就成了投资中最重要的事情之一。

信息匮乏、闭塞的年代已成为了过去,如今的信息泛滥成灾。许多无效的垃圾信息正在摧毁投资者的判断力,能够去芜存菁,不被外界的噪声左右了自己的情绪,筛选最有价值的信息就成为一种竞争力的体现。

基金不可能完全独立于市场环境所存在。通过对市场、对产品、对管理人的独立思考,在多面的信息中形成独立的判断,并建立起对基金和基金经理的信任,不恐惧于一时的跌幅,也不眼红于其他产品一时的暴涨,正是当下投资的必修课。

不过,金融市场向来复杂而变化多端,困惑迷茫的时候也可以咨询专业的投资机构来获取更多有效的信息。

扫二维码 3分钟开户 稳抓“科技牛”!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。