外资私募已达30家,管理期货策略表现稳健——私募基金月报202009

金秋行情出现调整?抓紧上车机会!【点击立即开户,别错过下一波大行情!】

来源:华宝财富魔方

分析师:张青 执业证书编号:S0890516100001

研究助理:田钟泽

1. 市场回顾

1.1. 政策与新闻

证监会9月11日发布了《关于加强私募投资基金监管的若干规定(征求意见稿)》

证监会9月11日发布了《关于加强私募投资基金监管的若干规定(征求意见稿)》(简称征求意见稿),进一步规范私募基金运行。私募基金行业作为多层次资本市场的重要组成部分,近年来发展迅速,但是在发展过程中也暴露了不少问题:包括公开或者变相公开募集资金、规避合格投资者要求、不履行登记备案义务、异地经营、集团化运作、资金池运作、刚性兑付、利益输送、自融自担等,甚至出现侵占、挪用基金财产、非法集资等严重侵害投资者利益的违法犯罪行为。

针对上述问题,监管层制定了《关于加强私募投资基金监管的若干规定(征求意见稿)》,通过重申和细化私募基金监管的底线要求让私募行业真正回归“私募”和“投资”的本源,实现行业优胜劣汰的良性循环,促进行业规范可持续发展。

面对近年来私募基金行业发展的乱象以及内外环境的变化,证监会发布《关于加强私募投资基金监管的若干规定(征求意见稿)》,可谓适逢其时。规定的制定,主要是为了规范私募投资基金业务活动,进一步加强私募投资基金监管,严厉打击各类违法违规行为,严控私募基金增量风险,稳妥化解私募基金存量风险,提升行业规范发展水平,保护投资者及相关当事人合法权益。加强私募基金监管的规定,将进一步促进私募基金行业健康发展,有效防范金融风险。我们认为私募基金将进入强监管时代,规定的制定将更加完善私募基金的监管体系,为私募基金行业的行稳致远打下坚实基础。

加强私募投资基金监管的规定主要内容涉及私募基金监管的多个方面,主要包括以下范围:私募名称经营范围和业务、私募基金管理人、募集方式、资金投向、私募基金管理人和从业人员等主体、法律责任和过渡期安排,对此我们分别进行了详细归纳总结。

(详见华宝证券报告《私募基金监管加强,回归私募和投资本源——《关于加强私募投资基金监管的若干规定(征求意见稿)》点评》)

柏基开设上海办公室未来进一步加大对中国企业投资

英格兰老牌投资管理公司柏基(BaillieGifford)在上海开设新办公室,并已于近期在中国证券投资基金业协会完成私募证券投资基金管理人登记。

资料显示,柏基于1908年在苏格兰成立,在中国已有超过100年的投资历史,并于2008年发行了其第一支中国基金。柏基目前投资于100多家中国企业,资产管理规模超过550亿美元(约合3770亿元人民币),约占其全球资产管理规模总额的17%。柏基与其投资企业的所有者,包括阿里巴巴、蚂蚁集团、美团、蔚来汽车、拼多多、平安好医生、好未来教育和腾讯等,均建立了稳固的合作伙伴关系。对部分上述企业,柏基在其未上市前就进行了投资,并在这些企业上市后继续提供资金以及各方面的支持。

柏基的合伙人认为,在上海办公室设立投资团队将促进其深化与中国企业的现有联系,增进对中国文化发展的理解,并进一步与学术界建立积极的合作关系。这些举措将有助于柏基在中国挖掘下一代投资机会,为客户创造长远价值。

(上海证券报,2020-09-23)

加速布局中国市场外资私募总数已达30家

进入9月以来,外资继续快马加鞭布局中国市场。9月22日,由奕丰金融(香港)有限公司百分百持股的上海首奕投资管理有限公司,在中国基金业协会完成私募基金管理人登记备案,这是本月以来备案的第2家外资私募。至此,目前在中国基金业协会登记备案的外资私募总数已达30家。

与此同时,外资私募发行产品的节奏也在加快。私募排排网统计数据显示,目前已经备案的外资私募产品已达83只,今年以来备案登记的外资私募产品数达18只。

对于不少机构而言,中国市场庞大的规模及资管行业广阔的发展空间,是吸引其进入中国市场的最主要原因。路博迈中国区总裁刘颂表示,作为全球第二大经济体,中国市场的投资机会对任何全球资产管理公司而言,均已进入不容忽视的阶段。

(上海证券报,2020-09-25)

1.2. 市场行情

全文观察期自2020年9月1日至2020年9月30日。

2. 私募概览

2.1. 分策略业绩统计

A股市场方面, 9月市场的调整,本质是对前期市场高企估值的消化,国内流动性边际转向,投资逻辑从估值驱动转向盈利驱动,市场需要对高企的估值压力进行消化,而9月美股市场的高位波动,也对A股形成了传导。从中长期的视角看,A股仍有望延续多头趋势。这一是源于国内经济复苏态势良好,企业盈利为A股形成支撑;二是全球主要经济体量化宽松货币政策环境下,唯有中国的货币政策实行了正常化,且经济复苏态势良好;三是中国资本市场改革不断提速,资本市场成为促进中国经济转型的重要举措,制度红利催生股市上行。不过,美国大选在即,全球政治不确定性较大,受制于海外形势,10月A股市场可能仍以震荡为主。

债券市场方面,9月10年期国债收益率基本面在3.1%附近徘徊,一定程度显现出配置型资金对当下债券收益率的认同。当下债市的困扰在于国内流动性的边际收缩与经济复苏的态势良好,债市并不存在系统性的做多机会,但当前债市收益率水平已回升不少,与海外主要经济体的债市收益率比较,中国债市的收益率具有明显优势,而人民币的升值也进一步提升了外资增持中国利率债的意愿。

商品市场方面,9月除部分农产品外,大部分商品均下跌。9月黄金市场创出近期单月最大跌幅-4.2%,白银跌幅则接近-20%。黄贵金属市场的调整,源于前期涨幅过大,自身积累的获利盘压力,而美元指数的反弹上行,最终诱发贵金属价格的调整,但从长周期逻辑看,全球货币政策的宽松可能催生的是新一轮通胀,而大宗商品价格倘若由于供给端的受限而走高(尤其是原油价格),则会进一步加剧通胀预期,黄金长期走牛的逻辑仍在。原油跌幅扩大,主要因为OPEC+未减产国并未执行补偿减产,另外欧美各国没有有效刺激措施提振国内消费,市场对疫情影响偏悲观,能化板块整体回调明显。基本金属回调,美国大选之前不确定加大,欧美疫情二次爆发等也加剧了市场担忧。

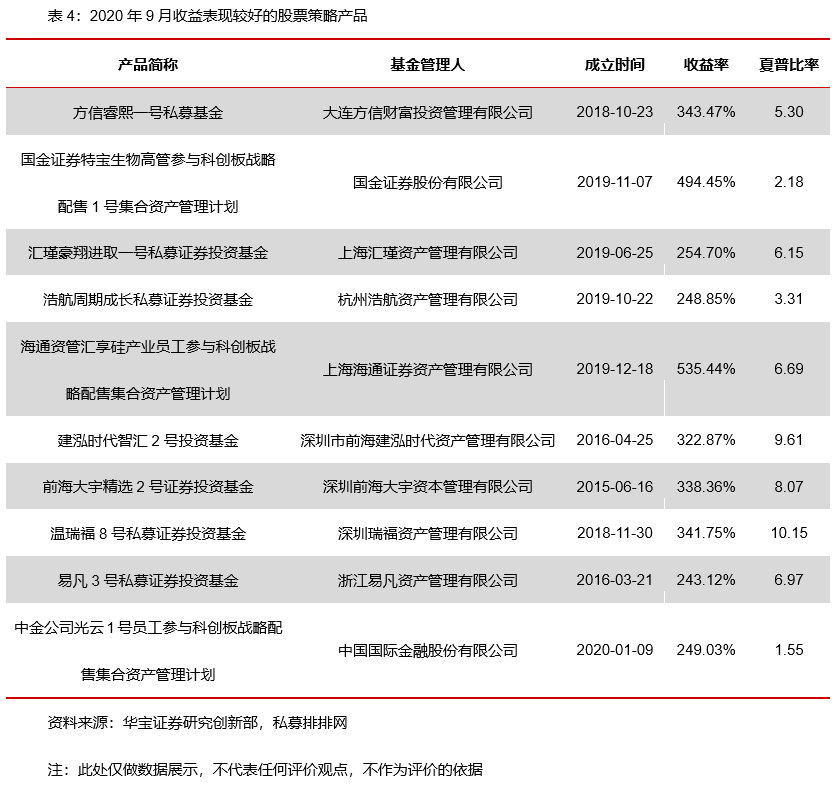

股票策略共考察9460只基金,中位数收益18.14%,收益区间在【-90.93% ,535.44%】。

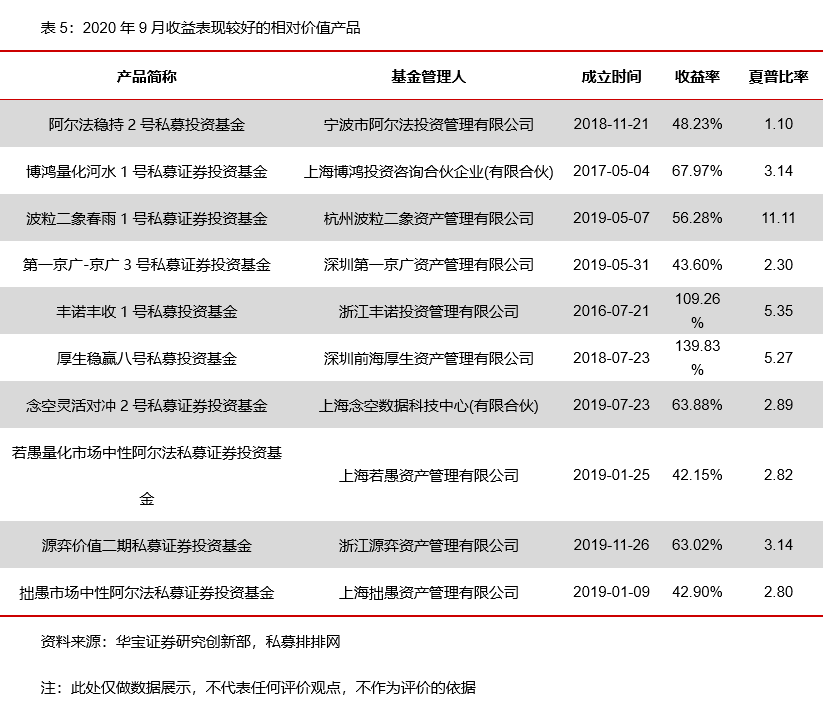

相对价值共考察460只基金,中位数收益10.33%,收益区间在【-48.19%,139.83%】。

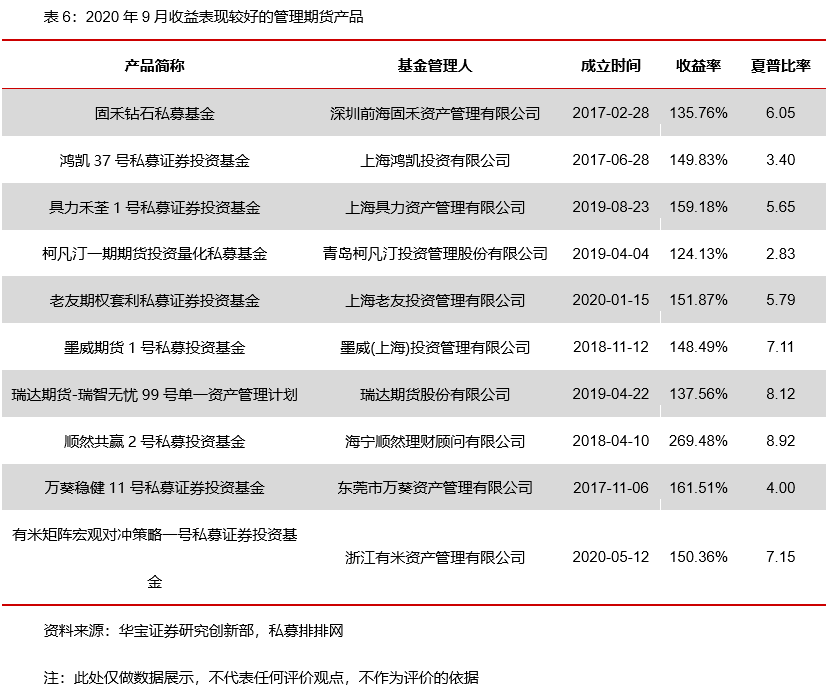

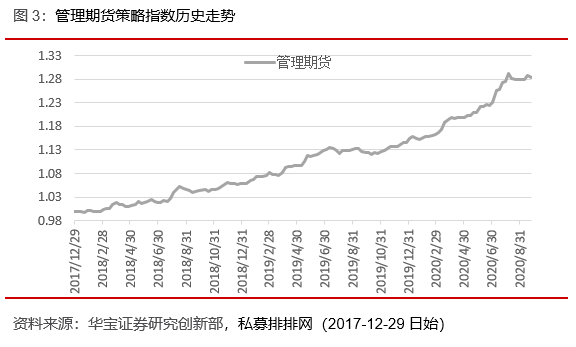

管理期货共考察1226只基金,中位数收益13.17%,收益区间在【-84.39%,796.59%】。

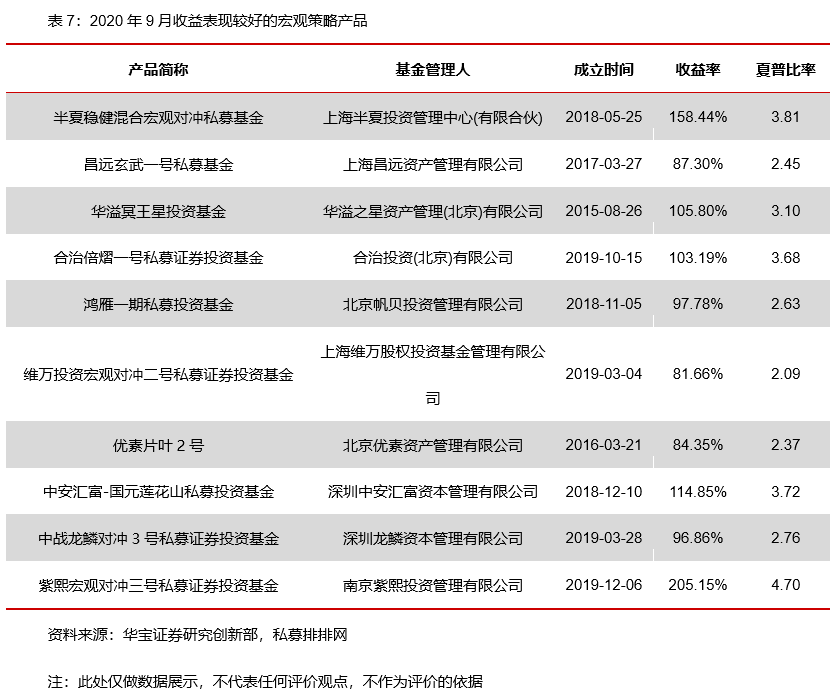

宏观策略共考察311只基金,中位数收益14.23%,收益区间在【-24.18%,350.21%】。

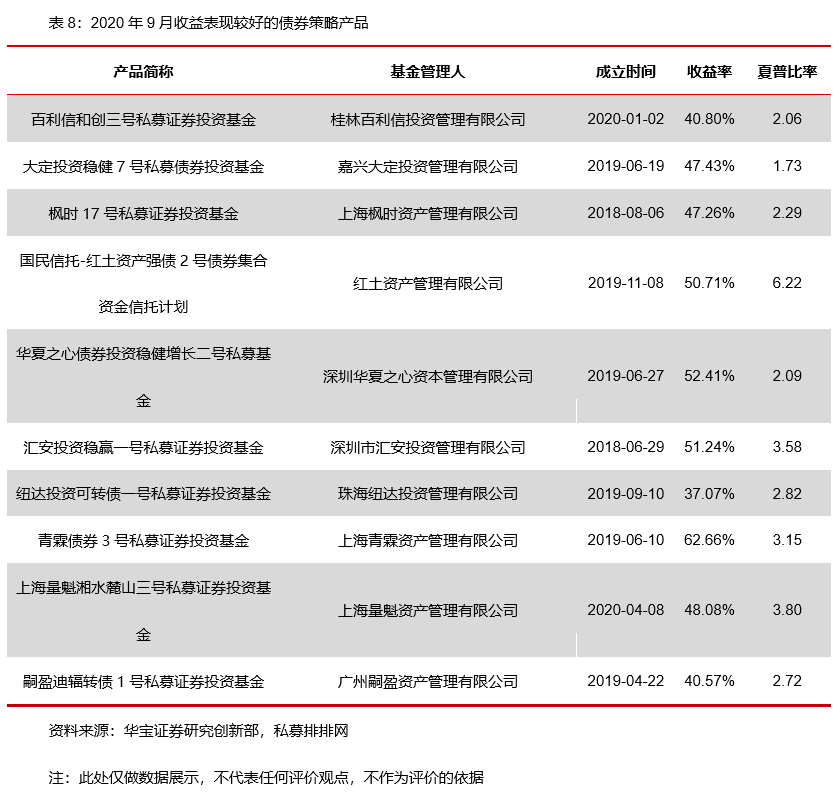

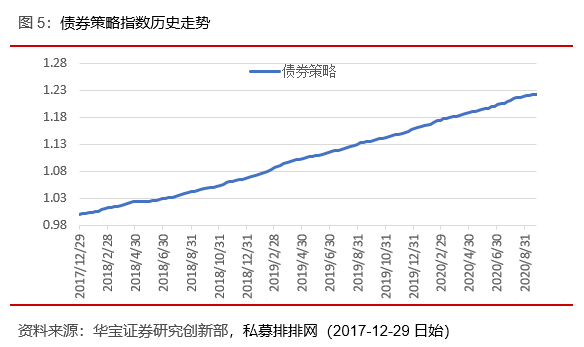

债券策略共考察504只基金,中位数收益4.60%,收益区间在【-42.97%,62.66%】。

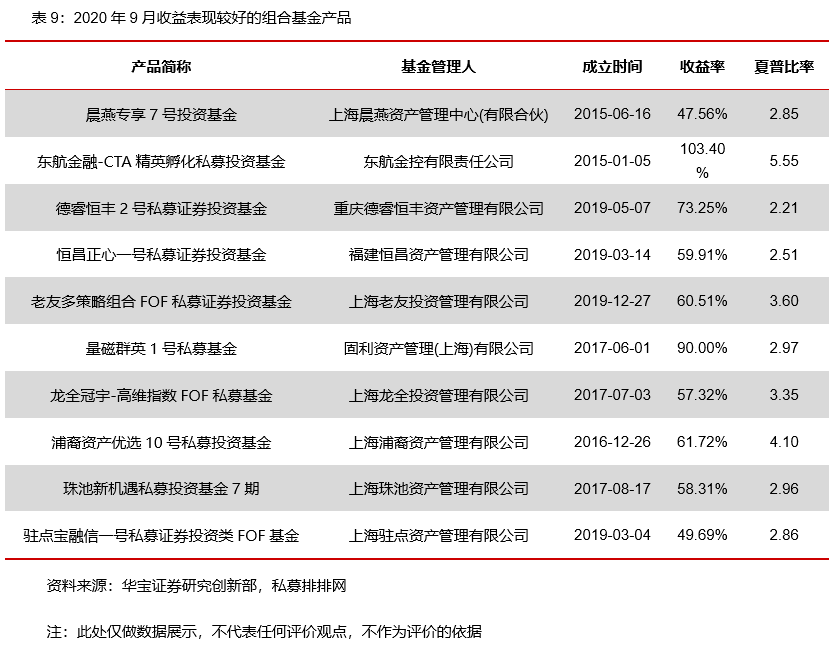

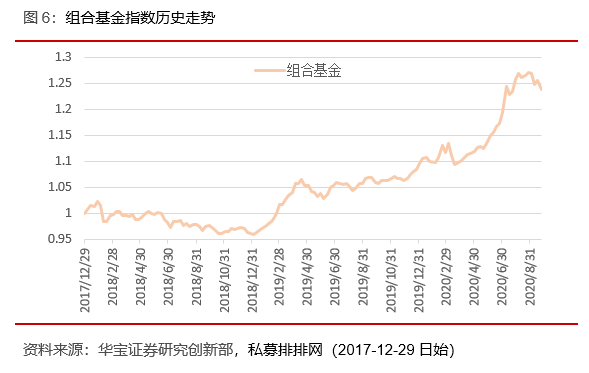

组合基金共考察687只基金,中位数收益13.03%,收益区间在【-25.17%,103.40%】。

2.2. 分策略部分产品展示

9月股票市场整体回调,股票相关策略如宏观策略、相对价值和组合基金等整体回落明显,而管理期货和债券策略表现则相对稳健,净值也较8月有所提升。受益于9月商品市场波动,管理期货类策略整体业绩上升。

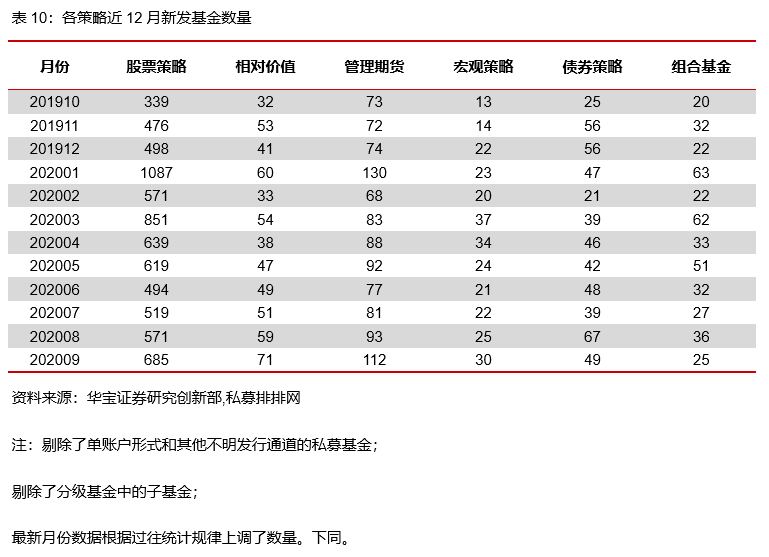

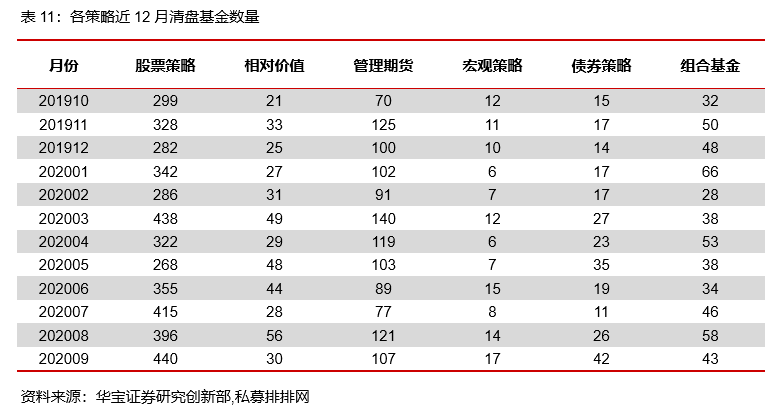

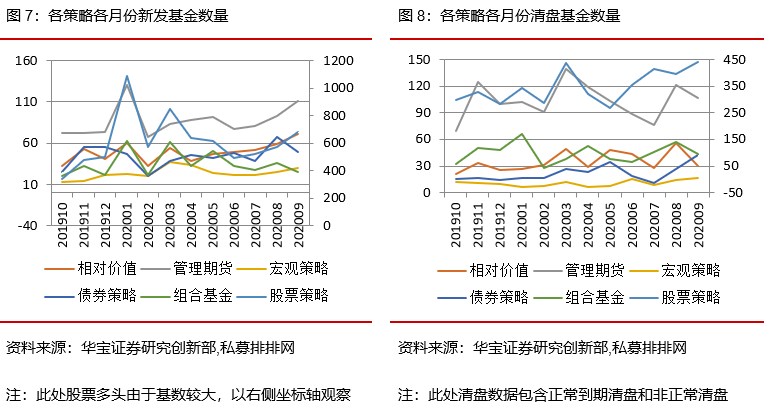

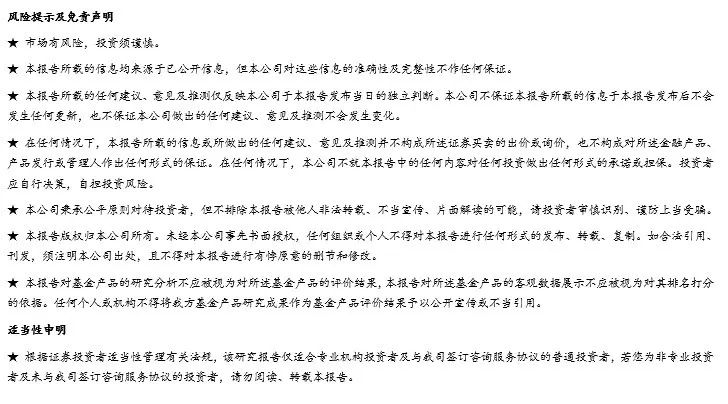

2.3. 产品发行与清盘

2019年一季度A股市场表现强劲,股票策略表现亮眼,3、4月股票类策略发行数量大幅回升,清盘数量明显下降。随着A股市场二季度的回调,随后两个月发行数量也出现回落。年末可能部分资金方有意向为明年做布局而发行新产品,同时2020年1月前期市场连续上涨,股票策略产品发行数量出现明显上涨。

2019年初,受A股市场情绪回暖、量化交易接口和衍生品市场释放积极信号等因素影响,量化对冲类策略交易环境预计转好,相对价值和股票量化产品的资金吸引力有所回升。但下半年以来,受市场成交量下滑、基差急剧收敛等影响,相对价值策略产品发行数量出现明显减少。

管理期货策略产品受益于2018年较为优秀的业绩表现,2019年初的新发基金数量较去年水平有所抬升。二季度以来商品波动加大,部分品种趋势性明显,管理期货策略发行数量持续上升。9~10月由于部分市场短期剧烈波动,管理期货策略出现回撤,发行数量也随之回落。2020年以来随着商品市场波动加大,管理期货策略的发行数量也逐步回升。

2020年以来债市承压运行,股债“跷跷板”效应使得债券策略产品表现较弱,新发债券类基金数量整体较少。2月以来债券市场回升的情况下这种情况仍未明显改善。

扫二维码 3分钟开户 紧抓股市暴涨行情!

扫二维码 3分钟开户 紧抓股市暴涨行情!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。