证监会向利得基金连发11问 利得系旗下公司存违规

股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

递交公募申请11个月后,证监会向利得基金连发11问,利得系旗下公司存违规

财联社

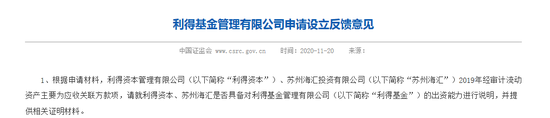

财联社(上海,记者 韩理),在递交公募申请11个月之后,利得基金管理有限公司(以下简称“利得基金”)的股东方们收到了证监会的反馈意见。

在此次反馈意见中,证监会提出的问题多达十余条,内容涵盖了利得基金股东方的出资能力说明,如何确保基金公司独立性和财产安全,股东方利得资本的私募基金延期兑付问题,利得科技参控股多家资管机构,如何防范利益冲突和利益输送等各个方面。

财联社记者注意到,利得基金是设立申请材料在2019年10月9日被证监会接收,2020年8月11日被受理。尽管公募基金早已是一片红海,但“私转公”的热情依旧不减。8月以来,贵州私募机构友山基金、永安国富资产先后递交了公募申请。

证监会11连问

2019年10月9日,证监会官网显示,已接收关于利得资本管理有限公司(以下简称“利得资本”)、苏州海汇投资有限公司(以下简称“苏州海汇”)的《公募基金管理公司设立资格审批——利得基金管理有限公司》相关材料。

天眼查APP显示,利得资本管理有限公司成立于2009年11月26日,由利得科技有限公司(以下简称“利得科技”)全资控股,法定代表人为李兴春。2014年5月,利得资本获得私募投资基金管理人资格。

另一股东苏州海汇投资有限公司于2010年9月28日在苏州工业园区市场监督管理局登记成立。法定代表人张亦斌,公司经营范围包括以自有资金进行股权投资、创业投资业务、实业投资等。

在此次反馈意见中,多个问题都集中于上述两个股东。尤其集中在股东对利得基金的出资能力、如何确保基金公司独立性、财产安全、治理稳定性等问题。

事实上,这两家公司均存在违规的现象。反馈意见中提到:根据申请材料,利得资本是利得科技的全资子公司;苏州海汇的实际控制人为张亦斌。我们关注到:2019年4月,利得科技被上海证监局出具警示函;2019年9月,苏州海汇实际控制人张亦斌,因存在违规向关联公司提供财务资助和业绩预告、业绩快报信披违规,被深交所采取公开谴责措施。请就利得资本与利得科技、苏州海汇与其实际控制人如何规范基金公司股东行为、防范不当关联交易、如何确保基金公司独立性和财产安全进行详细说明。

此外,监管对于苏州海汇极其母公司的持续性经营能力存有疑问,相关问题多达三个。

1、根据申请材料,利得资本、苏州海汇2019年经审计流动资产主要为应收关联方款项,请就利得资本、进行说明,并提供相关证明材料。

2、根据公开信息,苏州海汇的母公司新海宜科技集团股份有限公司(以下简称“新海宜科技”)2019年财务报告被会计师事务所出具保留意见,认为公司持续经营能力存在重大不确定性。请就如新海宜科技一旦不能持续经营,对苏州海汇的持续经营影响以及对利得基金股权结构和公司治理稳定性的影响进行详细说明。

3、根据公开信息,2020年9月,苏州海汇母公司新海宜科技于发布《关于控股股东权益变动的提示性公告》。如审核过程中新海宜科技控制权变更导致利得基金股权结构变化的,须及时向我会报告相关情况。

扩张的“利得系”

在反馈意见中有一条提到:拟设立的“利得基金管理有限公司”与关联方“西部利得基金管理有限公司”名称较为相似,请提供防范名称混同的安排。

天眼查APP显示,利得科技持有西部利得基金管理有限公司49%的股权,控股股东西部证券持有51%的股权。

2014年10月,利得金融服务集团宣布,旗下上海利得财富资产管理有限公司收购的原纽银梅隆西部基金管理有限公司49%股权相关事宜已经完成,公司正式更名为西部利得基金管理有限公司。参股四年的纽银梅隆资产正式退出合资基金公司,西部利得基金变为内资基金公司。随后在2016年6月,利得财富资产也正式更名为利得科技有限公司。

事实上,这并非利得集团通过收购的方式将金融牌照收入囊中。2013年12月,利得财富出资1575万元增资华富基金子公司上海华富资产管理有限公司,增资后上海华富资产管理有限公司的注册资本由2000万元人民币增加至3500万元人民币,利得财富也以占比45%的注册资本成为该公司的第二大股东。该公司也随之更名为“上海华富利得资产管理有限公司”。

不过记者梳理发现,“利得系”掌握的金融牌照不仅仅是公募基金、基金子公司和私募投资基金管理人三个。早在2011年利得集团就成立了利得基金销售有限公司,2012年8月获得中国证监会颁布的“基金销售牌照。

此外,利得集团还拥有香港第一类券商、香港第九类资产管理等金融牌照。2018年,利得集团如法炮制,通过利得科技收购了持有香港1号证券交易牌照的本土券商长亚证券,并更名为利得证券,以此获得了香港证监会第一类证券交易牌照。

不过针对上述情况,反馈意见中也提到:根据申请材料,利得科技参控股多家资产管理机构。请提交防范利得基金与利得科技参控股的其他资产管理机构之间可能存在的利益冲突和利益输送相关机制安排。

此外,在多年扩张道路上,“利得系”旗下多个公司出现了违规的现象。反馈意见中有两条均提到违规问题。

1、利得资本所管理的多只私募基金存在延期兑付和涉诉情况。针对前述情况,请就利得资本是否符合《证券投资基金管理公司管理办法》第七条第六项条件进行论证说明。

2、上海利得基金销售有限公司近三年存在被基金业协会暂停私募基金募集业务6个月的自律措施、被相关证监局采取监管措施等负面记录。请就利得资本入股利得基金后如何确保基金公司规范运作进行说明。

“私转公”破局不易

有业内人士认为,私募基金申请公募牌照主要是看中公募基金牌照的含金量。公募基金的产品线更加丰富多样,私募进入公募行业有助于吸引资金,扩大公司管理规模,还能提升公司品牌效应。

一位第三方基金研究人士认为,“私转公”的基金公司数量持续增加,最主要原因在于投研、客户、上市公司资源等方面的差异。相对于私募管理人而言,公募基金管理人最主要的优势是容易得到保险、社保、养老资金等大体量资金的青睐,同时在上市公司调研、机构销售等方面受到更多重视,具有更多渠道优势。

8月以来,贵州私募机构友山基金、永安国富资产先后递交了公募申请。在这之前,已经有5家私募机构成功“私转公”,分别是凯石基金、鹏扬基金、博道基金、弘毅远方基金与朱雀基金。

上述5家“私转公”的公司在发展中已经初步显露分化的态势。其中,最早“私转公”的鹏扬基金是目前这几家基金公司中规模最大的。而凯石基金已经有两只产品被清算。

北京一位第三方私募销售机构人士对记者表示:“公募牌照虽然有效地降低了投资者投资的门槛,但是反而降低了投资者的单笔投入量,在私募阶段积累下来的投资人,如果再继续投入同一管理人的公募产品,并不一定会投相同的量。对于一家规模较小的公募基金来说,要搭建相似的投研体系,客户的维护成本反而更高,需要维护更多的客户,才能够达到合适的规模。”

而上海一位第三方私募机构研究人士则强调,私募和公募没有本质区别,首要的还是产品业绩。业绩足够好,销售自然而然就会跟上,如果业绩比较平庸,就很倚重渠道力量。对于“私转公” 的基金公司而言,还需要足够的时间向市场传递信息,业绩需要时间来积累。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。