今年新发基金3万亿了!有多少笨蛋投资者在做别人的嫁衣?

市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:裸眼看财经

这是裸眼看财经的第 91篇文章

1800字 | 全文阅读需8分钟

截至12月16日,今年公募新成立基金规模达到2.99万亿元,加上已经完成募集但还未成立的几只基金,新发基金规模已经妥妥地破3万亿元了。

媒体为之疯狂,在测算着有多少资金会陆续入市,投资者为疯狂而疯狂。而我们却看到了3万亿数据的另一面,有太多投资者在买新基金的狂浪中没有赚到该赚到的钱。

2020年新发基金超过3万亿元

业内人士一直在苦苦期待的3万亿规模,终于破掉了。这一年新发基金太硬气了,投资者对基金的认购热情,也太给劲儿了!

3万亿元的规模有多恐怖,对比一下前两年新发基金的规模就知道了:2019年全年,新成立基金总规模1.43万亿元;2018年全年,新成立基金总规模0.93万亿元。

除了在总规模数据上的提升,今年新发基金的内核质量也有很大新意:

债券基金的占比已大幅下降,混合型基金规模占比甚至超过了50%。背后的逻辑大概是,买债券基金的大多是机构资金,买权益基金的大多是散户资金。

这与今年权益基金市场的大热,刚好逻辑吻合。

今年的权益基金市场为什么突然火爆起来了?笔者觉得有这么几点原因:

一是这两年基金业绩好,动辄50%+的收益率深深地刺激着投资者。

二是大家开始越来越懂基金了,之前大家都不懂,望而生畏。

三是理财产品向净值化转型,银行理财产品走下坡路,“固收+”这类基金顺势火了。

其实最主要的原因还是第一个,大家看到了公募基金切切实实的赚钱效应,没有什么比这个更有吸引力了。

3万亿绝对不是净流入公募的资产

我们想说的是,3万亿终究是最终呈现出现的数字而已。

这个数字能代表今年是新发基金的大年,能代表今年投资者买基金热情高涨,但绝不意味着今年有3万亿元资金要净流入股市。

一方面,新发基金不全是权益类基金,还有很大一部分的固收基金,这部分基金配置的重心并非是A股市场上的权益资产,所以不会有资金入市一说。

即便是权益基金,也会在股市和债市之间进行灵活配置,会拿出一部分仓位去配置固收资产,所以才会有持股仓位那么一说。

另一方面,3万亿元资金绝不是从投资者腰包里新掏出来的,其中有很大一部分资金是投资者“赎旧买新”来的,这种行为极其不明智,我叫他们“笨蛋投资者”。

这类投资者吃的亏他们自己还没意识到,但是在新基金和老基金的业绩对比中已经十分明显。这个问题我们在以往文章中已经分析清楚,就不再赘述。

不过,我们可以大概测算一下3万亿元新基金在资产配置中,最终向A股市场充能的资金量有多少。

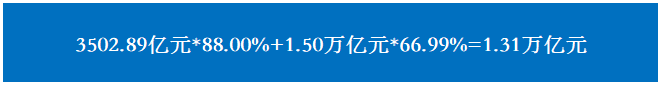

按照券商分析师发布的最新公募基金仓位测算结果,股票型基金的平均仓位为88.00%,混合型基金的平均仓位为66.99%:

这1.31万亿元的资金,将在新基金的建仓期内陆续打入A股市场。有资金进入就也有资金撤出,这些资金入市的同时,也会从A股市场挤出一部分资金。

“笨蛋投资者”为啥做了别人的嫁衣?

不仅有挤出效应,还有一部分资金会主动从A股市场撤出。这部分,其实就是从老基金中赎回的那部分资金,去了哪儿呢,很多又去买了新基金,在新基金的资金池中等待入市。

这就好像我们排队去买演唱会门票,小红在这一队了排了10分钟了,前面队伍拐着弯得且排呢,这会保安喊了一句,那边的队伍也能排,小红就赶紧溜过去排新队伍去了。

排到最后才发现,新的队伍拐了好几个弯,最后汇入了以前那个队伍的半截腰上,其实要比之前的队伍还要长。

“笨蛋投资者”也是这样的经历。

他们听说哪位明星基金经理要发新基金了,总感觉那只基金要比现在手里的基金牛,赎旧买新丝毫没犹豫。最后才发现,新基金陆续完成建仓后,持仓结构和老基金根本相差无几。

“笨蛋投资者”们错过了多少本应该赚到但最后没赚到的钱呢,我们来算算这笔账。

截至2019年年底,公募市场上股票型基金和混合型基金的规模分别是12881.36亿元和22265.96亿元,从那到今天这差不多一年时间,零存整取,可以看看变化了。

基金规模的增长可以分为两部分,存量基金规模的增长和增量基金规模的注入。

在存量规模上,这两类基金在今年以来的平均收益率分别为33.36%和35.78%,按净值增幅这么一算,存量股票型基金和混合型基金的总规模应该要有:

再加上股票型基金和混合型基金的增量规模,总规模应该要达到65914.19亿元。但事实上,现在两类基金的最新总规模为62310.67亿元。

这两个数字之间的差,3603.52亿元,就是“赎旧买新”的“笨蛋投资者”们错过的回报,错过了这些回报,成全了3万亿的新发基金规模,成了别人的嫁衣。

我们再一次衷心的奉劝投资者,不要频繁去交易自己的基金,不要轻易去“赎旧买新”。

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。