【明日首发】投资圈团宠“固收+”再添新品,华富安华强势出道!

【福利贴】军工板块14天涨幅27%,要起飞了吗?还能上车吗?|| 白酒股上热搜,透露一个信号!送锦囊妙计!抽茅台酒!

来源:华富基金

自2020年下半年以来,股市震荡加剧,趋势性机会愈发渺茫。在市场利率下行和银行打破“刚性兑付”的双重压力下,投资者开始寻求更为稳健的投资品。为匹配风险偏好较低的投资者需求,各家基金公司均大力推动“固收+”产品,截至去年三季度末,年内“固收+”新品发行数量已超过150只、募集规模逾2400亿元,远超往年同期。银行渠道也在积极布局“固收+”产品,甚至出现开售后仅一小时认购金额就超百亿的爆款产品,足以看出市场对精品“固收+”的迫切需求。

在固收领域,华富基金实力雄厚,成绩斐然。凭借“熨波动,控回撤,以绝对收益为目标”的固收策略,以及人才济济的精英团队,在业内获得较高的认可度。团队领军人物尹培俊管理的经典“固收+”产品华富强化回报(164105)和华富收益增强A(410004),多次穿越股债牛熊,为投资者带来了长期、稳定的投资回报。

“固收+”,顾名思义,就是在配置固收资产的同时,加上一些权益资产,以增厚收益。从目前的基金分类来看,一级债基、二级债基和混合偏债基金,都符合“固收+”的定位。这类产品通常可以用较低的风险获取稳健的中长期回报,因此较适合偏好中低风险的理财客户以及刚踏入基金圈的初级投资者。

但“固收+”同样适合中高风险的投资者,因为在震荡市场下,一味追求高弹性产品的持有体验会非常糟糕,也助推了投资者不理性的追涨杀跌短期持有行为。如果在组合中加入一部分“固收+”产品,作为低风险压仓配置,投资的体验度就会大大提升。在理财净值化和收益率不断走低的趋势下,“固收+”凭借维稳的优势,已成为新晋的投资新宠。

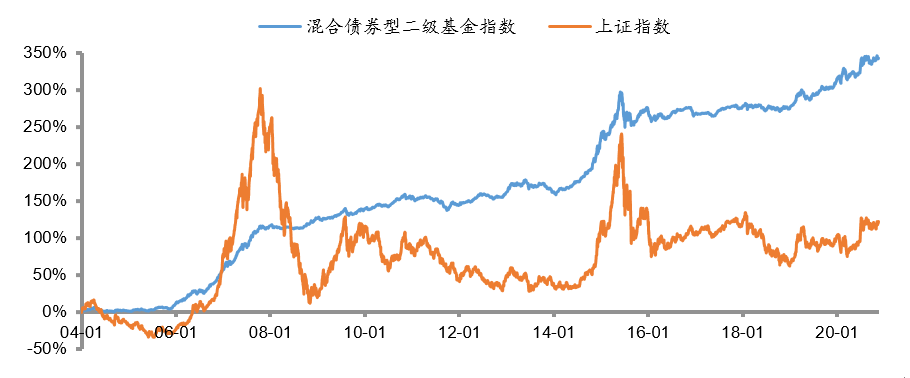

在固收+家族中,二级债基是经典的“二八配比”,也是固收+产品中的典型代表。对比历史数据,从2004年以来,二级债基的长期收益率十分可观,净值曲线呈持续上升趋势,波动与回撤也控制在合理范围之内,固收类产品的投资价值凸显。

图1:二级债基的走势图(对比上证指数)

数据来源:Wind,截至2020.11.20

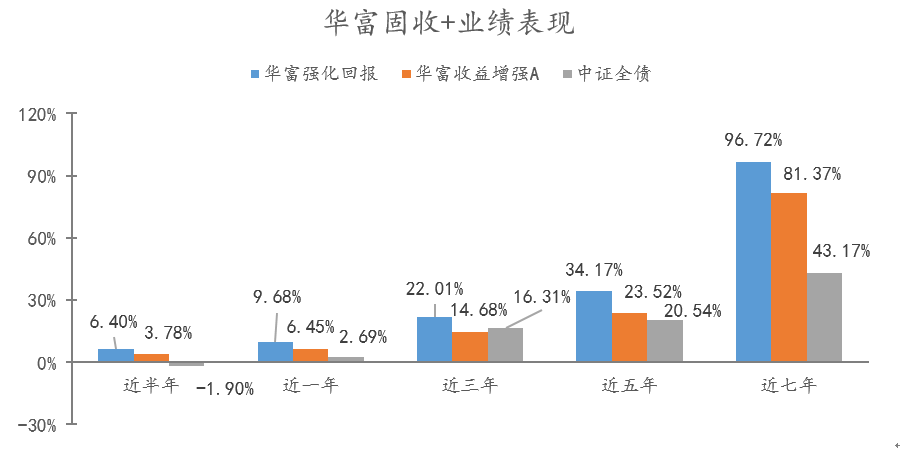

华富基金在“固收+”领域投资经验丰富,凭借多年的积累和梯队建设,形成了研究、投资与交易一体的合作机制,成功打造出华富固收品牌。当前产品线布局较广,涵盖一级债基、二级债基、偏债混合型基金、可转债基金等,长期业绩表现优异。其中尹培俊管理的华富强化回报(164105)和华富收益增强A(410004)同属绩优“固收+”产品,截至2020年11月20日,银河证券显示,两只产品年化收益率分别达9.77%和8.29%,成功超越同期主流债券指数,稳居前列。同时,华富收益增强A自成立以来,累计共获得3次金牛基金、7次明星基金和1次金基金,业绩表现获得专业认可。

图2:华富基金旗下代表性固收+产品的累计收益率

数据来源:银河证券,截至2020.11.20

华富强化回报(164105)成立于2010年9月8日,尹培俊于2014年3月6日接任该产品的基金经理。从收益率与净值曲线来看,净值屡创新高,一路上行,获利能力不断增强,截至11月20日,尹培俊的任职回报累计上涨97.49%,几近翻番,年化收益率10.66%,对于固收类产品来说,这样的收益已经相当惊人了。从回撤与波动率来看,观察净值图,我们发现除了2015年股债双熊的特殊时期,产品的最大回撤和波动率都保持在合理的区间内,可见,基金经理的管理能力较强。

图4:华富强化回报净值曲线

数据来源:银河证券,截至2020.11.20

自2014年尹培俊接手华富强化回报以来,产品年度回报显著上浮,随后的几年虽然经历了股债牛熊交替,但单年来看均实现正收益。尹培俊凭借丰富的债券研究经验和卓越的大类资产配置能力,为投资者带来可靠的收益空间。

图5:华富强化回报的分年度收益

数据来源:银河证券,截至2020.11.20

华富的“固收天团”中群英荟萃,固收部总监尹培俊更是团队的领军人物。尹培俊,金牛基金经理,基金业三大奖项大满贯选手,拥有十四年证券从业经验,以及超过十年的信用债研究和投资经验,在信用风险判断与信用评级领域经验丰富。他专注于大类资产配置,相信均值回归,在管5个产品均为“固收+”策略,实战经验丰富。

其管理的产品长期业绩表现优异,华富强化回报(164105)在银河同类排名中,多年业绩稳居前10%,且长期业绩保持“全五星”队形。

回溯过去五年,尹培俊在管理华富强化回报期间,运用大类资产配置能力,在市场变局的多个关键时点,提前调整布局,穿越牛熊,持续战胜市场,保证了产品长期稳定的业绩表现。

2015年股市暴涨暴跌,前期的牛市吸引大批投资者大幅增加资金杠杆,后期的雪崩式下跌导致股市急剧震荡,他成功把握好股债跷跷板节奏,预判风险,上半年降转债,二季度降股票,合理控制净值回撤,最终全年收益超越大盘3.9%且年化波动率仅为大盘四分之一。2017年的震荡市结构性机会显现,他凭借扎实的市场研究能力,精准把握权益、可转债、纯债资产轮动节奏,攻守兼备,游刃有余,在2017年下半年逐步降低转债与股票仓位,平滑次年的熊市波动,同时在2018年的熊市末端,预判股市仓位见底,下跌空间有限,并进行左侧布局的动态仓位调整,最终2018年逆势保持正收益,超越大盘26.68%。

图6:华富强化回报的大类资产配置操作实例

数据来源:产品定期报告、银河证券、Wind,数据区间:2014.3.6--2020.8.19

2015年华富强化回报增长13.31%,上证指数上涨9.41%,2018年华富强化回报增长2.09%,上证指数下跌24.59%。

在管理产品的过程中,尹培俊坚持“用足够低的风险,获取契合客户需求的稳健的中长期回报”的投资目标,凭借自身对“大类资产配置”的理解与运用,进行性价比衡量,从而实现均衡的动态调整。

在尹培俊看来,成功的“固收+”投资需要掌握两大核心能力。一是信评能力,注重企业现金流规模与债务的匹配度。二是大类资产配置能力,在不同资产之间不断衡量资产性价比,在同一资产之中寻找高估与低估的机会。资产的价格永远围绕价值波动,但投资者的情绪会导致价格偏离,在价格与价值发生偏离时,不同资产之间就出现了性价比差异,也造就了投资时机。

他十几年的债券研究经验帮助其形成多视角的研究框架,具体来看,他曾经历过一年的投行股票研究、两年债券承销与研究、担任过五年专业信评分析师,深耕“固收+”债券基金投资六年。在潜移默化中,他逐渐形成从宏观、中观、微观三个层次入手,上下结合分析问题的思路,由此深入剖析问题的前因后果与逻辑联系。从业至今他所管理的债券产品从未踩雷,对市场趋势的精准判断也是他进行“固收+”投资的取胜关键。

华富固收产品的优异表现得益于整个团队的通力协作,其固收团队注重研究与实践的“双管齐下”。

研究方面,固收投研团队共计16人,研究方向涉及大类资产配置、利率债、信用债、可转债、货币政策与流动性研究等模块,全面覆盖固收研究核心领域,力求通过细致深入的研究,使用不同投资标的以匹配变化莫测的市场环境。

投资实战方面,团队凭借三大核心能力为客户进行专业可靠的财富管理,即大类资产配置能力、专业可靠信评能力和宏观利率判断能力。值得一提的是,华富自建完整信评体系,以最严谨的态度考量信用风险。去年一些地方国企的实质性违约事件,引发了市场对信用债风险的恐慌情绪。由于华富基金内部信评体系完善,信用债入库标准严格,对发债主体基本面和财务指标有严格筛选标准,并对入库标的保持密切跟踪,对瑕疵品种零容忍,因此,历史上华富管理的所有产品都从未踩雷。

依靠多年的品牌沉淀和经验累积,华富固收团队投资长跑能力持续领先,接连斩获各项殊荣。

图7:“固收+”战绩:在管产品连年问鼎权威奖项

1月13日,华富固收团队即将推出一只全新的固收+策略产品——华富安华二级债基,该产品有尹培俊亲自掌舵管理。该基金是一只以绝对收益为目标的固收+策略产品,立足于风险收益比的角度,力争为投资者提供中长期较为稳健的回报,可以说,这个产品能充分发挥出尹培俊在固收领域长期积累的经验和大类资产配置能力上的优势,请各位投资者拭目以待。

华富安华债券基金明日就在建行渠道开售啦,小伙伴们可扫描下方二维码了解华富安华债券基金的详情信息。

风险提示:

华富安华债券基金为债券型基金,对债券资产的投资比例不低于基金资产的80%,基金投资收益将受到证券市场调整而发生波动,可能会发生本金亏损。有关本基金的具体风险,请详见《招募说明书》相关章节。基金管理人对本基金的风险评级为R2级,适合风险承受能力等级为C2级及以上投资者认购。不同基金销售机构对本基金的风险评级可能不一致,请根据各销售机构作出的风险评估以及匹配结果进行购买,并详细阅读本基金的《基金合同》、《招募说明书》等法律文件,了解本基金风险收益特征等具体情况,根据自身风险承受能力等情况自行做出投资选择。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。本产品由华富基金管理公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。基金管理人承诺以诚实守信、勤勉尽责原则管理和运用基金财产,但不保证本基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人提示投资者的“买者自负”原则,在作出投资决策后,与基金投资有关的风险由投资者自行承担。

尹培俊,十四年证券从业年限,其中8年研究经验,6年基金投资管理经验。2012年加入华富基金,2014.3-2019.6任华富货币市场基金经理.2014.3起任华富强化回报基金经理。2016.1起任华富安享基金经理。2016.5- 2018.9任华富诚鑫基金经理。2016.11起任华富华鑫基金经理。2018.8起任华富收益增强、华富可转债基金经理。

产品获奖情况:华富收益增强--2010/2011/2014金牛(中国证券报);2011金基金(上海证券报);2011/2014/2015/2016/2017/2018/2019明星基金(证券时报)。华富强化回报—2015金基金(上海证券报);2015金牛(中国证券报);2016/2017/2018明星基金(证券时报)。

产品业绩情况:

华富强化回报:成立于2010年9月8日,业绩基准为中证全债指数收益率,2010年-0.30%,基准-2.32%;2011年-2.51%,基准5.89%;2012年8.54%,基准3.52%;2013年4.02%,基准-1.07%;2014年31.22%,基准10.82%;2015年13.31%,基准8.74%;2016年4.49%,基准2.00%;2017年2.80%,基准-0.34%;2018年2.08%,基准8.85%;2019年11.94%,基准4.96%;2020上半年1.12%,基准2.52%。

华富安享:成立于2016年1月21日,业绩基准为中证全债指数收益率,2016年0.7%,基准2.01%;2017年3.38%,基准2.12%;2018年-3.29%,基准8.82%;2019年19.44%,基准4.96%;2020上半年-1.01%,基准2.52%。

华富华鑫A:成立于2016年11月11日,业绩基准为沪深300指数收益率*50%+上证国债指数收益率*50%,2016年-0.8%,同期基准-1.48%;2017年6.92%,基准10.86%;2018年-26.52%,基准-10.68%;2019年42.11%,基准19.73%;2020上半年15.69%,基准2.64%。

华富华鑫C: 成立于2016年11月11日,业绩基准为沪深300指数收益率*50%+上证国债指数收益率*50%,2016年-0.8%,基准-1.48%;2017年6.62%,基准10.86%;2018年-26.33%,基准-10.68%;2019年42.02%,基准19.73%;2020上半年15.58%,基准2.64%。

华富可转债:成立于2018年5月21日,业绩基准为中证可转换债券指数收益率*60%+上证国债指数收益率*30%+沪深300指数收益率*10%,2018年-9.28%,基准-4.68%;2019年31.51%,基准19.74%;2020上半年-4.39%,基准0.04%。

华富收益增强A:成立于2008年5月28日,业绩基准为中证全债指数收益率,2010年14.74%,基准2.0%;2011年-9.51%,基准3.79%;2012年7.45%,基准4.03%;2013年9.35%,基准1.78%;2014年34.55%,基准9.41%;2015年12.07%,基准6.52%;2016年2.83%,基准2.00%;2017年3.12%,基准-0.34%;2018年1.61%,基准8.85%;2019年7.41%,基准4.96%;2020上半年0.6%,同期基准2.52%。

华富收益增强B:成立于2008年5月28日,业绩基准为中证全债指数收益率,2010年14.26%,基准2.0%;2011年-9.87%,基准3.79%;2012年7.01%,基准4.03%;2013年8.92%,基准1.78%;2014年33.99%,基准9.41%;2015年11.62%,基准6.52%;2016年2.42%,基准2.00%;2017年2.71%,基准-0.34%;2018年1.2%,基准8.85%;2019年6.98%,基准4.96%;2020上半年0.4%,基准2.52%。

(以上数据取自银河证券、定期报告)

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。