牛年想要提升投资品质?三个小妙招教你Get“品质基”

【白酒投资日报】老白干遭减持 怎么看酒鬼酒超50%的增长?|| 【新能源汽车投资日报】天齐锂业百亿定增又终止背后发生了啥?|| 【大金融专场——新浪财经2021年度投资策略会】

本文来自微信公众号:嘉实基金V视界

伴随新年开门红,基金再登热搜。回顾在去年的权益投资“超级大年”,越来越多的投资者见证了公募基金专家理财的实力,股民纷纷路转粉加入幸福的基民大军。银河证券数据统计,2020年股票基金和混合基金平均净值增长率都超过40%,分别达42.89%和46.67%!赚钱效应驱动下,公募基金管理规模历史性地迈入18万亿时代,产品数量也逼近8000只。

但是,面对现在市场上近8000只基金产品同台竞技,到底如何从中选出更有品质的基金呢?

成功的投资是选人的成功。面对结构化行情日渐推进,分化将成为常态。优秀基金管理人和基金经理对于投资中各类情况的研究和应对有丰富的经验,其认知深度和信息获取的广度往往比普通人要好,获取超额收益的概率更高。

农行牛年精选产品——嘉实品质回报混合型基金,2月2日盛大首发,由头部基金公司嘉实基金出品、金牛基金基金经理常蓁担纲。

在多年磨合中,我们总结出了甄选品质基的“一看二品三对比”三部曲,今天就将从这三个方面来详细分析嘉实品质回报的投资价值。

一看

基金经理战斗力

一只基金尤其是主动权益方向的基金,灵魂人物就是基金经理。选对基金经理就等于成功了一半。

要想选对基金经理,首先要看基金经理的投资经验和投资理念。

嘉实品质回报拟任基金经理常蓁,是市场上少有的拥有14年投研经验,6年投资经验的巾帼女将,经历多轮牛熊市场考验,积累了长期深厚的消费、医药健康等领域投研经验。自担任基金经理以来,始终坚守一个核心投资理念:“不是赚交易对手的钱,而是从公司基本面出发,赚企业成长的钱!”简单来讲,就是严格选择最优秀的公司,在合适的价格买入;伴随公司成长,做时间的朋友,追求长期业绩卓越。

其次要看基金经理管理产品的历史业绩。虽然历史不代表未来,但是通过历史业绩能发现基金经理应对不同市场行情的应变能力。

常蓁管理的产品长期业绩突出。根据海通证券排名,截至2020年12月末,嘉实回报灵活配置近三年排名同类主动混合开放型基金前5%(3/92),并获海通证券五年期、十年期五星评级;嘉实优化红利近五年排名同类主动混合开放型基金前5%(18/365),并获海通证券五年期五星评级。

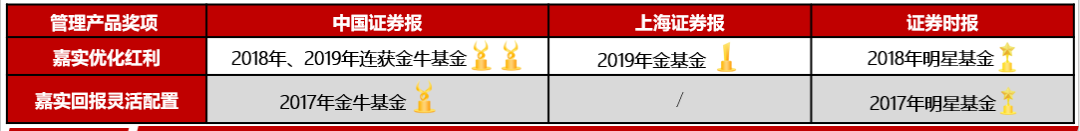

出色的投研实力下,常蓁管理产品多次获得金牛奖。常蓁从2018年10月11日开始管理的嘉实优化红利混合基金,在2019年和2020年分别荣获中证报“2018年度五年期开放式混合型持续优胜金牛基金”和“2019年度三年期开放式混合型持续优胜金牛基金”。

数据来源:中证报、上证报、证券时报

二品

基金产品灵活度

A股在经过连续两年的大涨后,今年港股可能风景更好。截至1月15日,2021年来10个交易日南向资金扫货已超1300亿港元。内地机构投资者也在加速布局港股,港股成为公募基金重点关注的领域。所以想要提升基金品质,适度参与港股投资或许是不可或缺的硬核条件之一。

嘉实品质回报属于混合型基金,资产配置更为灵活,还能参与港股投资。从基金合同看,嘉实品质回报混合的股票资产占基金资产的比例为60%-95%,其中投资于港股通标的股票的比例占股票资产的0-50%。

而且嘉实品质回报的投资策略也很明确:将充分发挥基金管理人研究优势,在经济转型升级、以高质量发展为目标的大背景下,深入研究行业发展趋势及不同子行业景气度变化,积极挖掘国内国际双循环相互促进及发展过程中各类股票的投资机会,力争通过深入的基本面研究精选具有优良品质的个股,以谋求超额收益。

展望后市,常蓁表示,未来主要看好三类企业。

➤ 第一类是长期发展逻辑较好,竞争壁垒较高的以高端白酒、医疗服务、教育等为代表的消费类优质个股;

➤ 第二类是在国际上具有竞争优势的先进制造业龙头;

➤ 第三类是长期空间较大,竞争优势明显,估值有吸引力的,符合经济转型需要的科技创新型企业。

注:拟任基金经理当前看好方向不代表基金未来长期实际投资方向。

三对比

基金公司“含金量”

所谓“货比三家”。对主动权益基金来说,投资从来都不是一个人的战斗,更考验团队作战实力。在权益投资的大时代,头部基金公司更容易发挥团队合力,在结构性行情中力争上游。所以在选择基金时也要首选大品牌的头部基金公司。

作为首批成立的基金公司之一,嘉实基金经过21年的投研积淀,以强大的投研实力领跑行业,保有业内规模领先的投资、研究、交易和风控团队。据中证报数据统计,自金牛奖评选以来截至2020年12月,嘉实基金累计获得各类金牛奖超过80项,其中9次获得金牛基金公司奖项,8次获得被动金牛基金公司奖项,并获得由金牛奖颁发的中国基金业20年卓越贡献公司奖项。

总的看来,在“房住不炒”、刚兑信仰打破、理财收益处于低位、债券违约率处于高位的大背景下,A股风险收益比具备吸引力,居民资金借基入市或将成为大势所趋。像嘉实品质回报这样名家出品、名将掌舵、策略鲜明的基金,或将是资产配置篮子中的品质之选之一。

注:嘉实回报灵活配置成立于2009年8月18日,历任基金经理如下:1.赵勇:2009年8月18日-2014年7月23日,2.翟琳琳:2014年2月11日-2015年3月12日,3.常蓁:2015年3月12日-至今,从2010年到2020年各年度的净值收益和基准收益分别是:11.25%/2.33%,-23.24%/3.33%,-1.38%/3.30%,4.30%/3.05%,13.94%/3.02%,30.86%/2.14%,-9.75%/1.52%,35.83%/1.51%,-23.05%/1.51%,54.43%/1.51%,79.96%/1.53%.

嘉实优化红利成立于2012年6月26日,历任基金经理如下:1.郭志喜:2012年月6月26日-2013年7月20日,2.赵勇:2013年7月20日-2014年7月23日,3.翟琳琳:2014年2月7日-2015年3月12日,4.董理:2015年3月12日-2016年10月10日,5.季文华:2016年10月10日-2018年10月11日,6.常蓁:2018年10月11日-至今,从2013年到2020年各年度的净值收益和基准收益分别是:-1.18%/-9.43%,21.29%/48.99%,81.03%/26.25%,-13.58%/-7.01%,55.03%/16.69%,-20.73%/-18.08%,48.45%/15.22%,71.03%/4.24%.

嘉实服务增值行业基金成立于2004年4月1日,历任基金经理如下:1.徐轶:2004年4月1日-2006年12月22日,2.孙林:2005年6月10日-2007年4月17日,3.党开宇:2006年12月22日-2008年3月20日,4.陈勤:2008年3月20日-2015年3月12日,5.焦云:2015年3月12日-2017年11月23日,6.李帅:2017年11月23日-2019年11月19日,7.常蓁:2019年11月19日-至今,从2010年到2020年各年度的净值收益和基准收益分别是:17.87%/-1.77%,-20.99%/-22.33%,5.23%/5.38%,20.60%/2.75%,19.19%/38.95%,37.83%/16.79%,-18.55%/-8.54%,2.91%/16.89%,-30.50%/-19.05%,35.41%/29.45%,62.09%/22.09%.

嘉实回报精选基金成立于2020年3月6日,历任基金经理如下:1.常蓁:2020年3月6日-至今,2020年的净值收益和基准收益为48.08%/15.76%。

嘉实消费精选基金成立于2019年4月3日,历任基金经理如下:1. 吴越:2019年4月3日-2020年7月22日,2020年12月9日-至今,2.常蓁:2020年7月22日-至今,从2019年到2020年的净值收益和基准收益分别是:13.34%/12.69%,98.81%/51.58%.

风险提示:基金投资需谨慎。在进行投资前请参阅相关基金的《基金合同》、《招募说明书》等法律文件。了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。嘉实品质回报混合基金(以下简称本基金)在投资运作过程中可能面临各种风险,包括市场风险,信用风险,流动性风险,管理风险,操作或技术风险,合规性风险外,还包括以下特有风险:市场下跌风险、资产支持证券投资风险,港股交易失败风险,汇率风险,境外市场风险,股票投资高仓位风险等。本基金管理人将发挥专业研究优势,加强对市场、上市公司基本面和固定收益类产品的深入研究,持续优化组合配置,以控制特定风险。基金管理人承诺以诚实信用、勤勉尽责的原则管理基金,但不保证基金一定盈利,也不保证最低收益或本金不受损失。同时基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。本产品由嘉实基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。