Fund Talk | 发现一只赚钱概率较高的基金

来源:小5论基

自从很多人发现自己在投资中管不住自己手这个真相之后,封闭运作的基金就慢慢开始为人所接受了,不管是以前比较常见的定期开放封闭基金,还是这两年推出的创新产品——持有期基金。

封闭运作的好处显而易见,除了可以帮助投资者管住手之外,还能因为资金流入流出相对稳定而给基金经理运作基金带来方便,所以我记得我曾经不止一次说过一个论断:对于那些早已证明过自己的白马型老将基金经理,买他们封闭运作的基金往往业绩上会好过开放运作的基金。

不过封闭运作的缺点也很明显,比如常见的封闭型基金动不动就封闭个三年五年的,持有期基金少说也是一年持有或者两年持有居多,所以如果投资者对投资的资金有一定的流动性要求的,那就基本没法买这类产品,也就没法有硬性机制帮忙管住手了。

那么有没有那种既存在一定的封闭期,同时封闭期又不是以年为单位那么长的基金产品呢?

我找了下竟然还真有,比如今天刚刚打开申购的中欧精选。

这只基金全名叫做“中欧精选灵活配置定期开放混合型发起式证券投资基金”,所以首先它是一只定期开放基金,是有封闭期的;其次它的封闭期相对又比较短,封闭一个月,每月月初都会打开申赎,每次打开不超过5个工作日(具体每次的开放期要关注公告)。

当然了,我们选择投资一只基金肯定不能仅仅因为它是一只月定开的基金就行,最关键的还是得看这只基金是否足够优秀。这方面我记得我曾经给过三条好基标准如下:

第一条:净值上能屡创新高;

第二条:风控上能较为出色;

第三条:基金产品特征上能较为稳定。

下面我就基于这三条标准来看下中欧精选。

我们先来看第一条好基标准:净值上能屡创新高。

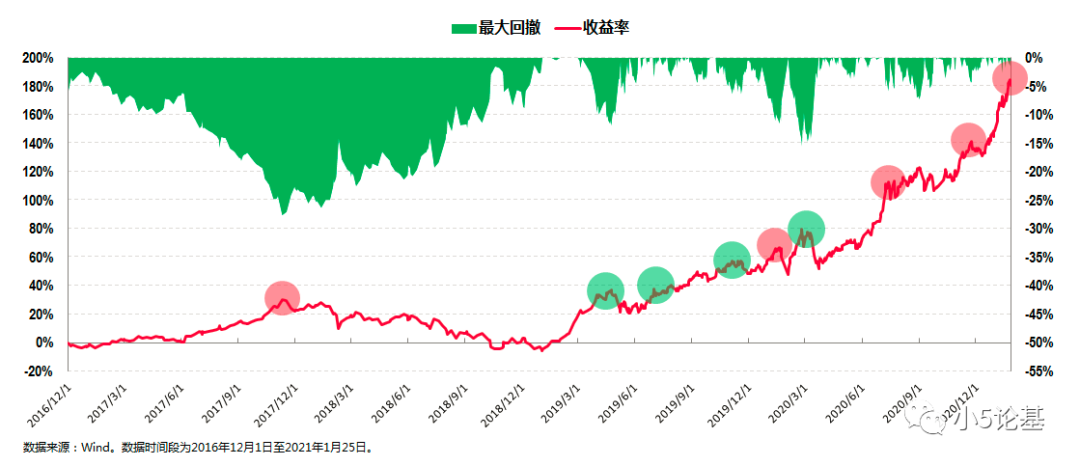

上图展示了中欧精选自周蔚文管理2016年12月1日至今(2021年1月25日,下同)的收益和回撤情况。

上述这段时期虽然不算很长,不过也包含了2017年的白马蓝筹牛市,2018年的大熊市,2019年的一波好几折,以及2020年的好几波好几折。

有人可能不知道我在说什么,那不妨对照着上图中的那些红点绿点来看一下:红点代表着指数(沪深300,下同)创了新高,基金也创了新高;绿点则代表着指数没创新高,但是基金却创了新高。

屡创新高的好处是显而易见的。

最大的一个好处就是不怕被套,或者即便短期被套了后续也能很快解套,投资体验上会比较好。

就这一点我可以再给多一组数据:如果从2016年12月1日开始,如果每月开放首日(2016/12/1-2020/7/1)买入中欧精选并持有至今(2021/1/29),测算下来全部实现正收益,持有收益率远超上证指数,平均年化收益率则高达47.91%!

第二个好处就是屡创新高这种特性本身是非常适合定投的,如果再叠加中欧精选每月初打开一次的特性,这简直就是一只为定投而生的主动型基金。

我们顺便来看下这只基金的收益率情况。

从收益率的角度来看,这只基金在上面这段4年多的时期内,总收益率为184.27%,折合年化收益率为28.60%。

我认为这个年化收益率足够令人满意了,你们觉得呢?

我们再来看第二条好基标准:风控上能较为出色。

从回撤控制的角度来看,这只基金在这段时期内的最大回撤为-27.64%,这个最大回撤发生在2018年。

为了更好的说明这个问题,我继续放一个中欧精选和沪深300指数的同时期对比图,以便让大家能够更清楚地看出这只基金在各种市场行情下的表现:

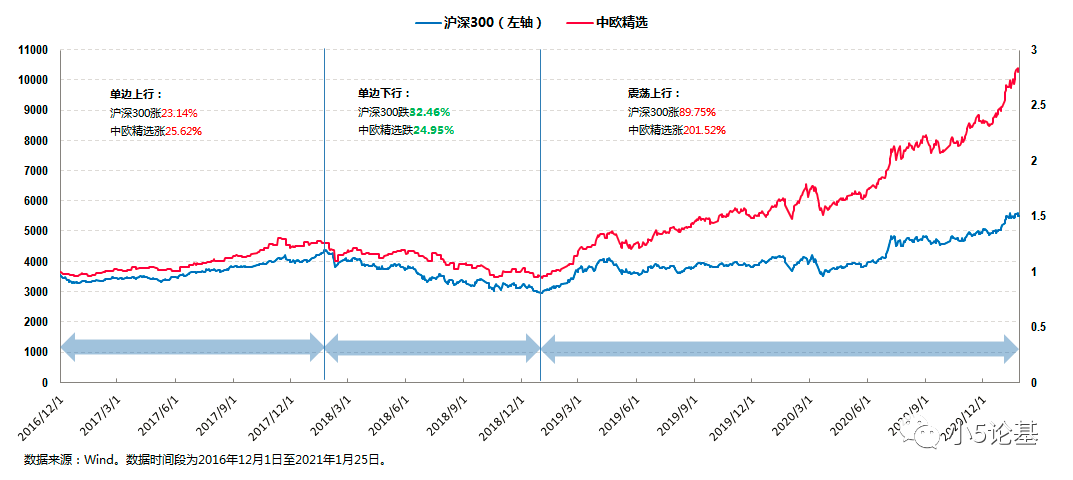

这个图的数据取的时间跨度为2016年12月1日至2021年1月25日四年多,从图中大致可以看出沪深300指数在这段时期内经历了三个阶段,分别是:2016年到2018年初的震荡上行行情,2018年初到2019年初的震荡下跌行情,2019年初至今的震荡上行行情。

我们来对照看下:

第一阶段的白马蓝筹价值股行情始于2016年初,这里是以2016年12月1日为起始点,在这段时期内,沪深300的涨幅为23.14%,同期中欧精选的涨幅为25.62%。

第二阶段全市场下跌行情下,沪深300的跌幅为32.46%,中欧精选同期的跌幅为24.95%;

第三阶段市场成长风略起的行情下,沪深300的涨幅为89.75%,中欧精选同期的涨幅为201.52%;

上面的三阶段对比可以说充分体现了中欧精选这只产品的特点:

在行情偏冷市场下跌的情况下,中欧精选同时期的跌幅小于沪深300指数的跌幅;而在行情偏暖市场上涨的情况下,不管市场吹得什么风,中欧精选不仅都能同步上涨,而且都能超过甚至远远超过沪深300指数的涨幅。

两厢叠加之下,就产生了一种远胜沪深300指数的收益方式:

市场跌时能做到少跌,市场涨时能做到多涨,长期下来的收益率相当不错。

讲到这里,我估计会有些见多识广的小伙伴认为这里用四年的时间段还是短了点,所以这里必须要专门讲一下中欧精选的现任基金经理周蔚文。

周蔚文,北京大学管理科学与工程硕士。历任光大证券研究所研究员,富国基金研究员、高级研究员、基金经理。2011年1月加入中欧基金。2006年11月起开始担任基金经理,有21年的证券从业经验和13年的公募基金管理经验。

现任中欧基金副总经理、投资总监兼策略组负责人,除了中欧精选之外,他还是中欧新蓝筹,中欧新趋势,中欧匠心和中欧瑞丰灵活等产品的基金经理。

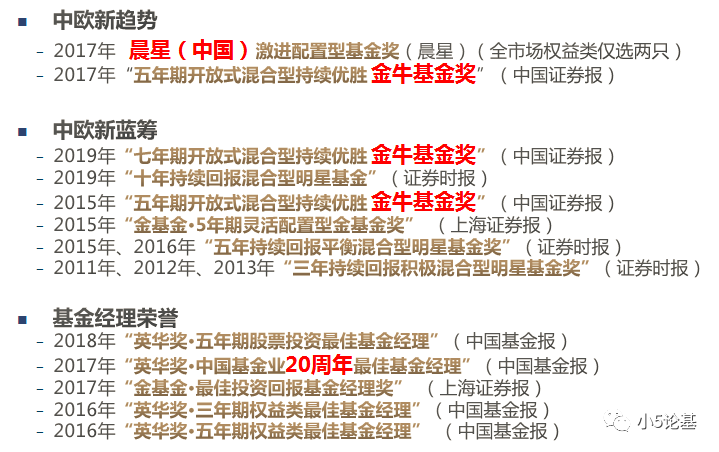

一看是周蔚文,我估计很多小伙伴就都没啥问题了,因为周蔚文可以说是目前国内资历最老、投资时间最长、业绩最为出色的几位基金经理之一,他曾经获得过的荣誉奖项那简直能亮瞎眼:

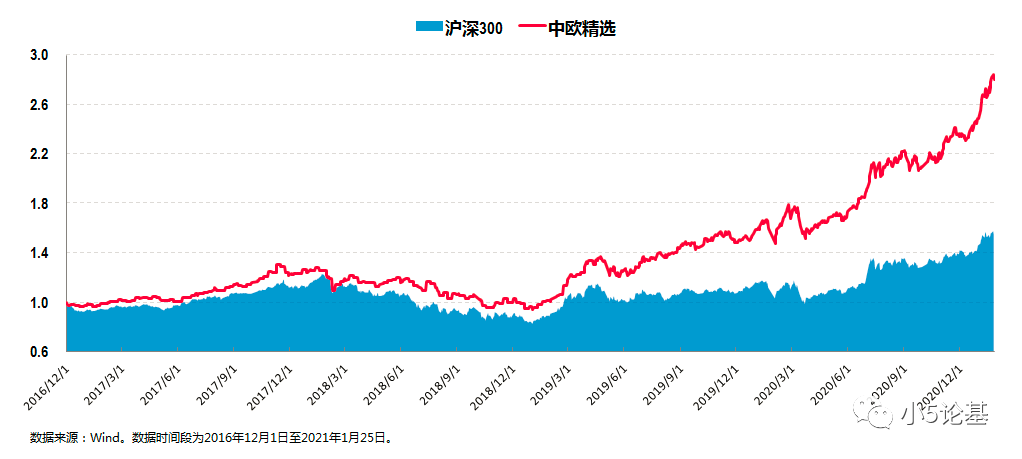

这里我就以他管理时间最长(自2011年5月至今),也是他最具代表性的产品中欧新蓝筹为例,给大家看看他在更长时间段上控制回撤的能力:

从上图中可以看出,中欧新蓝筹每年的最大回撤均小于同类基金均值;其中,2015年的最大回撤出现在2015年6月15日至2015年7月8日股灾期间,但是这个最大回撤的幅度相较于同类均值要低11个百分点。

讲到这里,“风险控制上能较为出色”这个应该是没啥问题了。

我们接着来看第三条:基金产品特征上能较为稳定。

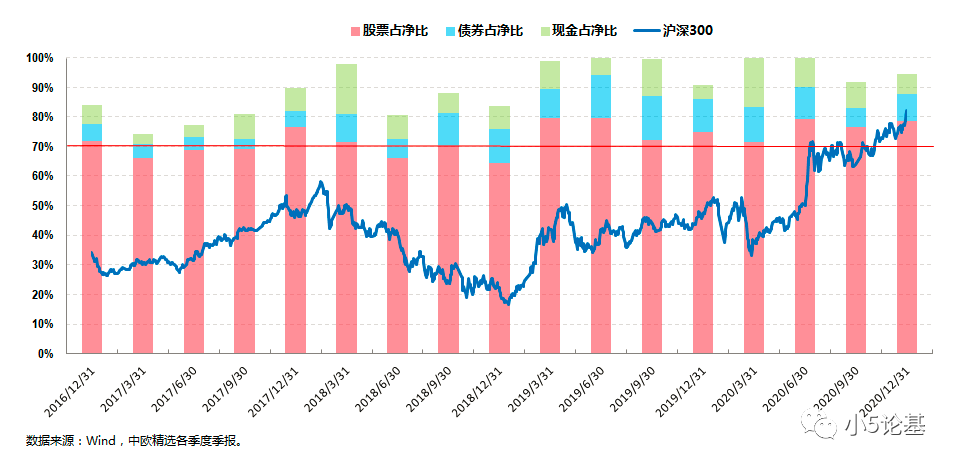

首先必须要明确一下,中欧精选还是一只灵活配置型基金,其业绩比较基准为“沪深300指数收益率×65%+中债综合指数收益率×35%”,具体而言股票资产的投资范围是0%-95%。

从过去四年多的实际运作来看,其股票仓位始终围绕着70%的中枢波动(红色线所示),较高时约80%,较低时是60%+;债券资产的占比则保持在平均10%左右。

如果大家足够敏锐的话,或许可以看到上面图中的一些端倪:

比如叠加蓝色线的沪深300指数来看,中欧精选的股票仓位还是会基于指数做适当的调整:

比如2018年几乎全年市场的整体表现都不佳,中欧精选的股票仓位也几乎全年都保持在中枢以下;而在2019年至今市场整体表现较好的这两年,中欧精选的股票仓位则都保持在中枢以上,其中在2019年上半年以及2020年下半年这两段市场上涨较快的时期,中欧精选的股票仓位更是都配到接近80%的较高位。

这里我们有必要来看下基金经理的投资理念和投资风格。

在多年的市场磨砺中,周蔚文早已形成了以行业景气为主要投资依据,兼顾趋势与价值,注重挖掘上市公司成长带来价值提升的投资风格。他的投资理念可以概括为三大要点:好行业、好公司、好价格。

用他自己的话来说就是:“三者要结合,一是选好的赛道,找未来两、三年增长率较快的行业,希望从左侧出手、买到行业底部;二是从好的赛道里找好的公司,看增长速度和质量;三是看公司的估值,评估一个公司相对更长的价值,包括其长期的竞争力和成长性,对企业未来长期的利润做估值。”

周蔚文自认为属于偏左侧成长的投资风格,但他所定义的成长显然有别于市场上普遍追逐概念与主题的简单成长,他的成长是较为注重价值的,“一定要落实到上市公司有业绩,有比较合理的估值,未来两三年内能实现真实的利润增长。”

这里能划的还有一个重点就是他这么多年来的投资风格稳定且不漂移,这点非常重要。

我们都知道选基金特别是选主动型基金的本质就是在选基金经理,所以以上讲这么多基金经理实际上就是在讲基金,基金经理的定位准确以及投资风格稳定就能保证基金产品的特征稳定。

从这一点来看,周蔚文长期秉持的“成长聚焦,行业精选,注重企业长期价值”的投资思路和中欧精选“重点关注在中国经济结构优化、产业结构升级或技术创新过程中成长型上市公司的投资机会”的投资定位是较为一致的。

当然,我们还可以从别的一些维度来见一斑:

上图是中欧精选的换手率情况,从近几年的换手率来看,中欧精选的换手率是明显低于行业平均的。

写到这里,我的好基三点论就差不多写完了,不知道现在大家是否已经充分了解中欧精选到底好在哪里了呢?

最后照例找了一段周蔚文讲过的话,关于如何做主动型基金的投资,分享给大家并结束本文:“有的投资者时刻关心自己基金的收益,对短期波动非常敏感,甚至寝食难安,操的心不比买股票少。所以说,投资者购买基金之后要进行'放养',定期评估管理人的操作即可。”

最后的最后还是要提醒一句:中欧精选今日打开申购,有购买意向的小伙伴可以关注,错过这次要再等一个月

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。