热钱开始追逐基金“老爆款”:东方红睿泽开放期单日申购逾200亿

原标题:热钱开始追逐基金“老爆款”,东方红睿泽开放期单日申购逾200亿,掌舵人:寻找“非共识的正确”机会

财联社(深圳,记者 沈述红)讯,2月1日,共有三只基金提前结募。其中募集金额最高,最受市场关注的还属东方红睿泽三年定开基金,该基金作为一只三年定开的产品,开放申购当日全天便募得逾200亿资金,鉴于80亿元总申购资金上限,预计其最终配售比约为35%-40%。

一位银行渠道人士称,投资者无需对该基金规模骤增导致管理难度加大而忧虑,“作为三年定期开放的百亿基金,这只基金在开放期到来时除了会引来大量资金申购,也会有很多投资者选择‘落袋为安’,这将导致基金最终规模变动不至于太大。”

事实上,不仅是上述东方红睿泽三年定开基金受捧,近来,不少绩优老基金都受到了资金追捧,不少产品甚至纷纷“闭门谢客”,或降低申购上限。另有渠道人士称,虽然1月底以来新基金发行略有降温,但银行整体资金量并未有显著变化,其中一个原因便在于部分老基金销量在提升。

在之前的1月25日,董承非的兴全新视野开放申购,也获得了不少资金的申购。在此之前,董承非也有意在去年四季度末降低了基金仓位,以应对可能骤增的规模。值得一提的是,在去年的10月26日,这只开放申赎的基金曾半日便募得70亿元申购规模。

老基金也“受宠”

截至2月1日下午2点,东方红睿泽三年定开基金申购规模已达到140亿元。多位渠道人士告诉记者,该基金最终单日总申购额度超过200亿元。

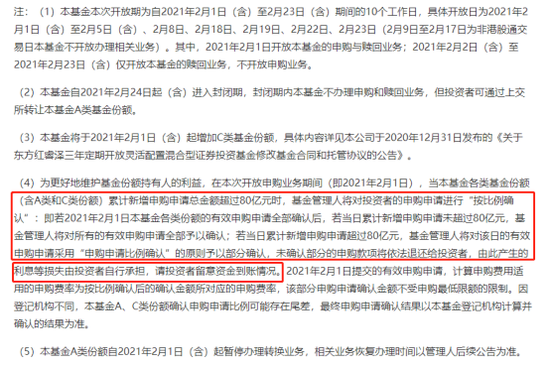

根据公告,东方红睿泽三年定开基金在2月1日(含)至2月23日(含)期间的10个工作日为本次开放期,其中2月1日当天开放申购与赎回,2月2日起仅开放赎回,当各类份额累计新增申购申请总金额超过80亿将进行比例确认。

这也意味着,仅在2月1日,该基金便大比例超出了80亿元的总申购金额上限,预计配售比例约为35%-40%。

在随后一封致投资者的信中,东方红睿泽三年定开基金管理人孙伟提到,设定三年的封闭周期,初心是希望选择产品的客户能够接受长期投资理念,在市场出现大幅波动时,将信任和操作的主动权交给基金管理人。让基金经理能够更加从容地以长期视角做出理性决策,不因短期赎回或者回搬压力而损害基金持有人的长期利益。未来三年,睿泽将始终秉承产品成立时的初衷,以持有人长期利益为出发点。

两百亿资金的涌入,与东方红品牌效应以及基金本身的业绩有着密不可分的关系。多年以来,东方红长期投资的投教理念已深入人心,且拥有较高的认可度。从基金本身业绩来看,该基金作为2018年1月30日成立的三年定开基金,至今回报已翻番。

不过,一位银行渠道人士称,投资者无需对基金规模骤增导致管理难度加大而忧虑,“作为三年定期开放的百亿基金,这只基金在开放期到来时除了会引来大量资金申购,也会有很多投资者选择‘落袋为安’,这将导致基金最终规模变动不至于太大。”

事实上,不仅是上述东方红睿泽三年定开基金受捧,近来,不少绩优老基金都受到了资金追捧,不少产品甚至纷纷“闭门谢客”,或降低申购上限。另有渠道人士称,虽然1月底以来新基金发行略有降温,但银行整体资金量并未有显著变化,其中一个原因便在于部分老基金销量在提升。

在之前的1月25日,董承非的兴全新视野开放申购,也获得了不少资金的申购。在此之前,董承非也有意在去年四季度末降低了基金仓位,以应对可能骤增的规模。值得一提的是,在去年的10月26日,这只开放申赎的基金曾半日便募得70亿元申购规模。

重仓A+H股,未来将加大低估值股配置比例

截至2020年四季度末,东方红睿泽三年定开基金份额净值已达到1.81元,单季度净值上涨26.46%,总份额为71.06亿份,期末基金资产净值达128.78亿元,单季度利润有26.94亿元。同期,这只基金的股票仓位达到92.35%。

从四季度的前十大重仓股来看,该基金除了重仓百润股份、伊利股份、海康威视、分众传媒、万科A、宁德时代等,基金经理孙伟还通过深入研究发掘了不少优质的港股上市公司,并进行了提前布局。

截至2020年12月31日,该基金港股通股票仓位占基金资产净值32.09%,其中前十大重仓股中有四只港股通标的公司——吉利汽车、敏华控股、思摩尔国际、腾讯控股。

图/东方红睿泽三年定开基金2020年四季度末十大重仓股

图/东方红睿泽三年定开基金2020年四季度末十大重仓股从2020年四季报来看,该产品坚持自下而上选股为主的投资策略。得益于宽松的货币环境和良好的经济恢复情况,A股市场延续了上涨的态势。部分优秀赛道中的龙头公司,也就是所谓的核心资产又迎来了一波不小的涨幅,两极分化继续拉大。过去几年一批核心资产的估值不断创出历史的新高。与此同时,另外一批相对较差赛道或者同样赛道中的二三流公司,估值差距越拉越大。对此,该产品基金经理孙伟称,长期来看好赛道中的优秀公司市值不断创出新高是不难得出的结论,“不过考虑到流动性可能会发生边际的变化以及市场整体对优秀公司的追捧程度,我们还会选择适当均衡一些配置,部分估值相对合理甚至在历史底部的公司,我们会继续加大在组合中的配置比例。”

爆款背后掌舵人:寻找“非共识的正确”机会

在东方红资产管理星光熠熠的“中生代”基金经理中,孙伟是一名佼佼者。他出身于北大金融硕士,曾任东方证券资管业务总部研究员,从食品饮料和农林牧渔行业研究员开始起步,深耕消费品行业,2016年1月开始担任基金经理。其所管理的三只公募基金产品——东方红睿泽三年定开混合基金、东方红睿满沪港深混合基金(LOF)和东方红智远三年持有期混合基金,业绩均表现不凡。

孙伟擅长基于深度调研和思考洞察行业长期前景,始终遵循“幸运的行业+能干的管理层+合理的价格”这一原则进行投资标的的筛选,通过国际类比来判断行业发展趋势,通过持续研究和跟踪来挖掘优质股票,并且能够做到长期持有。

股票市场走势很难预测,孙伟很少基于对市场的预判来进行仓位的大幅调整,更多是“自下而上”来挖掘行业和个股,对优质个股保持持续跟踪和研究,长期持有优质个股穿越市场周期,只有当逻辑判断出现问题或者股票估值过高,才会考虑卖出。

从整体持仓而言,孙伟所管理的基金持仓较为集中,这体现了他在深度研究基础之上长期持有优质公司的信心。正如他所言,“这些标的是我们通过深度研究挖掘出来的,我们对这些公司的长期愿景非常认同,在未来一段时间会长期持有。”除此之外,孙伟还对于一些细分子行业的龙头标的保持高度关注。他认为,有些估值并不高的子行业龙头公司,其实业绩也不错,值得关注。

在构建组合过程中,孙伟会在行业分布上力求分散,如果行业不能分散,子行业也一定要做到分散,这样可以最大程度减少主观判断的失误。在行业选择上,孙伟将竞争格局排在最重要,其次是赛道,最后是行业空间。在他看来,很多时候超额收益的来源是在深度研究下敢于逆市场共识,这需要保持对行业变化极强的敏锐度以及对行业的持续跟踪。东方红资产管理权益团队把这种机会叫做“非共识的正确”。

谈到2021年大消费的风口可能在哪里,孙伟依然看好酒类行业,包括白酒、啤酒以及一些小酒种。其次,孙伟看好运动服饰行业,目前中国运动服饰消费规模只有美国的十分之一,随着国人越来越重视体育运动,未来中国运动服饰消费会不断扩大,有望催生出像耐克、阿迪达斯这样的巨头公司。第三,看好餐饮连锁化。以往餐饮行业非常依赖厨师,很难连锁化发展。随着后台信息系统不断完善、供应链的成熟,餐饮的连锁化在中国将越来越普遍。有些龙头企业已经把自己的第一增长曲线做得非常好,它们同样在第二个增长曲线里面做了非常多的储备。

如何才能让投资者真正取得收益是基金行业一个长期研究的话题。巴菲特有句话很经典:人们总是不喜欢慢慢变富。事实上,如果一个人能接受慢慢变富,其实是一种捷径。这是孙伟非常喜欢的一句话,他认为:“对于基金经理这个职业,最大护城河来自耐得住寂寞,投资不是比谁更聪明,而是谁更愿意长期。”

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。