投资科技板块,我们该如何上车?

来源:兴银基金

2021年以来,A股和港股走势强劲,行情震荡波动,上证指数创下近5年新高,并在最近持续上演着3500点拉锯战。科技板块一直以来都是最热门的投资领域之一,其产业发展动向的投资机会,牵动着很多投资者的注意力。

尤其是近年来,站在二十一世纪新十年的起点,伴随着“十四五”规划等政策支持,“双循环”下的进口替代以及经济的复苏和国内资本市场改革的持续推进。科技板块无疑仍然是当下的投资主线,但投资者们也开始担心,面对这辆不断奔驰着“科技号”快车,哪几节“车厢”适合我们上车呢?

兴银基金这些年来已打造出一支投研视野立体化、核心能力特色化的权益研究团队,聚焦大消费,科技,中游制造和金融周期四大方向。其中在科技领域方面,兴银基金的研究覆盖大部分科技行业,包括计算机、电子、通信、互联网等。我们认为2021年有以下几个科技领域值得关注:

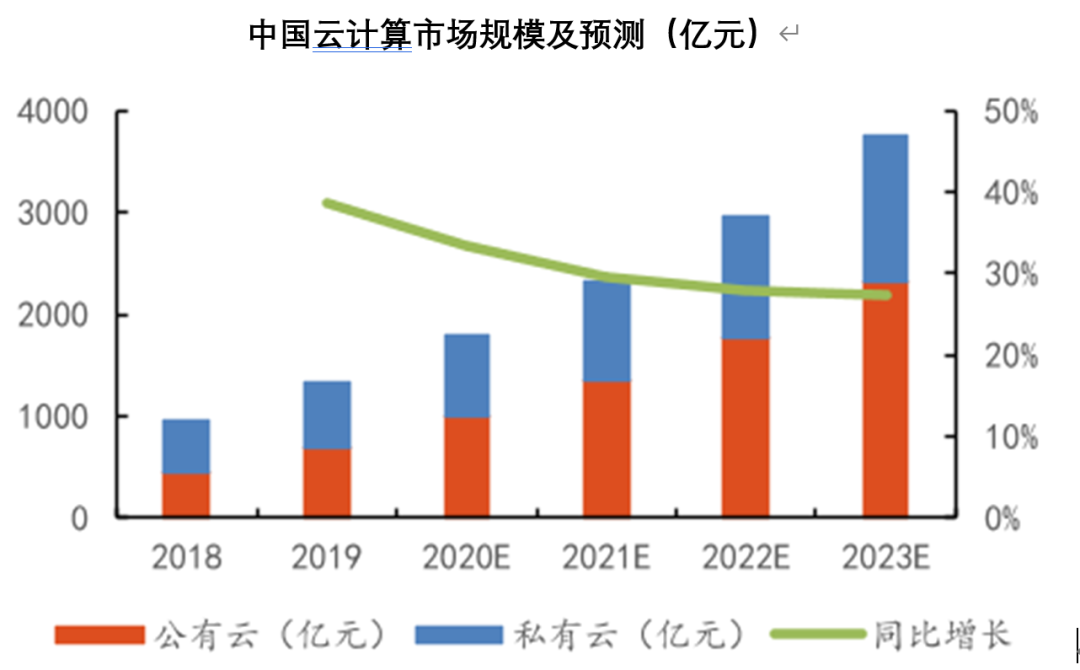

云计算

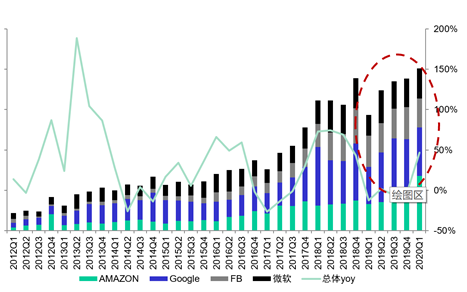

云计算快速发展、5G建设的快速推进加快了数据中心(IDC)大规模建设,全球云计算厂商加快超大数据中心建设以满足下游迅速增长的数据流量需求。此外,北美资本开支环比持续回暖,展现出数据中心的投资机会,其中北美四大云巨头企业(亚马逊,微软,谷歌,Facebook)自从2019年第二季度开始,资本支出同比持续回暖。

美国云计算四巨头资本支出增长表现

以上两图表数据来源:《云计算发展白皮书2020》,东方财富证券研究所。数据仅供参考,不对未来表现构成任何保证,市场有风险,投资需谨慎。

YOY:增长率。

新能源汽车

《新能源汽车发展规划(2021-2035年)》提出2025年新增新能源车的销量占比达到25%。据天风证券研究所预测,2025年新能源车销量接近750万辆。2020年三四季度汽车消费回暖,受到疫情抑制后的消费需求在2020年下半年得以释放,其中新能源汽车销量井喷式增长,展现出供销两旺的情况。此外,新能源汽车领先品牌特斯拉工厂将加速建设,或带来新一轮的有效产能爆发式增长。

特斯拉车型销量预测(万辆)

中国市场新能源汽车销量预测

以上两图表数据来源:《新能源汽车发展规划(2021-2035年)》,天风证券研究所。数据仅供参考,不对未来表现构成任何保证,市场有风险,投资需谨慎。

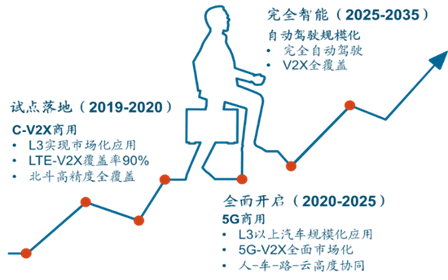

车联网

5G网络超低时延的特性,解决了车联网的车物互通问题,进而推动着传统汽车行业变革。根据《车联网(智能网联汽车)产业发展行动计划》所示,车联网经过2019-2020年的试点落地,目前已进入全面开启阶段,并且预计将在5年后进入完全智能化阶段,自动驾驶规模化开启。

据Markets and Markets预测,全球V2X(车用无线通信技术)市场规模将从2016年的226亿美元增加到2025年的996亿美元,年复合增速为17.9%。据ABI Research预测,到2025年全球5G连接的汽车将达到5030万辆。

注:数据仅供参考,不对未来表现构成任何保证,市场有风险,投资需谨慎。

资料来源:工业和信息化部《车联网(智能网联汽车)产业发展行动计划》,2018年12月27日发布

人工智能

2017年AI行业进入泡沫期后的整合阶段,经过3年蓄力,目前将进入加速成长期。根据申万宏源计算机策略报告指出的国内AI行业景气周期:2016-2017年为行业爆发泡沫期,随后进入3年左右的整合蓄力阶段,2020-2021为再次加速成长期。

2021有很大可能为AI产业化和资本化大年,AI独角兽有望集中登陆二级市场,助推板块性热度。研究在2021年度策略中预判:AI将是计算机2021年高景气投资主线之一。

以上两图表数据来源:wind

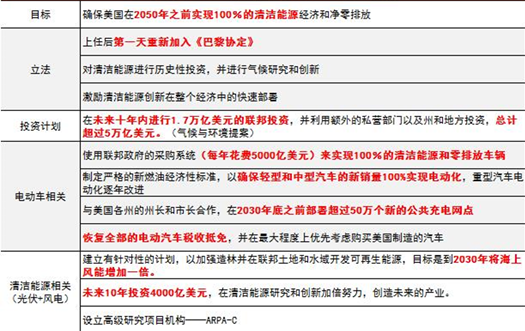

光伏风电

随着工业生产量的提升,能源消耗需求越来越大,传统火电能源消耗不可再生资源,水电可使用资源量有限,因此可再生能源成为未来社会工业发展的重要依托。伴随光伏与陆上风电技术的不断发展,度电成本基本接近火电成本,已成为重要的增量能源消耗来源,国内与海外均出台明确的可再生能源建设规划。

拜登清洁能源革命和环境计划要点

数据来源:天风证券,兴银基金整理

生物医药

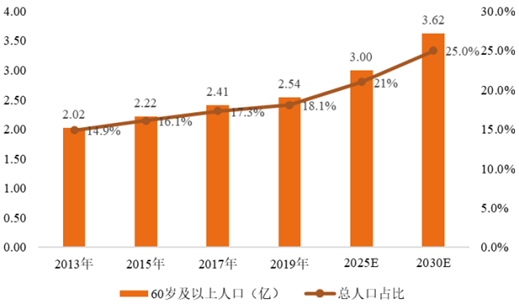

从需求端来看,中国长寿时代老龄化的提速,药品和医疗服务呈现巨大的增长空间。医药生物行业我们关注的是其中由技术研发带动增长的子行业,包括器件、创新药,开发生产的外包 CRO、CDMO等,具有快速增长的投资机会。

我国老年人口数量及预测

数据来源:国家统计局,《国务院关于加快发展养老服务业的若干意见》(2013年9月6日发布)

注:本基金投资范围详阅基金法律文件,对于科技增长产业定义和筛选标准的确定是基于上市公司数据和其他多方面因素,不预示其未来表现,因此最终能否带来收益具有较大不确定性。历史数据仅供参考,不对未来表现构成任何保证,市场有风险,投资需谨慎。

看了这些科技行业的热门投资板块后,现在说到广大投资者最为关心的话题啦——怎么投资科技板块?

这里首先说一个不少投资者对科技板块的误解,大家可能较普遍地会认为科技行业波动大,持股体验差,赚钱较难。

根据Wind,从科技行业指数历史表现来看:回顾2013年至今,通过比较中证科技行业指数与中证消费指数的收益率,我们看到中证科技行业指数的收益率超越中证消费指数收益率近200%,科技行业的整体投资收益率要高于消费行业;新兴产业成指的投资收益率超过沪深300指数收益率达到800%,夏普比率高于沪深300指数。可见,科技行业具有较好投资收益。虽然科技技术发展的快速革新会带来行业竞争格局的不确定性,但我们认为股价的表现取决于市盈率PE以及每股收益EPS,伴随着科技行业的发展,这两个变量对时间变化的敏感性以及增减方向各不相同,或许只有具有市场竞争优势的龙头公司才能享受估值溢价。

对科技板块的投资,我们认为要选择正确的投资方法,投资科技行业才可以尽量减少波动,最大可能享受较为稳定且绩优的投资回报。

一是要正确看待科技板块的估值,科技产业周期是决定科技板块估值泡沫大小的重要因素,力争在产业周期向上阶段享受科技板块盈利与估值的双击;

二是要关注科技板块的商业模式、技术、业态升级、竞争策略;

三是要投资于企业合适的生命周期,对成长期企业、稳定期企业、衰退期企业采取不同估值上限分析,在科技板块普遍估值较高的情况下,从渗透率底部提升的角度,去挖掘正处在成长期、可以享受高估值上限的科技板块,

综上,兴银基金认为,科技板块的正确上车姿势可以总结为:在合适的生命周期,投资快速成长的行业以及具有强行业竞争力的龙头企业。

电影《后会无期》中有一句台词“听过很多道理,依然过不好这一生”。对于普通投资者而言,可能我们了解了科技板块的投资方法,却因为时间,信息,精力等诸多因素而只会“纸上谈兵”。那么这时候,不妨把专业是事情交给专业的人来做,。选择一个合适的科技主题基金,跟着上车就行了

在这里就简单预告一支科技板块的良“基“——兴银科技增长1个月滚动持有期混合型证券投资基金。他是兴银基金2021年的开年重磅新基,由兴银基金权益投资总监杨坤和TMT投资猎手张世略携手掌舵,紧跟科技板块趋势,捕捉行业优质龙头,在合适的时机选择合适行业/企业。目前正在火热募集中,只等你来!

风险揭示:兴银科技增长1个月滚动持有期混合型证券投资基金风险等级为R3(中风险),本风险等级仅为基金管理人评价结果,基金代销机构评价结果不必然与基金管理人一致,请投资者在投资前根据所适用的销售机构的风险测评以及匹配结果独立做出投资决策。本基金为混合型基金,其预期收益和风险水平低于股票基金,高于债券基金、货币基金。本基金的特有风险为在类别资产配置中,可能受到经济周期、市场环境、公司治理、制度建设等因素的不同影响,导致资产配置偏离最优化,这可能为基金投资绩效带来风险。本基金将根据资本市场情况灵活选择权益类、固定收益类资产投资比例及策略,因此本基金将受到来自权益市场及固定收益市场两方面风险。完整风险揭示详见基金招募说明书。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人管理的基金的历史过往业绩不构成对其管理的其他基金未来业绩表现的保证,基金收益有波动风险。基金管理人提醒投资者购买本基金前应详细阅读基金合同、招募说明书和基金产品资料概要等法律文件,了解基金的具体情况,全面认识基金产品的风险收益特征,听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资目标、投资期限,对基金投资做出独立决策。基金有风险,投资需谨慎。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。