“日光基”遭大量赎回 基金公司开售封闭期产品

Wind资讯

2月首日,公募市场再现“日光基”。不过,新“日光基”的出现可能导致老“日光基”的大规模赎回。

目前,基金公司对于“赎旧买新”基本是两种对策:一是发行的更猛;二是设计封闭期产品。

//2月首日公募再现“日光基” //

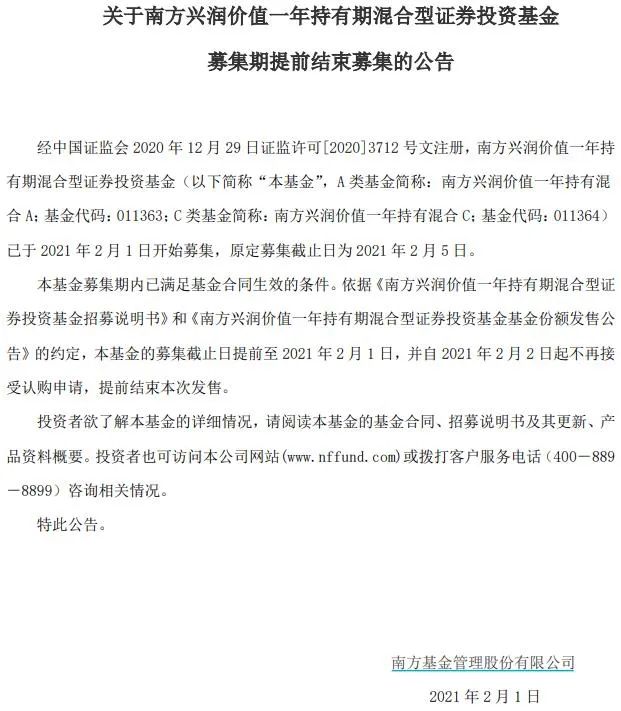

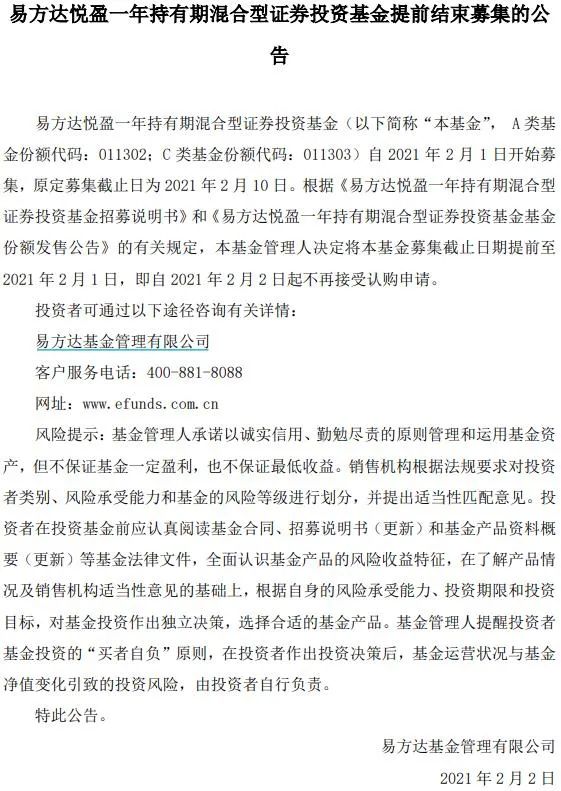

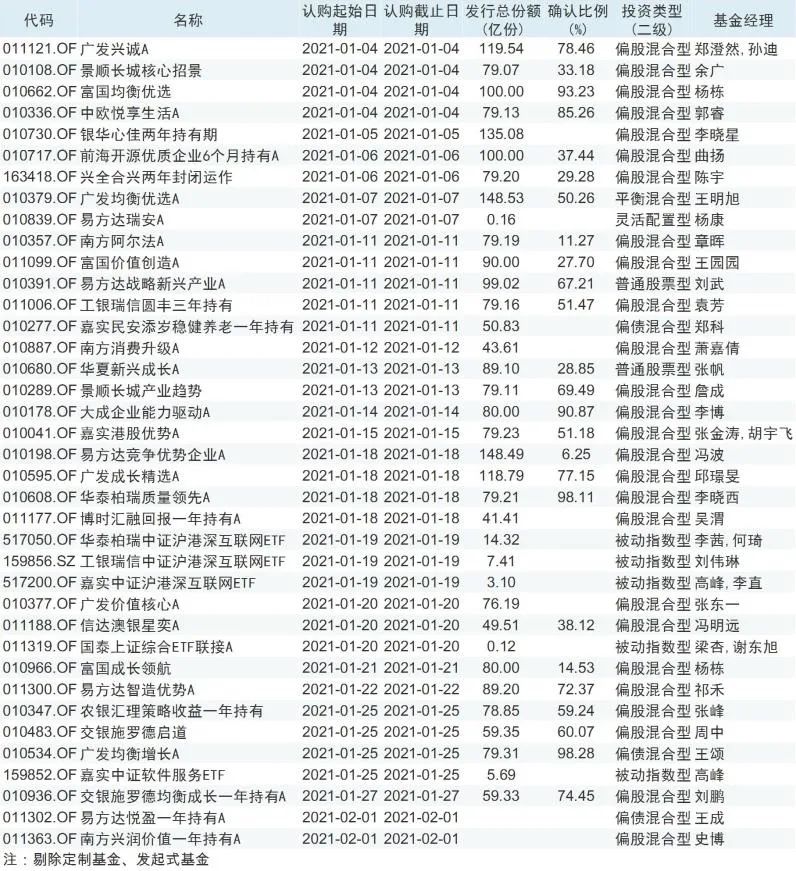

2月1日,公募市场再添3只“日光基”。3只基金分别是:南方兴润价值一年持有、易方达悦盈一年持有和东方红睿泽三年定开,均是带封闭期的主动权益类产品。其中,东方红睿泽三年定开是第一个封闭期届满开放申购和赎回的基金。

据渠道消息,南方兴润价值一年持有在当天下午4点时就已经募集超过150亿目标上限;易方达悦盈一年持有全天募集超过40亿元;东方红睿泽三年定开当天预计募集规模在200亿左右,远超申购总金额限制的80亿元上限。

//“日光基”的几大爆点//

虽然这3只基金再次引爆公募对权益投资的关注,但从同期其他基金发行情况看,不乏募集不利的状况。

纵览今年的“日光基”,一般具备以下几种情况:1、市场老将,明星担当;2、配置港股,跨市场投资;三、基金公司品牌效应。若再加上发行时机,那投资者基本是靠拼手速。

//老“日光基”遭大量赎回//

值得一提的是,接二连三的“一日售罄”背后,可能是资金的存量转移。新基金的密集发行,可能导致前期“日光基”出现较大规模赎回。

券商中国统计了全市场一日售罄、按比例配售的爆款基金发现,这些业绩优秀的“日光基”,几乎清一色遭遇赎回,尽管这些出身名门的基金大多一日吸金即超额完成,并按比例配售,形成了“买基金还不一定买的上”的盛况,但在成立后数个月内,几乎无一例外的遭资金赎回,部分一日售罄的明星基金赎回比例超过50%。

券商中国例举了几个案例:

案例一:北京一家超大型基金公司旗下“精选基金”一日募资总额达32亿元,超过募资规模上限30亿,认购确认比例为93.692639%。截至2020年12月31日,这只成立于2020年6月12日的次新基金,在六个月的封闭期结束后,份额规模缩水了40%,赎回也大概率发生在去年12月这个时间段。

案例二:华南一家大型基金公司旗下“成长基金”,成立六个月来的收益率接近40%,但期间有超过一半的资金赎回。该基金5月底成立时的份额规模为269.67亿份,但在成立仅三个月后,就有超过80亿资金跑路,2020年第四季度又有超过60亿资金跑路。截至2020年12月31日,该基金的份额已被赎回了146亿份,份额规模只剩下123.72亿份。

案例三:深圳一家大型基金公司旗下“日光基”曾单日吸金300亿,因其募集资金规模超过了基金公告目标的限额,按比例配售后该基金的份额规模为263.41亿份,而在三个月后,该基金就有超过30亿资金赎回,在2020年第四季度再遭超过70亿资金赎回,也就是说,在这只一日售罄的次新基金成立六个月时间内,有超过百亿资金跑路,该基金的份额规模赎回比例达到39%。

案例四:上海的某次新基金一天狂卖500亿,2020年七月初成立时的份额规模高达261.48亿,截至2020年12月31日,有超过81亿份被赎回,该基金成立五个月以来的收益率超过30%。

案例五:华南地区另一只由明星基金经理领衔的基金,在2020年七月初也同样一日吸引超过600亿。最新披露的基金季报数据显示,尽管这只基金的收益率在四个多月的时间内,就取得了超过25%的收益率,但依然有超过60亿的资金选择赎回。截至2020年12月31日,这只一日售罄基金的份额规模净赎回比例也达到了14%。

//封闭期基金增多//

目前,基金公司对于“赎旧买新”基本是两种对策:一是发行的更猛;二是设计封闭期产品。

从新发基金的情况看,带封闭期的越来越多,不仅是偏债基金,主动权益基金同样如此。数据显示,从今日到本月末,将有41只基金先后发行,近半数是带封闭期的产品。

需要指出的是,带封闭期的产品也分两种:1、定开基金,买入必须持有要求封闭的期限,例如东方红睿泽三年定开。2、定期持有基金,持有达约定的时间后,就能自由赎回。例如南方兴润价值一年持有和易方达悦盈一年持有。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。