【必读干货】10年资深研究员为您剖析指数基金背后的投资价值

本文来自微信公众号“兴证全球基金”

作者:张晓峰 兴证全球基金

兴全沪深300指数增强基金基金助理、研究员

中证800指数简介

中证800指数是中证指数公司规模指数系列的成员,由中证500和沪深300指数成份股组成,综合反映中国A股市场大中小市值公司的股票价格表现。其样本空间为非ST、*ST的沪深A股以及红筹股CDR,并且针对不同上市板块的股票制定了不同的最小上市时间要求。其选样方法基本上按照成交额、市值先后二次筛选,是客观性较强,充分尊重市场博弈的结果。

中证800指数投资价值分析

更具代表性的指数构成

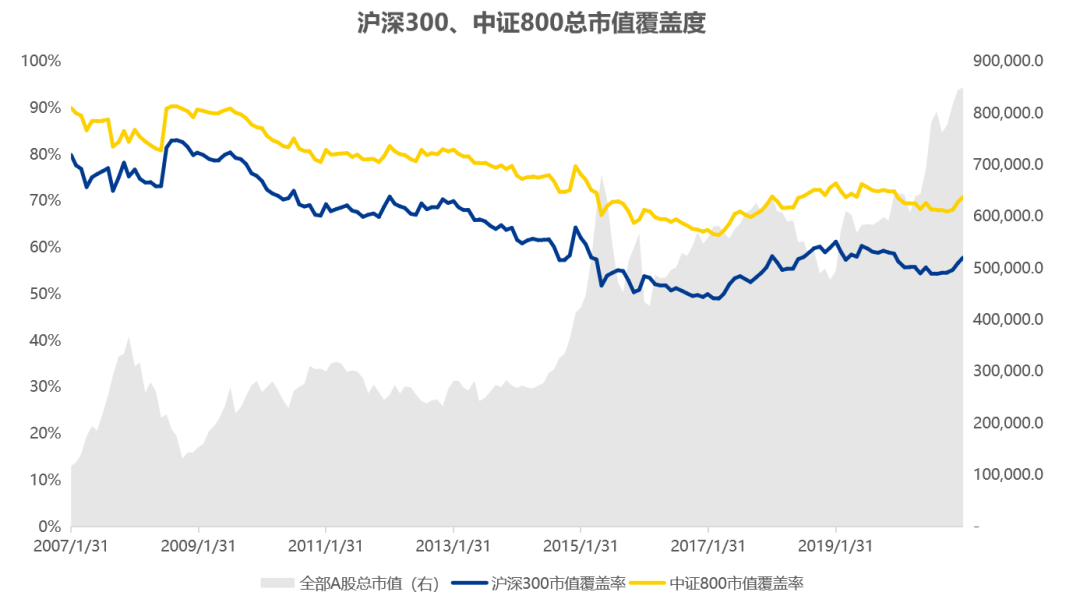

更具代表性的指数构成随着中国资本市场的高速发展,上市公司内生增长以及市场扩容使得在A股上市的公司的总市值总体呈现稳步上升趋势,从2007年初的12万亿上升到2020年末的84万亿(数据来源:wind)。在此过程中,沪深300成份股相对于全部A股的市值占比从70-80%下降到当前的50-60%,相比之下中证800成份股市值占比虽有下降,但当前仍达到70%的合理水平。

另外从基本面财务数据覆盖率看,中证800成份股的营业总收入和净利润在全部A股的占比长期稳定在80%和90%上下的水平,且高于沪深300。因此,从市值、营收和净利润占比看,相对于沪深300,中证800的覆盖面更大,或能更好地表征中国权益市场的整体表现。

随着以注册制和退市制度为代表的资本市场制度改革,A股将呈现“宽进宽出”的局面,好公司IPO和再融资变得更容易,而差公司的“壳价值”也因此不断缩水,市值不断萎缩,甚至触发退市。近年来兴起的“价值投资”风潮也使得市场更倾向于根据基本面进行定价,竞争力强、护城河宽的龙头企业享受一定的估值溢价。总体而言,我们认为注册制下市场机制将发挥更大的作用,以中证800成份股为代表的头部公司在全市场的市值占比、盈利占比将趋稳,中证800将长期成为A股代表性指数。

数据来源:wind,2007.1-2021.1。历史数据不代表未来。

数据来源:wind,2007 -2020Q3。历史数据不代表未来。

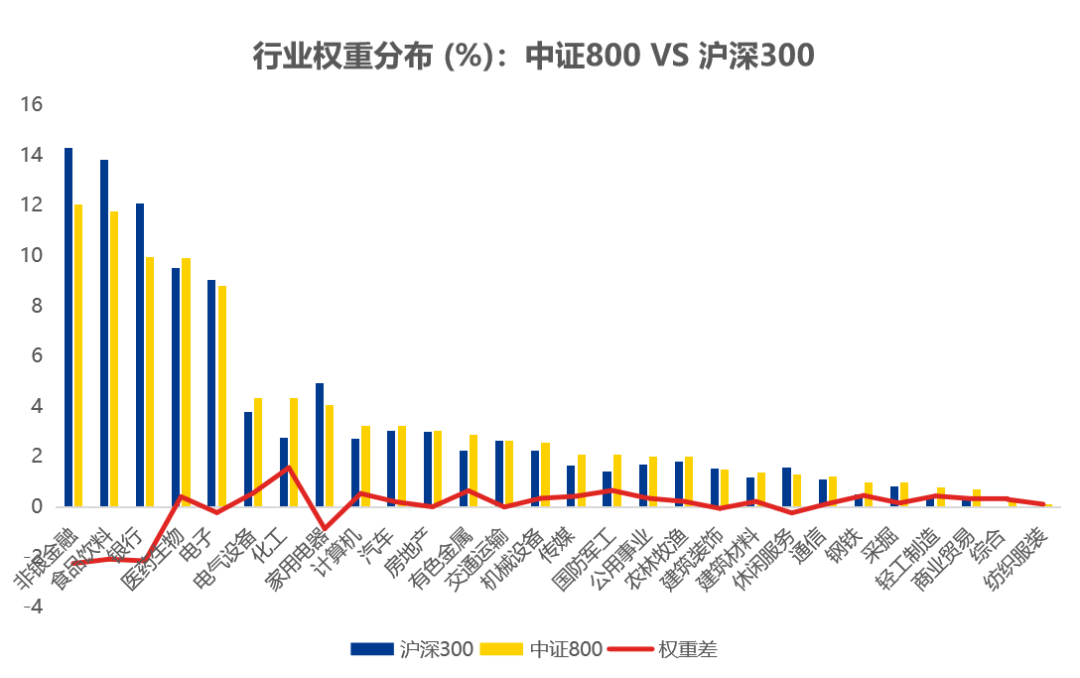

更全面且不断迭代的行业分布从中证800当前行业权重分布看,整体上与沪深300类似,前三大行业分别为非银金融、食品饮料、银行,但相对而言中证800的银行、非银金融、食品饮料等行业的权重低于沪深300,而化工、军工、有色、电气设备等行业的权重则高于沪深300。从市值分布看,相对于沪深300,中证800在100-200亿以及200-500亿市值股票的分布更高,其行业主要分布在化工、军工、医药、电子等制造业领域。从这些数据来看,我们认为中证800的行业分布相对更均衡合理,非金融行业的占比较高,且相对于沪深300,中证800不乏一些独门的生物医药、光伏、新能源汽车等先进制造业上市公司,这些公司符合中国经济转型方向,往往处于成长阶段,只是市值尚未达到沪深300的门槛。

数据来源:wind,截至2020.12.31。历史数据不代表未来。

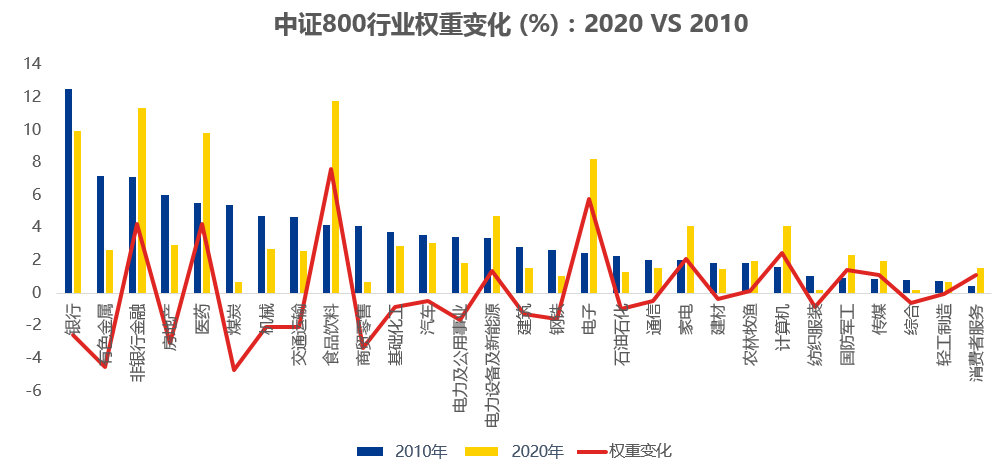

另一方面,通过比较2020年与2010年中证800的行业权重,可见中证800指数很好地把握了中国经济结构转型的特征。比如食品饮料、医药、电子的权重大幅上升,而有色、煤炭、地产的权重大幅下降,体现了中国经济逐渐从投资拉动逐渐转型为消费驱动,从以地产为核心的传统产业逐渐转型为医药、电子为代表的高科技产业,在这一过程中也诞生了一些具有国际地位的行业龙头。

数据来源:wind,2020.12.31 vs 2010.12.31,基于中信行业分类。历史数据不代表未来

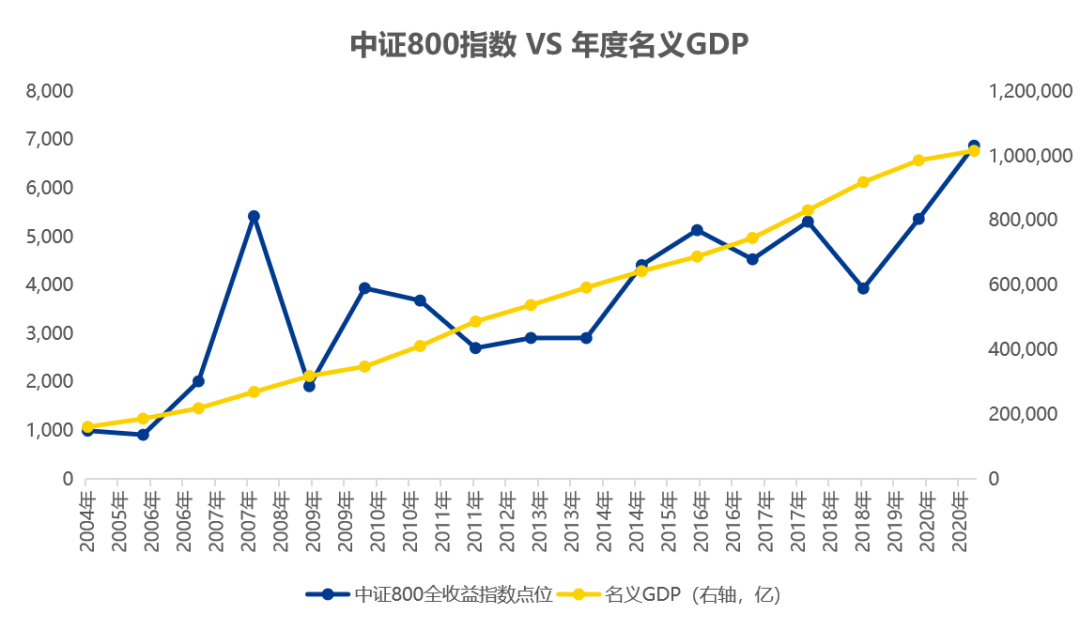

参与中国经济长期增长自基期(2004年底)以来至2020年底,中证800在这16年间的年化涨幅为12.8%,而同期名义GDP从2004年的16.2万亿增长到2020年的101.6万亿,年化增速12.1%,可见中证800全收益的长期回报和名义GDP基本相当,长期持有的前提下可以参与中国经济的中高速增长。

数据来源:wind,2004-2020。历史数据不代表未来。

指数增强策略的必要性

虽然有前述诸多优点,中证800指数仍包含一系列内在缺陷,需要通过增强策略进行矫正,以获得更好的投资体验。

其一,中证800指数在纳入创业板、科创板股票(以下简称为“两创”)时对上市时间有更严格的要求,虽然有其合理性(“两创”股票具有波动性大、易被炒作的特征,过早纳入会对指数造成较大干扰),但这样做也会错过一些优质的创业板、科创板次新股。因此,对于指数增强基金管理人而言,通过适度参与质地优秀、未来有望纳入指数,但因规则而暂时无法纳入的“两创”次新股,或可为增强产品带来超额收益。其二,中证800指数过于依赖量-价特征指标进行成分调整,忽视基本面,往往导致不合理的结果。一方面中证800在定期调整时会根据成交额“一刀切”,将日均成交额低于一定阀值的股票强制剔除指数,会导致错杀。另一方面,中证800对于非“两创”次新股,只需上市满一个季度且市值、成交额足够大时就有望纳入指数,这也会导致一些因“抄新”而估值不合理的主板次新股纳入指数。对于指数增强基金管理人而言,在基金合同允许范围内可以根据对基本面和合理估值的判断,忽略这类不合理的成份股调整。当然,矫正指数内在缺陷只是指数增强策略的一小部分,在长达10年的指数增强投资实践中,我们形成了一套行之有效的主动增强策略。

在投资理念上,我们坚持价值投资、长期投资、基本面研究导向。我们比较注重核心财务指标,相对于PB/PE等传统估值指标,更关注上市公司的盈利能力、现金流、杠杆率、股息支付率、行业地位等核心变量,并在行业内基于上述量化指标进行排序,但并不机械地照搬排序结果进行选股,而是充分利用本公司强大的研究团队,进一步结合定性的基本面研究进行取舍,并综合考虑公司治理等ESG因素,对于经营冒进或诚信方面存在瑕疵的上市公司采取一票否决制。另一方面,我们坚持长期主义投资导向。沪深300指数自2005年披露以来,近20年中有一些成份股从未被剔除,这些成份股经过市场长期考验,通常具有基本面扎实、行业前景优良、管理能力优秀等特征,我们基于基本面研究论证,通过长期持有这类股票,避免不必要的换手。我们的指数增强投资框架把主动精选个股放在比较重要的位置,并且积极把握其他多元收益。中证800指数的行业权重紧跟时代,基本反映了中国经济的最新转型发展方向,因此我们认为与其进行主观行业择时,不如尊重市场选择的结果,总体上保持行业中性,并且根据价值投资的原则对行业权重进行小幅偏离。另一方面,实践证明个股选择是国内指数增强产品重要的超额收益来源之一,因此我们把行业内精选个股放在非常重要的高度,这也是本公司投研团队所擅长的领域。由于中证800指数样本大,可选择的范围也更多,更有利于基于定量和定性相结合的选股框架强化个股选择。

此外,2019年以来资本市场改革不仅提高了IPO发行数量,而且简化了存量上市公司再融资流程,这也给我们带来更多的网下打新、转债配售、参与折价定增或大宗交易等投资机会。中证800作为比沪深300更宽泛的指数,可参与的成份股多元投资机会也更多,更有助于发挥我们的优势。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。