雷志勇亏22.59%朱睿赚13.48% 摩根士丹利华鑫基金同门冰火两重天

原标题:雷志勇亏22.59%朱睿赚13.48% 摩根士丹利华鑫基金同门“冰火两重天”

来源:中国产业经济信息网

2021年一季度正式收官,春节假期成了分水岭,前面涨得挺好,三大指数甚至刷出多年的阶段高点,可春节后却是跌跌不休,最近才有所企稳。整体来说,一季度沪指跌0.9%,深成指跌4.78%,创业板指跌7%。

中国产业经济信息网财经频道注意到,公募基金在一季度也出现了冰火两重天,尤其是同门同类基金也出现严重分化,多少让市场看不明白。而摩根士丹利华鑫基金旗下的雷志勇首季亏22.59%,朱睿赚13.48%,成为同门兄弟分化的典型。

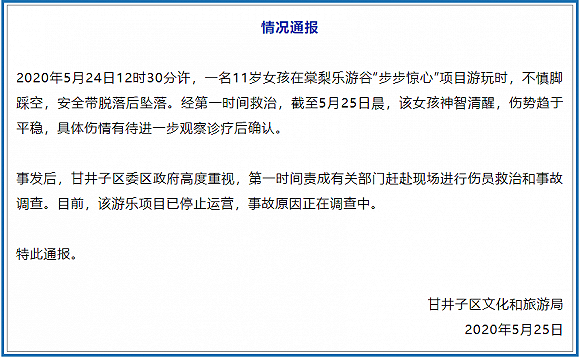

雷志勇所管理基金

同门两兄弟极致分化

一季度546只普通股票型基金(A/C类份额分开计算,下同)中有397只下跌,占比超七成,平均跌幅3.10%。2020年涨幅可观的消费主题基金、科技主题基金、新能源主题基金整体跌幅最大,部分医药主题基金和全行业基金一季度实现正收益。普通股票型基金一季度跌幅最大的也在20%以下,一季度首尾业绩差距近35%。4268只混合型基金一季度平均跌幅2.21%,净值下跌基金多达2602只,占比超六成。

从榜单上看,第一名是广发基金旗下的广发价值领先混合,一季度回报率高达29.70%;而倒数第一名则是长城基金旗下的长城双动力混合,回报率为-24.30%。没错,在同一行情下,不同基金公司旗下的基金,其表现却天壤之别。

但中国产业经济信息网财经频道发现,有同门同类基金,依靠同一个投研平台却也出现了大分化,着实不可思议。摩根士丹利华鑫基金旗下的雷志勇首季亏22.59%,朱睿赚13.48%,成为同门兄弟分化的典型。具体来说朱睿管理的大摩进取优选股票,一季度回报率为13.4%,在4000余只可比基金中排名第26名;雷志勇管理的大摩万众创新混合A同期回报率为-22.59%,在同类基金中位居倒数第4名。

分化背后故事多

同一家公司旗下,有着同一水平的投研平台,那为什么会有如此大的分化呢?带着这个问题,我们查阅了刚刚披露的基金2020年年报,分化似乎早已注定。

业绩居前的大摩进取优选股票在2020年年报中披露了自己的价值与方法论。

“考虑到我们持仓的行业特征,与近两年市场主流风格有较大差异,我认为有必要陈述我们的价值观与方法论,让持有人对我们有更好的了解。”朱睿明确表示,当前,将重点关注传统周期和制造业龙头的投资机会。供给端,过去5年,在供给侧改革、去杠杆、疫情的三轮冲击下,传统行业加速出清,传统周期与制造业龙头竞争优势愈发明显,随着需求的逐渐好转,有望在本轮上行周期中获得更大的业绩弹性。朱睿会专注质地优秀、自身价值不断增长、同时业绩处于上行期的优质企业。

据观察,大摩进取优选股票股票仓位达91.76%,前三大重仓股依次桐昆股份(持仓占比8.38%)、玲珑轮胎(持仓占比6.56%)、恒力石化(持仓占比6.05%)。

业绩表现垫底的大摩万众创新混合A,在2020年年报中预计,2021年资本市场的核心驱动力将由估值驱动转为业绩驱动,因此在投资策略上需要更聚焦行业景气度、个股业绩增长的确定性和估值层面的合理性。

“产业结构上来看,外方对国内的技术封锁可能仍将持续,国内信息技术新基建的供应链安全问题依然严峻,与此同时提升国防现代化来保障产业供应链乃至国土的安全迫在眉睫,因此在未来较长一段时间内,涉及国土安全和信息基础设施等硬核科技方向可能迎来较好的行业成长和投资机会,围绕上述方向筛选挖掘标的、配置业绩和估值匹配的优质公司,将是一个较好的投资策略。”雷志勇称。

据观察,大摩万众创新混合A股票仓位同样达91.79%,前三大重仓股依次为捷顺科技(持仓占比6.47%)、中航沈飞(持仓占比6.47%)、紫光国微(持仓占比6.39%)。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。