利率的春天还要等多久?

基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

来源:东海基金

-东海视点-

债市瞭望塔

_

利率的春天还要等多久?

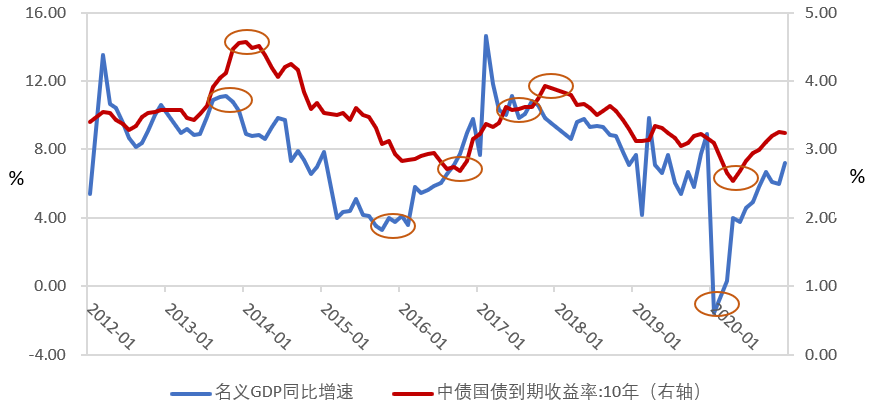

利率作为货币需求函数的重要解释变量之一,一直是各类资产定价的锚。考虑到目前我国利率体系存在多层次性,本文以债券市场中的长端无风险利率作为分析出发点,尝试对利率的下阶段运行轨迹进行粗浅分析。自2020年5月开始,我国无风险利率开始进入了上行轨道,债券市场也由此步入了所谓的“熊市”阶段,在经历了11个月的调整后,当前市场参与者对后期长端无风险利率的上行仍存在一定的预期,但对后期上行的幅度和上行的时间周期却存在分歧。通过近期的路演拜访和内部交流,我们看到了乐观的投资人从相对长期的视角里捕捉到了当前利率的较高配置价值,中性的投资人从市场持续的小区间震荡行情中不断地验证着交易映射下的利率顶,谨慎的投资人则继续等待着利率超预期上行后的反转行情。

通常我们认为,在长周期视角里,利率中枢主要是由实体经济的资本回报率所决定。在中短周期视角里,利率的运行还会受到国内外宏观经济政策、市场预期和交易情绪等诸多因素影响,利率顶部(底部)的形成常常不仅要经历经济顶(底),还会经历政策顶(底)和情绪顶(底)等,因此我们会观察到经济见顶(底)后利率并不一定会跟随即刻见顶(底),而是会有继续上冲(下行)的动力。

图:近年来我国名义经济增速和十年期国债利率走势

数据来源:WIND,东海基金。统计区间:2012年1月—2021年3月。

01

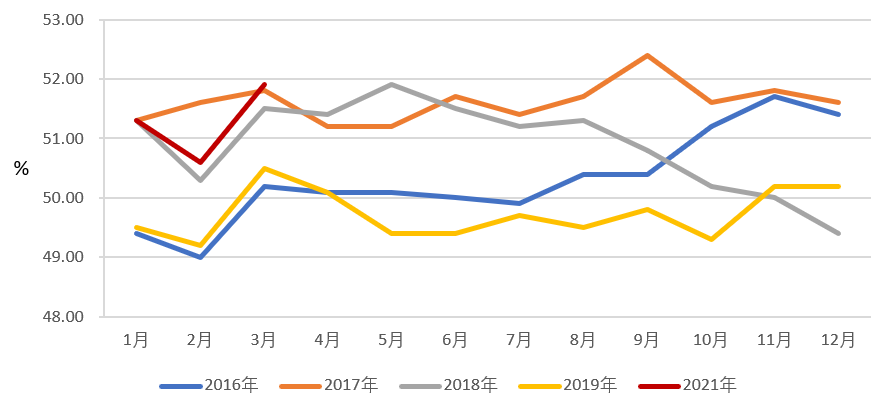

从经济基本面来看,随着社融存量规模同比增速于去年10月见顶回落开始,市场关于随后几个季度经济增速见顶的预期已逐渐形成。不过,当前官方制造业PMI数据表明我国宏观经济继续呈现扩张态势,工业生产、出口和房地产投资等宏观经济数据显示我国生产端和部分需求端的动能依然较强,市场关于经济基本面拐点的确认还需要更多的数据和信息进行验证。

数据来源:WIND,东海基金。统计区间:2016年1月—2021年3月。

02

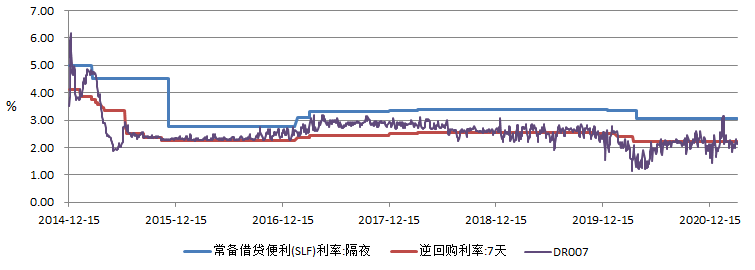

从货币政策面来看,近年来我国央行积极推动货币政策调控框架从数量型为主向价格型为主进行转变,有意引导市场利率围绕政策利率波动。考虑到当前数量型和价格型操作目标依然同时存在,加之政策利率天然具有平滑波动的倾向,DR007运行中枢的上移或波动的加大等对于政策利率中枢定位的调整是具有一定意义指示作用的。当前DR007总体围绕7天期逆回购利率平稳运行,DR007的中枢未出现趋势性上行的迹象,货币政策基调总体保持平稳。但需要注意的是,资金价格是一个相对的快变量,加之经济尚处于修复通道中,货币政策预计将呈现出易紧难松的特征。

数据来源:WIND,东海基金。 统计区间:2014年12月—2021年3月。

03

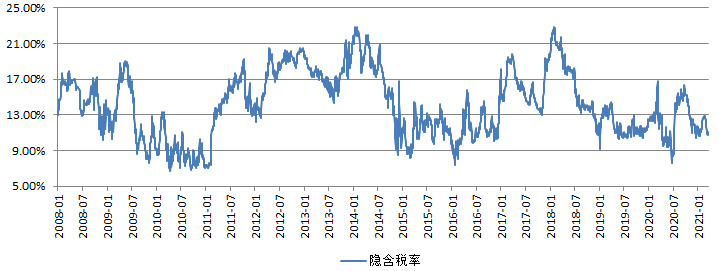

从市场情绪面来看,相关指标的极端走势通常意味着市场多空力量的极致演绎,也表征着市场情绪的极度分化,并可能会带来价格对于价值的非理性偏离。通过对当前利率债一级市场的投标数据和二级市场的交投数据等进行观察,可以发现当前利率债市场情绪指标尚未出现所谓的见顶特征。

数据来源:WIND,东海基金。 统计区间:2008年1月—2021年3月。

最后我们想说的是,在日常研究与投资工作中,关于市场顶和底的判断虽然很有意义,但是这并不是最重要的事情。重要的事情是当趋势来临的时候,我们能够有充足的逻辑、信心和能力去顺势而为,就像当春天来临的时候,我们应该尽情地走出去享受春光,而不是继续蜷缩畏惧冬日的严寒。在市场等待无风险利高点出现的过程中,您对于后期1-2个季度长端无风险利率的看法如何呢?欢迎投票哟!

微信号|donghaifunds

风险提示:本文相关观点不代表任何投资建议或承诺。东海基金管理有限责任公司(以下简称“本公司”)或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经本公司事先许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,或对本专栏内容进行任何有悖原意的删节或修改。本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益,投资者投资于本公司基金时应认真阅读相关基金合同、招募说明书、基金产品资料概要等文件并选择适合自身风险承受能力的投资品种进行投资。我国基金运作时间较短,不能反映所有发展阶段,相关历史数据并不预示其未来发展趋势,也不构成对东海基金管理的基金的未来业绩表现的保证。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成对本基金业绩表现的保证。相关资料仅供参考,不构成投资建议。投资有风险,投资需谨慎。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。